- +1

不進院線上Disney+,《花木蘭》改道背后的北美流媒體

原創 呂玥 深響

核 心 要 點

《花木蘭》登陸Disney+,是幫助迪士尼打開業務邊界的一個契機。

美國經歷了廣播電視—有線電視—流媒體三個階段,Netflix開啟了流媒體時代,通過先發優勢和原創內容成為龍頭老大。

近年來流媒體競爭進入白熱化階段,Netflix的對手分別來自于老牌傳媒集團和互聯網科技公司兩個陣營。

因受疫情影響,上映之路異常曲折的迪士尼大片《花木蘭》,如今可算終于塵埃落定。

北京時間8月5日早間,在第三財季財報發布后的電話會議中,迪士尼CEO鮑勃·查伯克(Bob Chapek)宣布,《花木蘭》(《Mulan》)將會在9月4日在Disney+進行“線上放映(流媒體形式)”,并且在北美的點映費用為29.99美元。加拿大、澳大利亞、新西蘭和部分西歐國家的用戶也可以觀看此片,但是價格略有不同。

此前受疫情影響,這部影片的上映時間一再推遲。隨后,迪士尼估計在延長交易中上漲5%。

根據迪士尼第三財季財報披露的數據,新冠病毒疫情繼續對迪士尼的公園等業務造成了巨大影響,其收入與去年同期相比暴跌85%。與此同時,迪士尼流媒體業務的各項數據呈現了高速發展態勢:

當前其流媒體服務已經擁有1億付費用戶,其中包括Disney+、Hulu和ESPN+。

在這1億用戶中,超過一半為Disney+用戶,截至本季度末,Disney+的用戶數量已經達到5750萬人,而這項服務的上線時間僅僅不到一年。

查伯克在迪士尼財報電話會議上表示,截止到本周一,Disney+的付費用戶數量已經達到6050萬人,提前四年完成其目標,即在2024年之前將付費用戶數量提升至6000至9000萬人。

一降一升間,行業趨勢已經顯現。

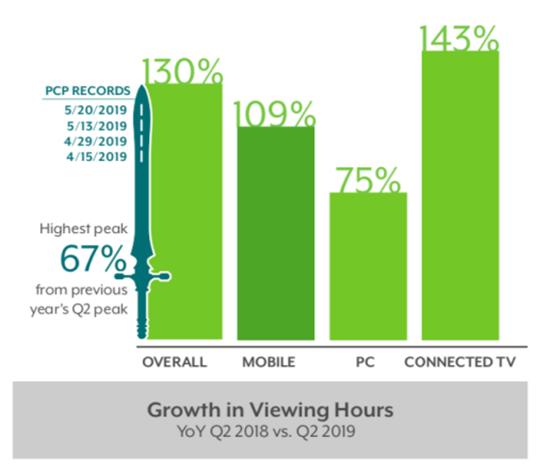

2019年4月剛剛推出流媒體服務的迪士尼,是北美地區流媒體行業爆炸性增長的典型代表。據Conviva發布的報告數據,從2018年第二季度到2019年第二季度,北美地區流媒體觀影時間增加了一倍,總時長增長130%。移動端觀眾增長2倍,觀看時間同比增長109%。

今年7月中旬,美國第二大互聯網服務供應商Comcast旗下的NBC環球正式推出了自己的流媒體Peacock。Peacock選擇了和其他主流流媒體平臺并不相同的“免費+付費”模式,在免費模式下用戶可以觀看包括《唐頓莊園》《我為喜劇狂》等7500小時的內容,付費模式下用戶可觀看的內容將拓展至15000小時。同時這一流媒體平臺還與Comcast進行了合作,向Comcast的Xfinity X1 和Flex客戶開放。

做流媒體平臺,其實是在自產自銷內容,內容想要順利售出給更多人,就得持續加大投入來提升內容品質。但不巧的是,內容具備極強的不確定性,而內容的買家數量也會有上限。

不論怎么看,流媒體似乎都不是個好生意,但又為何人人都要擠進這個賽道?

從電視說起

美國視頻行業經歷了廣播電視—有線電視—流媒體三個階段。在這一發展過程中,每一次新媒介的出現都受到了技術革新的推動作用。

20世紀30年代,由廣播公司轉型而來的廣播電視興起。經歷二十多年的發展,廣播電視成為了當時美國電視行業的主流,同時也出現了五大全國性廣播電視網——美國全國廣播公司(NBC)、美國廣播公司(ABC)、福克斯全國廣播公司(FOX)、哥倫比亞廣播公司(CBS)以及CW廣播公司。

為競爭收視率,五家廣播電視網各自形成了不同內容偏好風格:

NBC擅長政治題材,代表作除一部情景喜劇《老友記》外都是諸如《法律與秩序》此類的政治劇;

ABC擅長家庭劇,代表作有《迷失》《絕望主婦》;

福克斯擅長懸疑科幻題材,代表作《X檔案》《24小時》;

CBS擅長情景喜劇和娛樂性節目,代表作《生活大爆炸》《老爸老媽的浪漫史》《犯罪心理》;

CW面向青少年群體,代表作《緋聞女孩》《吸血鬼日記》以及大量改編自DC漫畫的作品。

廣播電視最大局限,在于無線電波傳輸距離非常有限,偏遠地區可能無法接收到信號。因此在20世紀40年代,用有線電纜傳輸數據的技術開始普及,幾個美國小鎮建立起了自己的有線網,很好地解決了無線電波傳輸距離短、信號不穩定、覆蓋面有限等問題。

憑借著超越廣播電視的優勢,又恰逢彩色電視劇普及以及政府對地面電視臺實施了凍結令,占盡了天時地利的有線電視很快迎來了快速發展期。即使是在安裝和使用費用都較為昂貴的情況下,1952年美國有線電視用戶已達到1.4萬,到50年代末時,全美有65萬家庭正通過640個有線電視系統收看電視。

另外,因為有線電視終端可以深入至每個家庭,電視臺原本只能有廣告這一項收入的營收結構被顛覆,有線電視網的核心收入從廣告逐漸轉移至頻道訂閱費用收入。付費頻道開始出現,HBO和Showtime兩個付費頻道先后成立。

因為地面電視臺屢次游說國會而出臺的限制性政策,有線運營商們開始意識到了一個必須要彌補的弱點:沒有內容制作能力。

于是,在渠道紅利逐漸消退的70年代,有線電視網開始在娛樂、體育、電影、新聞等內容方面進行相關布局,以優質內容成功驅動有線電視進一步向前發展。HBO因為自制內容的高品質和高自由度,不僅成為熱度和爭議兼備的電視網,同時也吸引了更多好萊塢明星前來簽約。在HBO開始自制內容后,《黑道家族》《欲望都市》《權力的游戲》等系列劇集都成為了美國電視界最受歡迎的劇集。

Netflix崛起

在有線電視之后,衛星技術和寬帶網絡技術的出現,帶動衛星電視運營商和利用光纖網絡傳輸信號的電信運營商進入電視服務行業,美國最大的電信運營商AT&T正是在此時入局。

但真正帶領電視產業重構的,是互聯網這一媒介升級后出現的流媒體。

2007年,Netflix決定投入4000萬美元推出一款流媒體產品"Watch Now",來永久改變業務。

Netflix誕生于1997年,做的是“線上選擇影片、線下郵寄DVD”的租賃生意。2003年起,Netflix創新性地使用了Cinematch排序算法為用戶提供個性化內容、創建可能感興趣或要租賃的內容"列表",因此得以超越傳統DVD租賃商而快速發展。截至2006年,Netflix已成功吸引630多萬用戶,并獲得超過8000萬美元利潤。

但事實上,Netflix的創始人Reed Hastings從創立公司之初就已確定了這一方向:"1998年,我們給我們的公司取名為Netflix,是因為我們認為基于互聯網的電影租賃代表了未來,首先是作為改善服務和選擇的一種手段,然后作為一種電影交付手段。"

Reed Hastings認為,DVD租賃只是個切入點而非長久業務。很快DVD市場的變化也確實證實了這一觀點:2007年,美國DVD市場已萎縮4.5%,這是DVD這一媒介推出十余年以來銷量首次出現了同比下滑的情況。

在跳向流媒體這一領域后,Netflix很快就將電視節目及電影視頻的在線觀看服務,從電腦端一路拓展至電視機頂盒和智能電視端。隨后在2011年,Netflix將流媒體和DVD租賃拆分為兩個不同的訂閱包: Netflix用于流媒體業務,DVD租賃業務則更名為Qwikster。

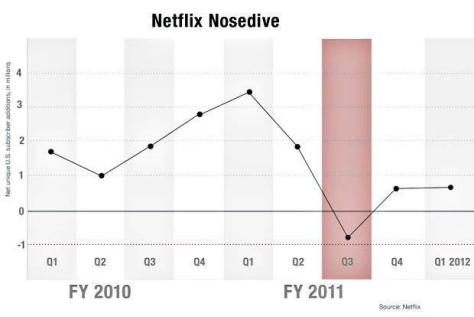

兩項業務的拆分,意味著用戶如果想在租用實體DVD的同時使用流媒體,就必須要付出兩筆訂閱費用。因此,這一決定讓Netflix很快陷入爭議,分析師和媒體們皆指責這種行為是“對現金的攫取”。盡管在宣布Qwikster后不到一個月Hastings就完全放棄了該計劃,Netflix依然受到一定打擊,在2011年第三季度流失了80萬的用戶,股價下跌80%。

雖然Netflix的發展勢如破竹,但仍然面對著有線電視曾經面對的問題:沒有原創或獨家內容。

此時,北美六大傳媒集團既把控所有主流公共電視網,又掌握內容制作公司和發行渠道。這些內容制作公司產出的內容,都會首先在自家公共電視臺或付費有限電視頻道這些收益較高的平臺播出,流媒體平臺只能等待電視臺播出一段時間后才能上線。如果流媒體平臺想要提前播出,就需要付出更高的版權費用。另外,當電視臺已經感知到流媒體帶來的威脅后,他們未來也不可能再賣出內容給自己的競爭對手。

在整個內容變現鏈條上,沒有原創內容的Netflix永遠只能站在最下游,購買可能會隨時提價的內容版權,甚至未來還可能買不到內容。因此,為真正繞開由傳媒集團壟斷著的產業鏈,Netflix必須要自制內容。

2013年,Netflix擊敗HBO、AMC等競爭對手拿下了《紙牌屋》版權,為前兩季直接投資1億美元,且不要求拍試播集,對內容創作不干涉。

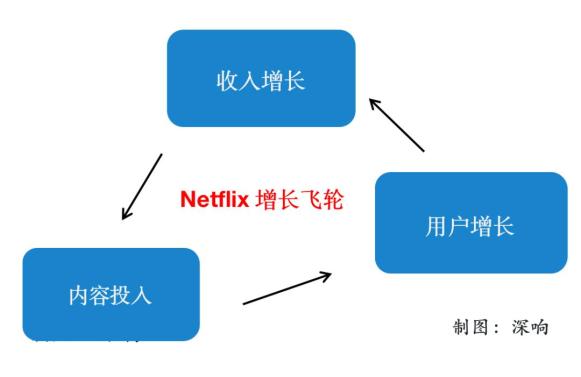

如Netflix所預期的那樣,《紙牌屋》一炮而紅,成為了首部拿下艾美獎和金球獎的網絡劇集,并在播出當季為Netflix帶來300萬新增會員,收入同比增長18%。以《紙牌屋》為模版,Netflix也生成了一整套完整商業模式:花大價錢制作優質內容,以內容吸引用戶付費。用戶付費,收入增加,再繼續投入內容,增加用戶粘性,獲得更多用戶,獲得更多收入。

在這套商業模式下,Netflix在內容上的開支逐年攀升——2013年花費20億美元,2017年時上升至89億美元,2019年則高達150億美元。

2016年,開啟全球化戰略的Netflix同時在全球130個國家上線,成功從一家美國公司轉變為全球媒體公司。為吸引來自不同國家、具備不同文化背景的用戶,Netflix開始在海外市場上建立起內容制作的本土化團隊。內容制作由當地團隊負責,Netflix自己只需提供資金、技術和發行渠道即可。

因為在內容上的不斷擴張,Netflix在海外市場上獲得了更廣泛的用戶。2019年第四季度,Netflix全球付費用戶數達到1.67億,其中來源于國際市場的付費用戶首次超過1億人。自該季度后,Netflix將流媒體收入的統計口徑從本土和國際兩部分組成,轉變為了美國本土及加拿大地區(UCAN)、歐洲、中東及非洲地區(EMEA)、拉丁美洲(LATAM)、亞太地區(APAC)四個部分。

從2020年二季度財報披露的數據來看,美國本土及加拿大地區依然是最主要的收入來源,其收入達到了28.40億美元,在流媒體總收入中占比為46.66%,這一比例在過去一年多時間里始終呈現下降趨勢。從同比增速來看,本季度13.6%的同比增長低于上一季度收入增速,同時也低于本季度公司整體收入增速。

歐洲、中東及非洲地區是Netflix除北美之外最重要的增長來源,亞太地區收入同比增長63.0%。海外市場成為了業績的主要增長來源,意味著Netflix在美國國內的生意開始變得不那么好做。

通過《紙牌屋》習得的方法論似乎出現了問題。

分析其背后原因,以高投入換用戶增長的策略,在度過用戶原始積累期后,每花一分錢所對應的用戶增長正在放緩,邊際效益遞減。另外更重要的是,把控所有主流公共電視網的傳媒集團、買下傳媒集團的電信運營商以及更多互聯網公司已經全部入局流媒體領域。

Netflix強有力的競爭對手們,已陸續登場。

流媒體大亂斗

在Netflix首創流媒體平臺訂閱型點播(SVOD)模式并很快獲得用戶增長后,曾經的老對手和新興勢力也陸續推出了自己的流媒體平臺。

曾經的老對手,即把控著美國影視娛樂市場的幾大傳媒集團,如康卡斯特、迪士尼、哥倫比亞(CBS)、時代華納,他們既推出著自己的流媒體,同時還在多家聯合共同發力。另外,在流媒體發展過程中,美國幾大傳媒集團之間還在進行并購整合,因此幾個流媒體平臺的歸屬也有所變化,最終都被最強者一一拿下。

在這些老對手中,Netflix主要的對手是迪士尼和HBO Max。

迪士尼

Netflix的第一大勁敵是迪士尼。目前,囊括福克斯、漫威、皮克斯、盧卡斯所有版權的迪士尼,正試圖以Hulu、ESPN+和Disney+三大流媒體平臺搭建起全家庭數字電視+流媒體矩陣。

Hulu

從2011年起,康卡斯特開始成為NBC環球的所有者,2018年美國電信巨頭AT&T以854億美元收購了時代華納,2019年3月迪士尼以713億美元收購福克斯,4月AT&T又出售了擁有的Hulu股份。幾經變更,迪士尼成為了掌握Hulu60%股權的第一大股東。

Hulu的復雜背景決定其承接著從有線電視到流媒體多種類型用戶,其模式也是廣告訂閱和價格分層的多種套餐組成。尤其是為了狙擊率先提價的Netflix,Hulu在2019年初將含廣告套餐的價格從7.99美元/月調低為5.99美元/月。截至2019年第一季度,Hulu用戶體量接近Netflix一半。

ESPN+

ESPN是有四十年歷史、專業全天候播放體育節目的有線電視。因其近年來會員費和廣告收入增速雙雙放緩,Facebook、Twitter等硅谷巨頭和傳統電視運營商又在共同爭奪體育版權,2018年4月,ESPN正式進軍流媒體。

ESPN+的使用入口被內嵌在ESPN App中,因此其在流媒體平臺中定位是一種“附加服務”,用戶每個月需要支付4.99美元的包月費用,門檻并不高。

ESPN+在內容上與ESPN互利互補。其主要內容以ESPN播出的主流比賽之外的體育賽事為主,其管理層也明確表示ESPN+目標是吸引小眾項目的粉絲以及想要了解一切的體育狂熱愛好者。迪士尼在ESPN+上線后還在大批量購買地方體育電視網絡,目的是為ESPN+提供更多直播賽事內容。

走內容差異化路線的ESPN+自上線后成績突出,成立近5個月時其用戶數量已破百萬。據SportPro報道,截至2019年11月ESPN+訂閱用戶已超過350萬人。

Disney+

Disney+之所以備受關注,首先在于迪士尼強大的內容優勢。經過九十年多年持續不斷的收購,迪士尼擁有無數IP和內容版權。得益于此,Disney+上線后即擁有7500集劇集內容,超過120部近期電影和超過500部庫存電影。另外迪士尼還計劃專門為Disney+開發制作新的原創內容。

其次,Disney+的低價和捆綁套餐也是吸引用戶的重要原因。Disney+定價為每月6.99美元,相比Netflix最便宜的8.99美元/月顯然更具吸引力。另外,迪士尼還推出了捆綁套餐,用戶以12.99美元/月價格即可同時獲得Disney+、ESPN+和Hulu三大平臺服務。這一套餐囊括劇集、電影、體育賽事等多種內容,定價與Netflix最受歡迎的套餐價格持平。

根據最新一季財報數據,截止2019年第四季度,Disney+的訂閱付費用戶數達到2650萬,這已經與上線十多年的Hulu的2720萬訂閱付費用戶數(SVOD)非常接近。

HBO Max

HBO Max最大的優勢是內容。根據官方預告,HBO Max將會擁有來自HBO、華納兄弟、新線電影、DC娛樂、CNN、TNT、TBS、truTV、CW等多家公司近1萬小時的優質內容,如經典美劇《老友記》《生活大爆炸》《瑞克與莫蒂》《權力的游戲》等。

華納旨在將HBO Max打造成在原創內容方面極具競爭力的流媒體平臺,當然在這背后所需要是海量的資金投入。作為華納傳媒的所有者,美國最大的電信公司AT&T表示已為HBO Max的2020年預留了20億美元,且未來還會持續投入。

在AT&T的計劃中,HBO Max也會像Netflix一樣布局海外市場。據華納介紹,HBO Max將率先進入運營著HBO電視網的拉丁美洲和歐洲,其他地區HBO將通過和合作伙伴的授權,采取不同的方式和策略進入。目前AT&T已為HBO Max設定明確目標,要在2025年前獲得7500萬至9000萬用戶,來自拉丁美洲和歐洲的用戶要有2500萬至4000萬。

除了老牌傳媒集團,進入流媒體領域還有來自互聯網公司和科技公司的新興勢力,這其中值得關注的玩家是Apple TV+和Amazon prime video。

Apple TV+

蘋果首先實行的是依靠硬件來推軟件的策略——只要購入蘋果任意一款硬件,即獲贈一年Apple TV+訂閱服務。目前已激活的蘋果硬件設備量超過14億,這樣龐大的用戶基數意味著Apple TV+在免費贈送的情況下很快就能獲得過億的用戶量。相比辛苦耕耘十多年的Netflix、Hulu,Apple TV+積累原始用戶就容易得多。

與此同時,低價策略是蘋果的第二個“絕招”。目前北美主流平臺訂閱價格都在10美元以上,而Apple TV+給出的價格是極低的4.99美元/月。對于已經習慣訂閱多家流媒體服務的北美用戶來說,Apple TV+遠低于心理預期的價格可能會幫助其成為主流平臺的一個補充項。

當然,想要獲得較高的留存率,流媒體平臺必須以內容留住用戶。目前蘋果已宣布投入10億美元在原創內容上,雖然從蘋果的預告來看有導演史蒂文·斯皮爾伯格、演員愛德華·伯恩斯、脫口秀女王奧普拉·溫弗瑞等大咖的加入,但不論是內容投入還是內容庫儲備蘋果皆不占優勢。

Amazon Prime Video

從定價來看,Amazon Prime Video的優勢在于與Prime會員其他服務相關的多項優惠相捆綁,一年119美元的Amazon Prime會員資格既可讓用戶無廣告觀看視頻內容,還能夠獲得音樂、購物等多項優惠權益。而119美元的價格與Netflix最低檔訂閱價相當,在一眾流媒體平臺中Amazon Prime Video也算是具備一定價格優勢。

Amazon Prime Video的劣勢同樣在于內容。雖然Prime Video擁有12000部電影,其數量甚至超過Netflix和Hulu,但影片大多數是好萊塢的老電影,與Netflix既先鋒又有大場面的影片相比并無優勢。

為彌補這一劣勢,亞馬遜近年來更加注重開發原創內容,2019年的內容預算就已達到了60億美元。同時,亞馬遜在2017年時花費2.5億美元買下《指環王》的全球版權準備制成劇集。該劇已于2019年9月開拍,為保證超強特效,亞馬遜準備投入超10億美元的制作費用。亞馬遜工作室影視部門負責人表示,希望這部劇集能夠成為一個超級項目。

結語

即使這個需要豪擲資金的生意根本不好做,有百年歷史的傳媒集團、做著其他生意的互聯網公司和科技公司還是全都擠入了同一個賽道。對前者而言,走向流媒體是因為原始業務即將要被新技術“革了命”,對后者則同樣是想要在原業務停滯前找到第二曲線,在流媒體正盛時期分得一塊蛋糕。

Netflix通過《紙牌屋》開啟了北美地區內容競爭的新階段,如今,實力同樣強勁的迪士尼將《花木蘭》“上網”的決定,也或將為行業帶來更大變局。

同一賽道上,先發者已經有了增長壓力,新入局者才信心滿滿地加入,流媒體平臺間“權利的游戲”,才剛剛開始。

在獨特的時代大變局之中,作為投資者與從業者應該如何理解不同市場的變化趨勢,每個市場又有哪些值得關注的隱秘機遇?「深響」團隊特此以閉門沙龍的形式,邀請行業一線的專業人士與我們分享他們在這個時間節點上,對資本市場變化的真知灼見,也誠邀所有同道的朋友共同探索未來機遇。

原標題:《不進院線直接上Disney+,《花木蘭》改道背后是北美流媒體的大亂斗》

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司