- +1

2024飲料新品TOP100盤點:元氣森林、伊利領(lǐng)跑,即飲茶、運動飲料、果汁熱門新品多

2024即將落幕,過去的一年中,飲料市場哪些新品值得關(guān)注?

基于馬上贏品牌CT中的數(shù)據(jù),我們將在本周與下周的推文中,開啟飲料市場近一年(2023.12-2024.11)的新品、熱點類目年終盤點。

在本周,我們將對2023年12月-2024年11月期間內(nèi)上市的飲料新品SKU(不含組合裝)進行銷售額排序,并取前100個SKU進行分類目、集團、市場份額的梳理與盤點。下周則會對熱點類目的集團格局與類目在一年中的亮點進行回顧,敬請期待。

在此需要說明的是,Top100新品SKU中出現(xiàn)的產(chǎn)品上市時間各不相同,因此客觀上會出現(xiàn)上市時間長銷售額更高、上市時間短銷售額更低的客觀情況,Top100新品sku盤點僅希望將飲料市場中更多的新品展示出來,并不以產(chǎn)品/類目件的實際銷售規(guī)模、情況對比為目的。

盤點的所有數(shù)據(jù)均基于馬上贏品牌CT。馬上贏品牌CT數(shù)據(jù)覆蓋了全國縣級以上各等級城市(不含鄉(xiāng)、鎮(zhèn)、村),并深度覆蓋全國核心城市群,業(yè)態(tài)覆蓋包括大賣場、大超市、小超市、便利店、食雜店。目前,馬上贏品牌CT中的品牌超30萬個,商品條碼量超過1400萬個,年訂單數(shù)超過50億筆。

回顧2023年新品Top100SKU盤點,請點擊:2023飲料新品TOP 100盤點:COSTA咖世家、果子熟了、元氣森林外,新品“尖子生”還有誰?

1、各類目占比/增速及新品分布:

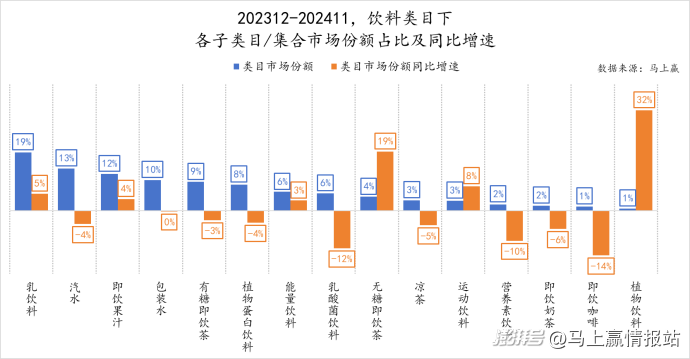

在關(guān)注新品前,首先來看2023年12月-2024年11月期間,飲料大類下各子類目/集合的市場份額占比與同比增速情況。

從份額角度上看,乳飲料、汽水、即飲果汁、包裝水、有糖即飲茶、植物蛋白飲料均超過或接近10%,在整個飲料類目中的占比較高,同時增速上下浮動的空間也較小,相對比較穩(wěn)定。

繼續(xù)往后看,無糖即飲茶、乳酸菌飲料等類目市場體量雖然更小一些,份額處在3-6%的區(qū)間內(nèi),但同比增速差距較大。尤其是無糖即飲茶、運動飲料兩個類目近年來在健康消費大潮之下頗受消費者追捧,企業(yè)也大力進軍相關(guān)市場,為其帶來了旺盛的市場活力。

有健康消費的受益類目,則難免有因此而快速萎縮的市場,乳酸菌飲料便是其中之一。隨著對飲料成分表的關(guān)注度提升以及對消費概念的祛魅,更多消費者意識到乳酸菌飲料中部分產(chǎn)品并不具有真正能夠發(fā)揮效用的活性乳酸菌,且還存在高糖、高脂肪、高熱量等與如今輕負擔(dān)食飲潮流相背離的產(chǎn)品特性,消費熱情也因此消退,隨之而來的便是乳酸菌飲料市場份額的快速下跌。

此外,即飲咖啡、植物飲料兩個子類也值得關(guān)注。即飲咖啡在占比不高的情況下,成為了本次盤點周期時間內(nèi)同比增速下滑最多的飲料,這也與現(xiàn)制咖啡的價格內(nèi)卷與門店供給的快速增加不無關(guān)系;植物飲料是本次盤點中市場份額最小的類目,但同時也是同比增速最高的類目,領(lǐng)跑所有類目的同時其同比增速也遠超近兩年火熱的無糖即飲茶。

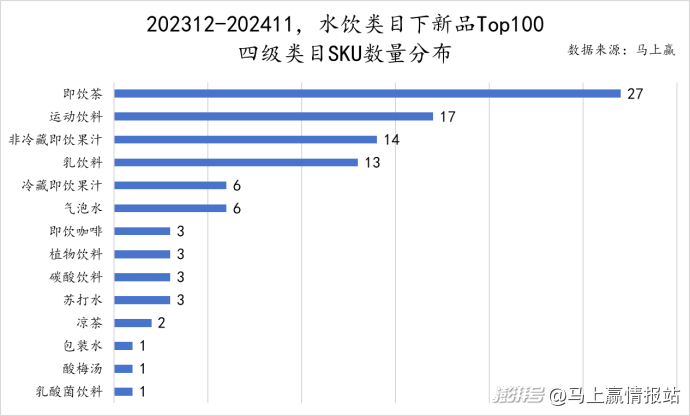

從新品TOP 100 SKU的類目分布來看,即飲茶(有糖即飲茶+無糖即飲茶)延續(xù)了2023年的火熱之勢,期間共有27款新品入列,側(cè)面體現(xiàn)其新品數(shù)量之多、質(zhì)量之高令其余類目望塵莫及。緊隨其后的是運動飲料、非冷藏即飲果汁和乳飲料三個類目,入列SKU數(shù)量分別為17、14、13款。

對比2023年盤點時的數(shù)據(jù)來看,運動飲料類目的發(fā)展勢頭更加迅猛,在高質(zhì)量新品的助力之下便也不難理解其市場份額同比的高速增長了。冷藏即飲果汁與氣泡水類目下均有6款新品位列TOP 100,同比來看產(chǎn)品創(chuàng)新與新品現(xiàn)狀也表現(xiàn)較好。

其余類目進入新品TOP 100 SKU的產(chǎn)品數(shù)量均在3款以內(nèi)。值得關(guān)注的是,目前份額還非常小的植物飲料類目也有3款新品進入TOP 100 SKU。與之不同的是,市場份額達到8%的植物蛋白飲料、6%的能量飲料,兩個類目均無一款新品進入TOP 100 SKU之列。

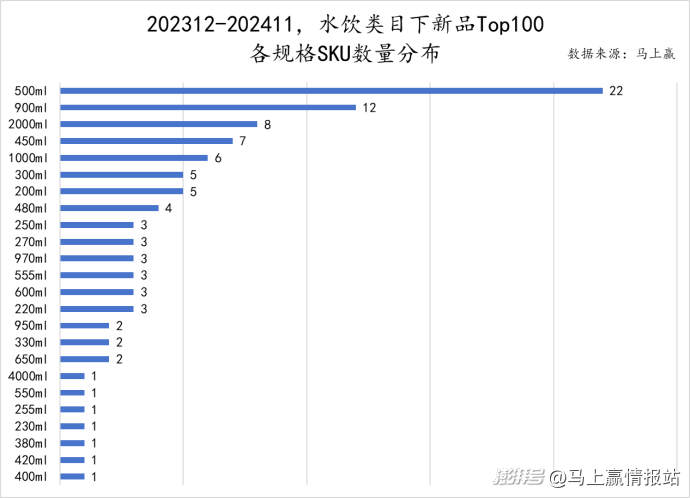

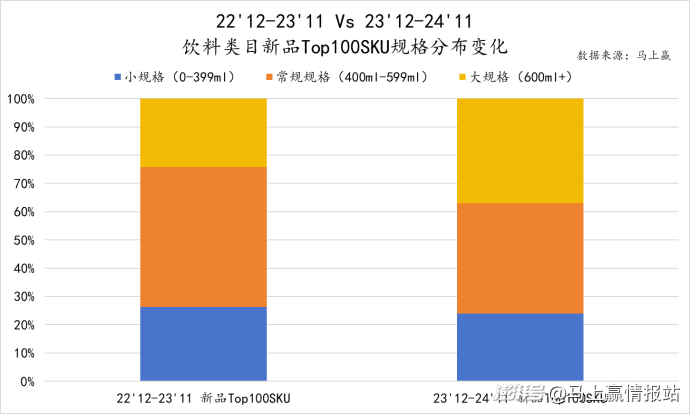

基于各規(guī)格的SKU數(shù)量分布,飲料市場中最常見的500ml規(guī)格下SKU數(shù)量不出意料地排在第一位,達到了22款。然而,不同于2023年盤點數(shù)據(jù)的是位于第二、三位的900ml、2000ml均為大規(guī)格,分別有12、8款新品躋身TOP 100 SKU之列,飲料大類中的大規(guī)格風(fēng)潮還在繼續(xù)。

對比22'12-23'11與23'12-24'11,新品TOP 100 SKU的規(guī)格帶分布情況,可以看到在近一年的TOP 100 SKU中,在小規(guī)格占比變化不大的情況下,大規(guī)格占比明顯更高,相應(yīng)受到擠壓的則主要是常規(guī)規(guī)格,也即傳統(tǒng)意義上飲料市場中占比最高,也是最基本的規(guī)格帶。

如此發(fā)展情況,或許意味著飲料市場中產(chǎn)品的規(guī)格正在走向更加細分化、更加場景個性化的方向。當(dāng)消費者追求更加便利的產(chǎn)品享用體驗時,便更加偏好小規(guī)格產(chǎn)品;而當(dāng)消費者在聚會分享場景之下,或者對性價比有更高的要求時,則大概率會流向大規(guī)格產(chǎn)品。這也從側(cè)面提醒了飲料賽道中的玩家們,應(yīng)當(dāng)及時洞察到消費者需求分化帶來的渠道、場景等方面的拓展,并在產(chǎn)品創(chuàng)新中融入對其更高維度的理解。

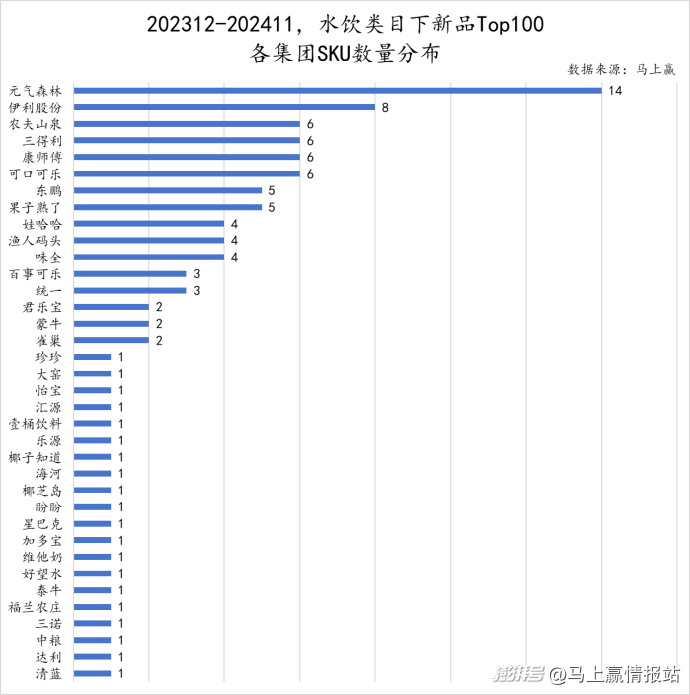

切換至集團視角,元氣森林取代了去年的可口可樂,憑借14款新品TOP 100 SKU登至首位。結(jié)合各子類目的發(fā)展情況看,元氣森林在同比增速較快的賽道中均早有布局,這或許也是其能位于首位的原因所在。

除此以外,伊利股份、農(nóng)夫山泉、三得利、康師傅等集團憑借在飲料市場中的深厚積累持續(xù)擴充其產(chǎn)品矩陣,均有多款新品入列。而珍珍、大窯等企業(yè)在新品的研發(fā)與推出上更為保守,但仍依托大單品的火爆名列其中。

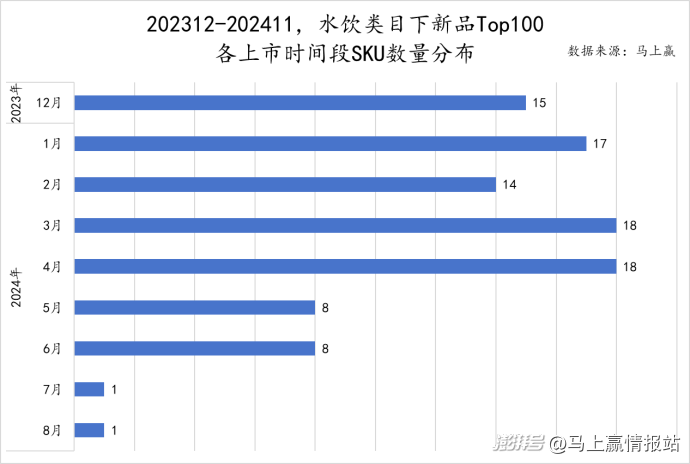

在今年度,新品TOP 100 SKU的上市時間基本集中在2023年12月至2024年4月。隨著飲品銷售旺季的到來,能夠快速跑入TOP新品行列的產(chǎn)品數(shù)量也逐漸減少,這一分布規(guī)律與2023年盤點時的情況基本一致。

一方面,針對TOP 100 SKU的統(tǒng)計方法而言,在統(tǒng)計周期內(nèi)越早發(fā)布的產(chǎn)品便越有空間在市場中站穩(wěn)腳跟,日積月累之下市場份額相對較高也不難理解。而另一方面,水飲企業(yè)也慣于在夏季,即銷售旺季來臨之前大規(guī)模推出新品,以便在激烈的市場競爭中奪得先機。

2、第一梯隊:即飲茶、運動飲料、非冷藏即飲果汁、乳飲料

即飲茶

在大熱的即飲茶類目下,位列TOP 100 SKU之列的新品共27款,占比超四分之一。

從有糖與無糖的劃分來看,其中僅有雀巢、康師傅、三得利三家旗下部分產(chǎn)品屬于有糖即飲茶,其余均為無糖產(chǎn)品。對比2023年即飲茶類目下的產(chǎn)品分布情況,可見無糖即飲茶市場如今已更為成熟,消費者也用行動表明了其對無糖概念的支持。

此外,從集團的角度來看,在即飲茶賽道中根深蒂固的玩家與后起之秀的產(chǎn)品創(chuàng)新策略各有其側(cè)重所在。

農(nóng)夫山泉、三得利等早已在無糖即飲茶市場布局的“老大哥”將重點放在了豐富產(chǎn)品規(guī)格的多樣性上,試圖迎合消費者對大規(guī)格產(chǎn)品的偏好從而進一步提升其市場份額。

統(tǒng)一、康師傅等由有糖即飲茶轉(zhuǎn)戰(zhàn)無糖即飲茶的集團則意在通過培養(yǎng)新品牌來豐富其產(chǎn)品線,以此避免在無糖即飲茶之爭中落于人后。

而果子熟了等即飲茶類目下的新面孔,則還在口味方面進行探索,期望通過創(chuàng)新的口味與產(chǎn)品讓消費者記住并持續(xù)選擇,擁有自己的大單品,從而站穩(wěn)腳跟。

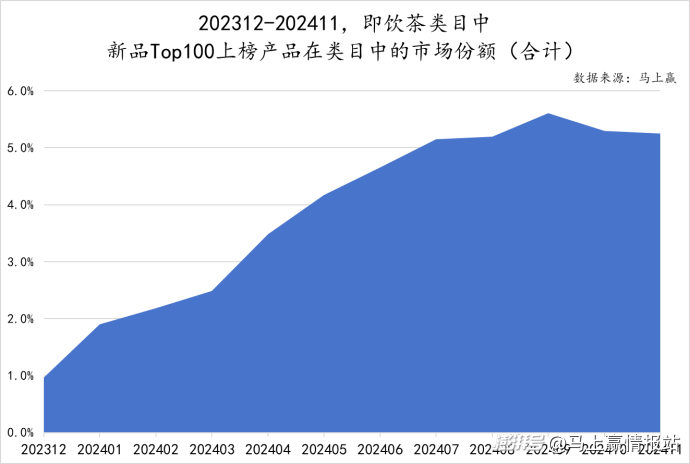

即飲茶類目中,新品TOP 100 SKU所占的市場份額在2023年12月便已有1%左右,隨后一路波動提升并在今年9月份達到5.5%左右的最高值。從中可見該類目下的新品在市場內(nèi)有持續(xù)發(fā)展的潛力,能夠在相對平緩的節(jié)奏下接棒成熟產(chǎn)品的市場份額,對類目整體而言是不可或缺的新生力量。

運動飲料

運動飲料類目憑借17款TOP 100 新品躋身第一梯隊,其市場活力及影響自然無需多言。從成分上看,入列的新品中共有13款為電解質(zhì)概念產(chǎn)品,側(cè)面體現(xiàn)出運動飲料賽道內(nèi)電解質(zhì)已然成為主流方向之一,企業(yè)與消費者對電解質(zhì)飲品均有較高的關(guān)注度。

值得關(guān)注的是,除了元氣森林、東鵬這樣的電解質(zhì)賽道傳統(tǒng)優(yōu)勢選手外,康師傅、統(tǒng)一、百事等過去未在電解質(zhì)賽道重點投入的老牌飲料集團,今年也紛紛在電解質(zhì)概念上發(fā)力,數(shù)款電解質(zhì)產(chǎn)品進入TOP 100 SKU行列。

同樣值得關(guān)注的是,在17款新品中,共有約47%的產(chǎn)品以柑橘類果味為主,如西柚味、青檸味等,這類偏酸甜的口味在運動場景下更能為消費者帶來清新感受。除此之外,白桃味、荔枝味、椰子味等也各有產(chǎn)品入列,可見運動飲料類目下新品在口味上仍有較大的創(chuàng)新空間,消費者對此也有較高的包容度。

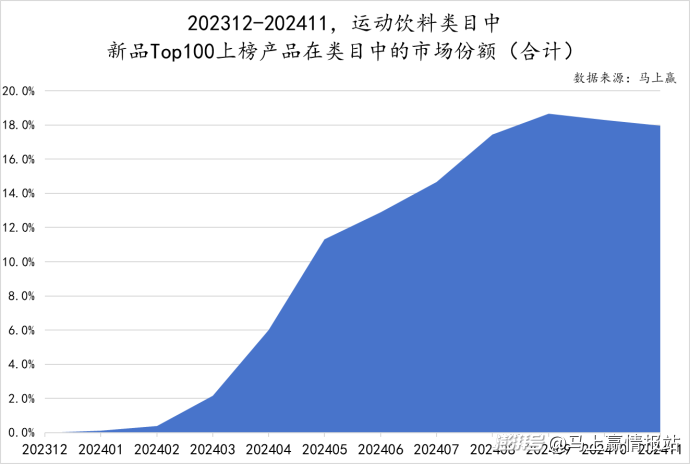

從新品TOP 100 SKU在類目內(nèi)的合計市場份額走勢來看,運動飲料類目下的新品-老品結(jié)構(gòu)仍處在快速調(diào)整迭代的過程中。可以看到,該類目下新品的市場份額合計數(shù)值從2024年2月開始持續(xù)攀升,2024年9月開始便穩(wěn)定在18%左右,新品在類目中占有的市場份額遠高于其他類目,這也意味著新品能在較短的時間內(nèi)接管原有產(chǎn)品的市場份額,或者是有足夠的能力與原有產(chǎn)品共同做大蛋糕。

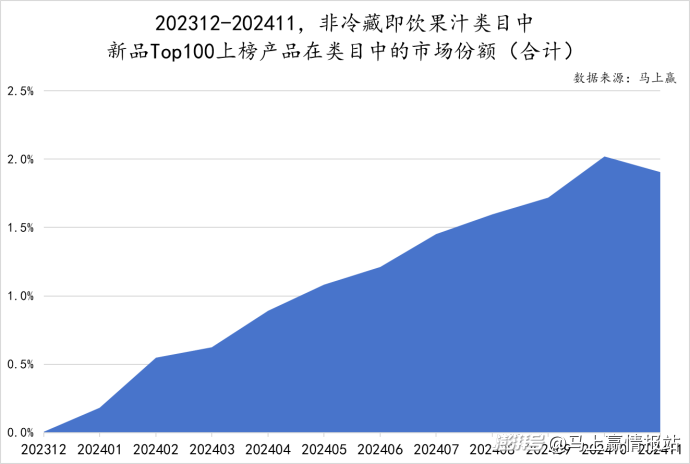

非冷藏即飲果汁

與即飲茶同為第一梯隊的還有非冷藏即飲果汁類目,在這一類目下,產(chǎn)品創(chuàng)新的重點在于水果類型與水果的組合。在14款位列TOP 100的新品中,共有6款主打復(fù)合果蔬口味、4款以椰子為主要產(chǎn)品概念,可見在復(fù)合口味這張安全牌之外,眾多企業(yè)都押寶在了近年愈加火熱的“椰子”概念上。此外,該類目中大規(guī)格產(chǎn)品出現(xiàn)的頻率相較于其他類目更高一些,2L產(chǎn)品占比甚至達到了29%左右。

從集團上看,漁人碼頭有4款復(fù)合果蔬汁SKU進入TOP 100 SKU行列,且均為大規(guī)格產(chǎn)品;椰子知道、清藍、泰牛、椰芝島則均是憑借椰子水類產(chǎn)品進入到行列中。

同樣是從2023年12月開始便有所發(fā)力,非冷藏即飲果汁賽道中新品所占份額卻與即飲茶類目相差甚遠,在新品合計市場份額最高時也僅有2%左右。如此市場表現(xiàn)則說明該類目內(nèi)的新品雖來勢洶洶,但目前在類目中帶來的影響并不算大,也并未對傳統(tǒng)產(chǎn)品造成較大的威脅。

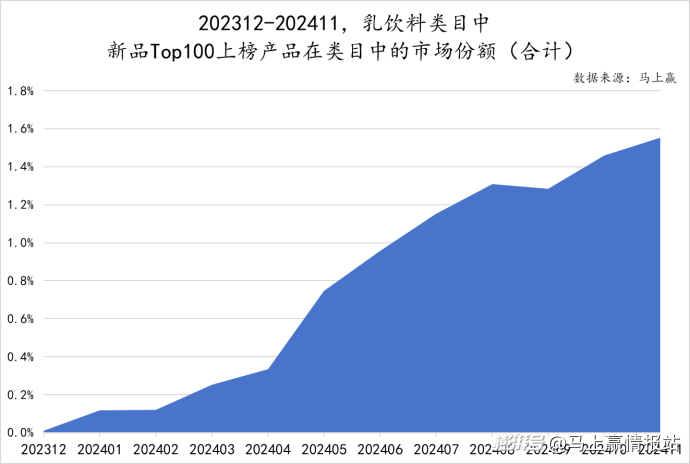

乳飲料

乳飲料類目內(nèi)TOP 100的新品數(shù)量與非冷藏即飲果汁類目不相上下,共有13款。圖中可見,13款中有超過半數(shù)均屬于伊利股份旗下,側(cè)面體現(xiàn)出該集團在乳飲料類目中的根基之深厚。此外,受海河影響而熱度漸高的花色牛奶風(fēng)潮也對乳飲料類目有一定影響,該集團旗下的香芋牛奶排名也較為靠前。

從入列新品的市場份額總和的角度看,乳飲料市場中新品掀起的浪花也并不算大,其市場份額總和雖保持波動上升,但截止至2024年11月也僅占據(jù)了不到1.6%的市場份額。但結(jié)合入列新品的集團歸屬來看,可以發(fā)現(xiàn)乳飲料類目市場體量龐大、整體更加傳統(tǒng),新品在短期內(nèi)難以撼動老品的市場地位。

3、第二梯隊:冷藏即飲果汁、氣泡水、即飲咖啡、植物飲料、碳酸飲料、蘇打水

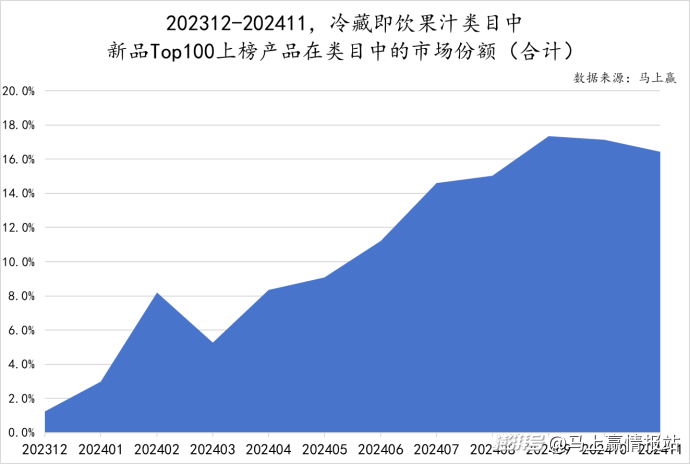

冷藏即飲果汁

在第二梯隊內(nèi),各類目的入列新品數(shù)量明顯更少一些。冷藏即飲果汁類目下,位列TOP 100的新品共6款。其中,味全旗下共有4款產(chǎn)品入列,口味多樣性更為豐富,同時也兼顧了消費者對大規(guī)格產(chǎn)品的需求。而壹桶飲料、農(nóng)夫山泉旗下入列產(chǎn)品則均為900ml的大規(guī)格產(chǎn)品,可見在產(chǎn)品件均價相對較高的冷藏即飲果汁類目下,大規(guī)格產(chǎn)品的高性價比對消費者而言有較高的吸引力。

冷藏即飲果汁類目下的新品數(shù)量雖不算多,但其在類目市場內(nèi)的影響力卻相對較高。從市場份額數(shù)據(jù)來看,新品TOP 100入列產(chǎn)品在類目內(nèi)的市場份額一路走高,盡管受春節(jié)影響在2月出現(xiàn)一次高峰后便有所下跌,但其持續(xù)提升的趨勢卻并未停下,截止至2024年11月已穩(wěn)定在18%左右。在市場規(guī)模相對較小、仍處在快速發(fā)展階段的冷藏即飲果汁類目中,新老產(chǎn)品之間更替的節(jié)奏也更快。

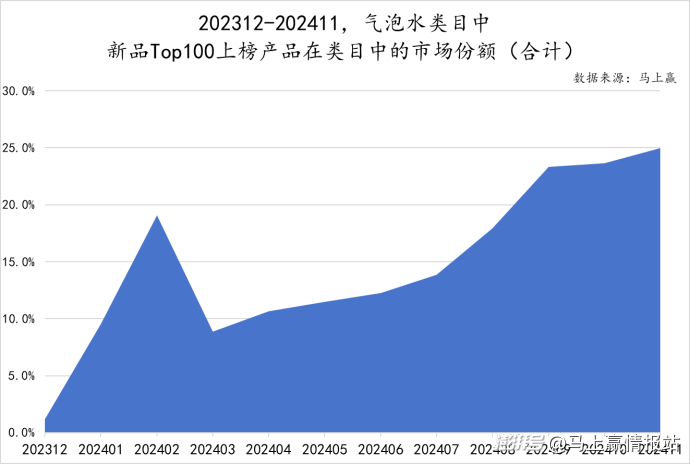

氣泡水

在因元氣森林而走進大眾視野的氣泡水類目中,元氣森林的影響力與話語權(quán)不言而喻。在該類目下,進入TOP 100 SKU之列的新品均為元氣森林旗下,口味與規(guī)格均較為豐富。與此同時,盡管已經(jīng)在氣泡水賽道中奪得相對穩(wěn)固的地位,元氣森林仍在口味與規(guī)格兩個維度上不斷嘗試、帶來突破。

基于入列TOP 100的新品市場份額總和來看,氣泡水類目下新品的成長速度可謂迅猛。走勢上看,新品的市場份額在2024年2月期間便迎來了第一個峰值,總和接近20%,隨后也是一路攀升,并在2024年11月達到了25%左右。一方面,這與元氣森林的春節(jié)餐桌分享戰(zhàn)略的推進密不可分,促成了2L大規(guī)格氣泡水新品在春節(jié)期間的火熱;另一方面,2L大規(guī)格產(chǎn)品性價比較高,在春節(jié)這一偏好大規(guī)格產(chǎn)品的消費場景下也更容易吸引消費者。

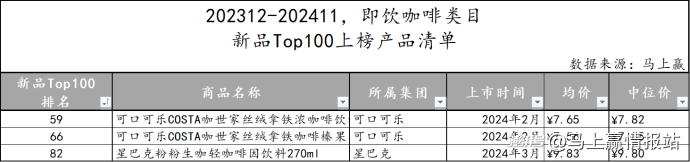

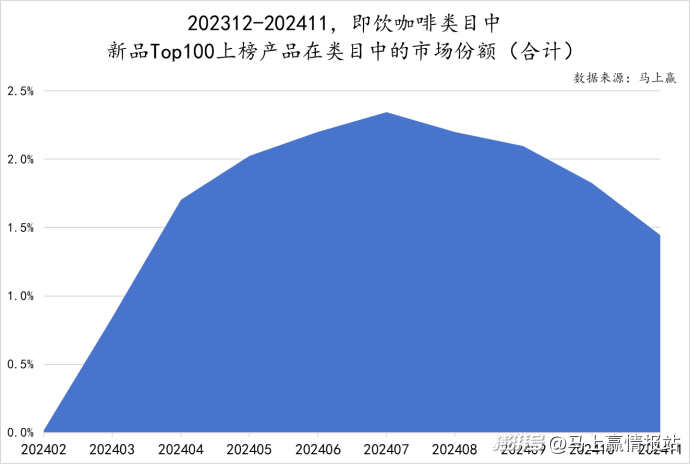

即飲咖啡

即飲咖啡類目市場體量雖較小,但在今年的飲料各類目同比增速上負增長達到14%,可見該類目正在面臨較大的挑戰(zhàn)與沖擊。

在類目整體發(fā)展較為艱難的背景下,類目內(nèi)能夠進入TOP 100之列的新品數(shù)量也十分有限,僅有可口可樂旗下的2款以及星巴克旗下的1款產(chǎn)品入列。

在去年的新品盤點中,Costa是我們認為表現(xiàn)非常好的創(chuàng)新品牌之一,盡管今年跟隨著類目整體的頹勢,Costa旗下的創(chuàng)新產(chǎn)品并未能獲得很好的排名,但品牌也在積極尋求對策,比如通過上新輕乳茶等產(chǎn)品拓展產(chǎn)品類目范圍,從而推動品牌的進一步成長。

與非冷藏即飲果汁、乳飲料類目相似,即飲咖啡市場中入列新品的市場份額總和最高時也僅有2.3%左右,對市場中傳統(tǒng)產(chǎn)品的影響相對較小。

但并不樂觀的的是,該類目下新品的市場份額在2024年7月便已經(jīng)達到了峰值,隨后三個月便接連下跌至1.5%左右。尤其是在即飲咖啡相對銷售情況更好的秋冬時節(jié),新品市場份額并沒有進一步拉升而是掉頭向下,這幾款新品是否能有較長的生命周期還需要打一個問號。

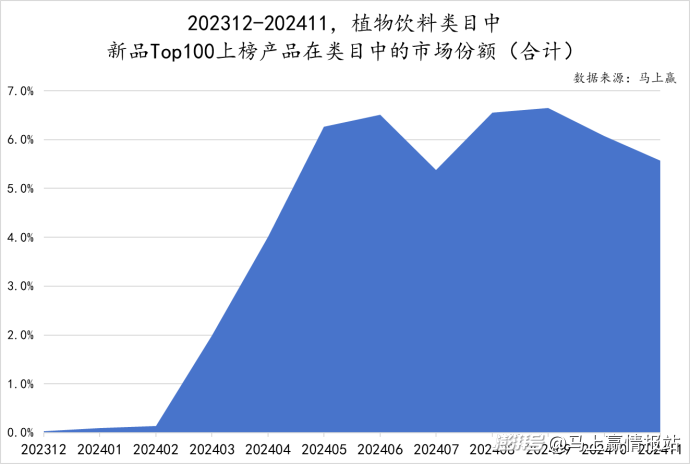

植物飲料

作為市場份額同比增速最為亮眼的類目,植物飲料當(dāng)下所占份額雖不高,但已有眾多玩家入局。從新品TOP 100的集團歸屬來看,三得利、元氣森林兩家在嘗到無糖即飲茶、健康消費概念的紅利后,顯然已經(jīng)在植物飲料類目中廣泛布局且有所斬獲。另一款產(chǎn)品來自于好望水的薏米水植物飲料,作為今年的另一個網(wǎng)紅單品,后市發(fā)展同樣值得期待。

走勢上看,植物飲料類目下新品的市場份額增長曲線陡峭,成長速度較快;絕對值上看,該類目整體的市場份額雖相對較小,但新品上市后仍有可能后發(fā)制人,在市場中搶占一席之地。由此看來,植物飲料類目整體處在快速上升通道之中,市場與消費者對新品都更為包容,值得各家企業(yè)的高度關(guān)注以及持續(xù)投入。

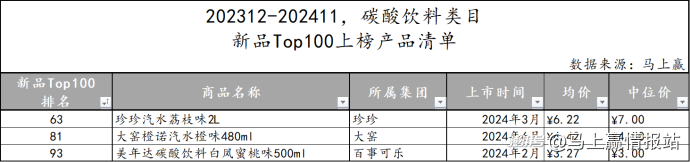

碳酸飲料

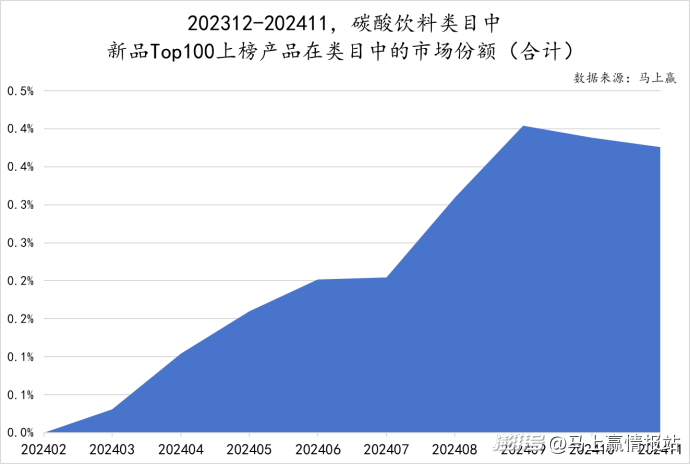

對比植物飲料、氣泡水等類目,碳酸飲料顯然是飲料賽道中的“老前輩”。在這一傳統(tǒng)類目中,過去一年僅有3款新品進入TOP 100 SKU,珍珍、大窯、百事可樂旗下各有1款,且在新品銷售額排名上均相對靠后。

在健康消費觀念的驅(qū)動之下,消費者對飲品的要求也正在逐漸提高,對于碳酸飲料也難免存在著一些“刻板印象”。結(jié)合入列新品所占市場份額總和來看,最高時也僅有0.4%左右的市場份額體現(xiàn)出碳酸飲料市場中消費者對新品的關(guān)注度以及接受度均相對較低,類目產(chǎn)品格局相對更加固化。

蘇打水

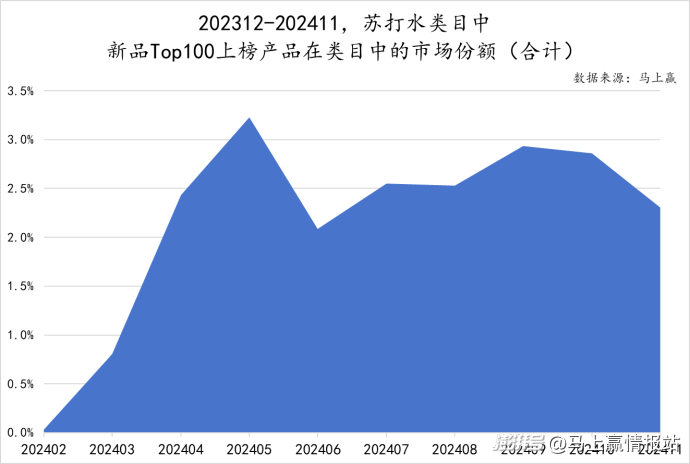

蘇打水類目下進入TOP 100 SKU之列的新品同樣僅有三款,分屬于可口可樂、三諾、中糧旗下。其中,可口可樂旗下的純悅PH9.0蘇打水風(fēng)味飲料在可口可樂品牌影響力以及白桃口味創(chuàng)新的加持下排名較為靠前,其余兩款產(chǎn)品則均為天然蘇打水。

從上市時間看,蘇打水市場中入列新品的上市時間集中在2-4月,其市場份額總和也在4月達到3.2%左右的峰值。此后盡管入列新品的市場份額總和有一定程度的下跌,但基本也維持在2.5%左右。可見,蘇打水市場中的新品有一定的機會對類目整體產(chǎn)生影響,仍有較大的成長空間。

4、第三梯隊:涼茶、酸梅湯、乳酸菌飲料

第三梯隊由涼茶、酸梅湯以及乳酸菌飲料類目構(gòu)成,該梯隊下各類目入列TOP 100 SKU的新品數(shù)量較少,除去涼茶類目下的2款外,其余類目各有1款。結(jié)合前文類目的市場份額情況來看,構(gòu)成第三梯隊的各類目市場份額同比增速基本均為負。新品表現(xiàn)平平、類目同比增速為負,類目若想進一步發(fā)展,亟待產(chǎn)品煥新與新概念的引領(lǐng)。

5、未有新品進入TOP 100的類目:植物蛋白飲料、能量飲料、營養(yǎng)素飲料、即飲奶茶

在對TOP 100 SKU的新品類目歸屬梳理之后,可以看到,植物蛋白飲料、能量飲料、營養(yǎng)素飲料、即飲奶茶四個類目下并無新品進入TOP 100 SKU行列。

其中,植物蛋白飲料、能量飲料兩個類目更加傳統(tǒng),其市場份額分別為8%、6%,且同比波動幅度較小,類目活力有待進一步挖掘。

而營養(yǎng)素飲料、即飲奶茶兩個類目市場份額均為2%左右,且同比均有不同程度的下跌,可見類目整體發(fā)展動力不足,或多或少的出現(xiàn)了消費者流出類目的情況,類目未來的發(fā)展需要進一步關(guān)注。

預(yù)告

基于本周對于新品的盤點,我們看到了在近一年中,規(guī)模以上新品的分布與創(chuàng)新情況。在下周,我們將會對幾個熱點類目的現(xiàn)有集團格局,以及近一年市場與類目中的集團、產(chǎn)品亮點進行盤點,敬請持續(xù)關(guān)注!

本文為澎湃號作者或機構(gòu)在澎湃新聞上傳并發(fā)布,僅代表該作者或機構(gòu)觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發(fā)布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務(wù)許可證:31120170006

增值電信業(yè)務(wù)經(jīng)營許可證:滬B2-2017116

? 2014-2025 上海東方報業(yè)有限公司