- +1

3個月完成全部公司治理程序,國泰君安、海通證券合并重組雙雙獲股東會高票通過

國泰君安證券股份有限公司(簡稱“國泰君安”,601211.SH,02611.HK)、海通證券股份有限公司(簡稱“海通證券”,600837.SH、06837.HK)合并重組完成關鍵一步。

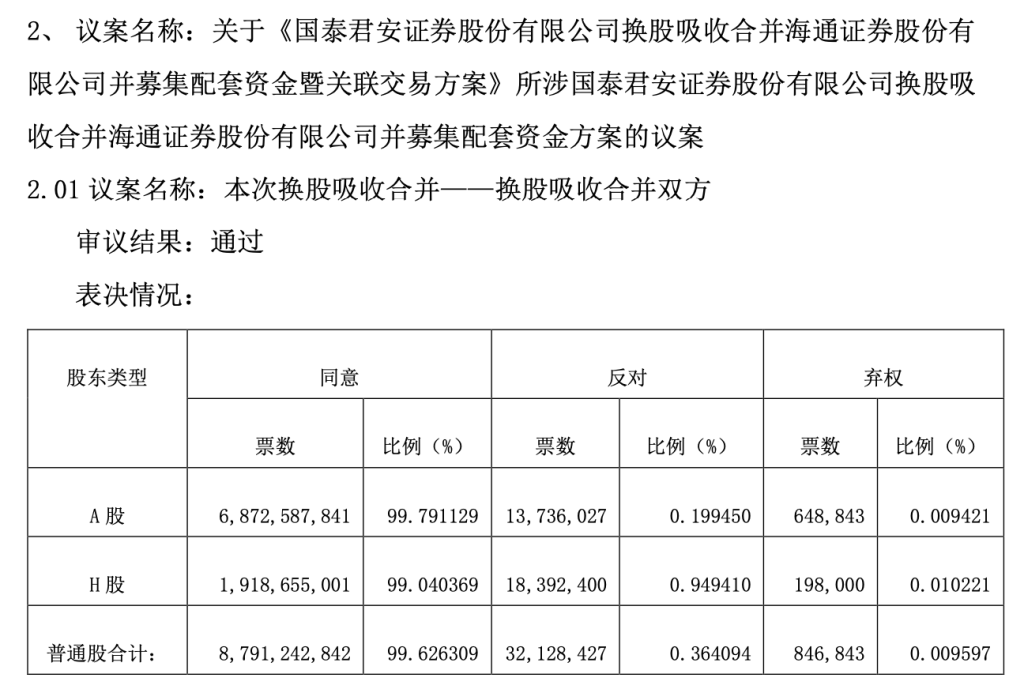

12月13日,國泰君安、海通證券召開股東大會,晚間,兩家公司同步發布股東大會決議公告,本次合并重組交易方案等相關議案經股東大會審議,均獲高票通過。兩家公司表示,將按照監管要求,履行本次合并的相關行政審批程序,為雙方后續加快推進全面整合、建設一流投資銀行打下堅實基礎。

國泰君安、海通證券合并重組是中國資本市場史上規模最大的A+H雙邊市場吸收合并、上市券商A+H最大的整合案例,并以前所未有的速度快速穩步推進。流程上看,本樁合并重組案例尚需香港聯交所對作為換股對價而發行的國泰君安H股在香港聯交所上市及允許交易的批準;尚需獲得上交所審核通過及中國證監會批準、核準、注冊; 尚需獲得必要的境外反壟斷、境外外商投資或其他監管機構的審查通過;相關法律法規所要求的其他可能涉及的必要批準、核準、備案或許可。

全部議案均獲高票通過

12月13日下午,兩家公司分別召開臨時股東大會,作為當前最受市場矚目的重大合并重組項目之一,本次股東大會上股東參會投票熱情高漲。其中,國泰君安、海通證券股東大會參會率分別達到78%和68%,相關議案的通過率均高達99%。海通證券同步召開了A股及H股類別股東會,參會率分別達到72%、57%,相關議案通過率也高達99%。

兩家公司股東大會的高票通過,標志著合并重組公司治理程序的順利完成,充分體現了各方股東對本次合并重組的高度認可,以及對合并后公司未來發展的堅定信心。

合并推進速度超出市場預期

本次國泰君安、海通證券合并重組是新“國九條”實施以來頭部券商合并重組的首單,也是中國資本市場史上規模最大的A+H雙邊市場吸收合并、上市券商最大的整合案例、2008年以來國際投行界第一大并購項目,涉及多業務牌照與多家境內外上市掛牌子企業。

作為中國資本市場重大無先例的創新事項以及國際資本市場最復雜的收購合并之一,本次合并項目推進速度遠超市場預期。

兩家公司9月5日發布停牌謀劃重大資產重組公告,10月9日發布合并重組相關預案及聯合公告,11月21日發布合并重組報告書及聯合通函,12月13日召開股東大會審議通過各項議案。

業內人士指出,僅用時3個月就完成了全部公司治理程序,充分展現了兩家公司極高的決策及執行效率,創造了頭部券商合并重組的“上海速度”。

釋放協同效應打造一流投行

根據此前公告,自本次吸收合并交割日起,存續公司承繼及承接海通證券的全部資產、負債、業務、人員、合同、資質及其他一切權利與義務;于交割日后,國泰君安將辦理公司名稱、注冊資本等相關的經營主體變更登記手續,海通證券將注銷法人資格。合并后公司將采用新的公司名稱,并根據屆時適用的法律法規和本次合并的具體情況采取一系列措施建立新的法人治理結構、管理架構、發展戰略和企業文化。

存續公司將按照公司治理的要求,基于整體經營目標和戰略規劃,對業務、資產、財務、人員及機構等方面進行整合管控,促進業務有效融合,提高經營效率,提升存續公司的整體盈利能力。

國泰君安、海通證券均為國內歷史最悠久、規模最大的綜合類證券公司之一,雙方合并后客戶基礎、服務能力及運營管理將實現全面躍升。按照2023年公開披露數據,合并后公司總資產、凈資產、凈資本,零售客戶數、零售客戶APP月活數、IPO承銷規模及家數、公募分倉收入、托管外包規模等重要業務指標,以及在長三角、京津冀、珠三角等重點區域網點數量均位居行業首位。

國泰君安、海通證券表示,將加快全面整合,依托更強大穩固的客戶基礎、更專業綜合的服務能力、更集約高效的運營管理,推動合并后公司釋放“1+1>2”的協同效應。未來,將堅持以服務金融強國和上海國際金融中心建設為己任,強化功能定位,對標國際一流,加快向具備國際競爭力和市場引領力的投資銀行邁進。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2024 上海東方報業有限公司