- +1

福耀玻璃遇到事了?

作者:泰羅,編輯:小市妹

近期,福耀玻璃回應了此前有媒體發布了美國多個執法機構突然“訪問”福耀玻璃美國工廠的消息。

福耀稱公司全資子公司福耀玻璃美國有限公司 主要是配合美國政府機構針對一家第三方勞務服務公司正在進行的調查工作。據美國政府機構的告知,福耀美國并非該調查的目標。

截至發稿,福耀玻璃A股跌幅接近7%,港股跌約8%。

從福耀玻璃1993年上市以來,公司業績常年保持不錯增長勢頭。營收規模從1億出頭增長至2023年的331.6億元,歸母凈利潤從幾千萬膨脹至2023年的56億元。

當然,公司也遭到過一些波折。尤其是2018-2020年,公司營收停滯不前,歸母利潤下滑嚴重,從41.2億元跌至26億元,累計跌幅高達37%。

究其原因,一是玻璃價格因供需問題處于相對低位水平。二是2020年新冠疫情肆虐,全球汽車銷量驟降13%,其中美國市場創十年新低,歐洲多國下滑超25%。

從2021年開始,雖疫情尚未散去,但中國新能源汽車開始爆發,帶動汽車玻璃需求大幅回升。此外,玻璃價格亦不斷上漲,拉動業績重回高增狀態。2021-2023年,營收、利潤年復合增速高達18.5%、33.8%。2024年一季度,更是同比大增逾25%、51%。

再看盈利能力。2018-2023年,福耀玻璃毛利率從歷年高位的42.6%波折下滑至35.4%。凈利率從20.3%下滑至17%。后者下滑幅度較小,可見三費費率控制較好。

公司毛利率下滑并不是因為終端汽車玻璃價格下跌,相反整體維持上漲態勢。市值觀察認為,這主要系上游能源以及純堿價格大幅上漲,對盈利能力造成了一定壓力。

其實,2023年中國汽車零部件板塊毛利率僅18%左右,凈利率僅5%左右,遠低于福耀玻璃的盈利水平。再與同行對比看,公司毛利率反超信義玻璃,遠高于海外競爭對手的板硝子、旭硝子以及圣戈班。

一家公司過去表現優秀,不代表著未來依舊如此。未來,福耀玻璃業績要保持良好增長,需要有行業層面的支撐。很幸運的是,全球汽車玻璃是一門壟斷大生意,且壁壘頗高。

2023年,全球汽車玻璃市場規模突破150億美元。伴隨汽車銷量小幅增長以及玻璃價格中樞的抬升,未來仍有不小增量蛋糕。

其實,全球汽車玻璃已經呈現高度壟斷的市場格局。據Ma-r-k-l-i-n-es數據顯示,2021年全球TOP5廠商分別為福耀玻璃、旭硝子、板硝子、圣戈班、信義玻璃,市占率分別為28%、26%、17%、15%、8%。其中,福耀玻璃在中國市場獨占65%。

這也意味著幾大廠商將持續瓜分該市場大蛋糕。內部之間,恒者恒強趨勢也較為明顯,福耀玻璃有望繼續擴大市占率水平。據人民網援引機構數據顯示,2023年已上升至34%。

造成當前壟斷格局最重要的原因,是汽車玻璃的生意壁壘非常高,這種重資產模式會阻礙行業外資本蜂擁而入。

因為玻璃易碎,運輸成本高,一般汽車玻璃廠商都會在整車廠附近建立制造工廠。這就導致了要想拿到更多市場份額,產能布局必須是分散且全球化。并且,玻璃產線投入是巨大的。在歐洲、美國、中國建立一條年產能在400萬平方米的生產線,大致需要4000萬歐元-6000萬歐元、7000萬美元以及2億元人民幣。

福耀玻璃之前在美國計劃產能550萬套/年,投資額就達4億美元。如此重資產模式,且產生效益不確定性又大,令場外資本望而生畏。

此外,汽車玻璃定制化需求高,對供應商的設計、開發、配套能力有較高的要求。尤其是汽車玻璃產品一直在升級,需要廠商不斷投入研發推高附加值產品,滿足市場需求。2019-2023年,福耀研發投入從8.13億元增長至14億元,研發費用率多保持在4%的水平上。

此外,從供應商認證到最終定制化產品面世,周期往往會高達數年之久。一旦雙方建立了合作關系,絕大概率會覆蓋新車車型整個生命周期,也讓競爭對手難以切入進來。

可見,汽車玻璃行業壁壘頗高,市場格局便會逐步走向壟斷化趨勢,在場玩家可以獨享如此巨大的市場蛋糕。從這個維度看,福耀玻璃未來還能夠繼續吃行業紅利。

全球汽車玻璃市場規模巨大,且市場格局又好。福耀玻璃作為全球市占率最高的汽車玻璃企業,未來業績料將保持較高增長。這可以從量、價兩個維度來進行前瞻性分析。

第一,新能源汽車持續爆發,拉動單車玻璃需求,將支撐福耀玻璃銷量增長。

2023年,全球汽車總銷量為9272萬輛,同比增長11.9%,較2019年增長0.7%,較2017年歷史巔峰少3.1%。伴隨著疫情傷疤效應消散以及全球經濟復蘇,全球汽車銷量料將持續增長,但整體增速會比較慢。

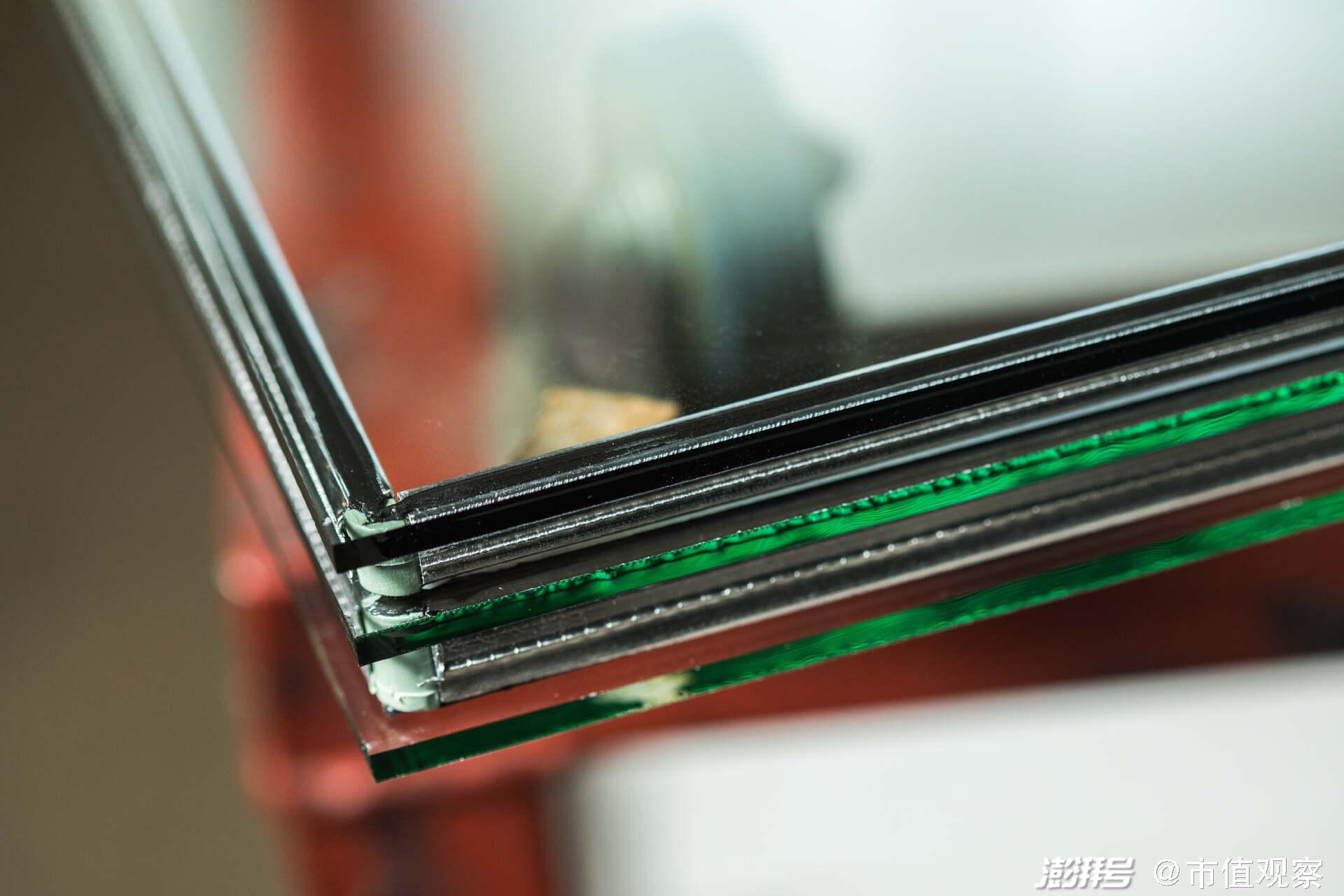

此外,單車玻璃使用量仍可期待。以史為鑒,20世紀50年代,汽車單車的玻璃面積僅為2.2平方米,到21世紀以后已增長至4.2平方米。

未來,伴隨著新能源汽車天幕玻璃滲透率的不斷抬升,有望繼續增加單車玻璃面積。要知道,小天窗玻璃面積僅0.2-0.6平方米,全景天窗玻璃面積為0.5-1.2平方米,而全景天幕玻璃面積高達1-2平方米。

2023年11月,中國汽車市場天幕玻璃滲透率為14%,而2021年初僅2%左右,有機構預測到2025年滲透率將高達55%以上。在該細分領域中,福耀玻璃在國內燃油車、新能源汽車上占比達91%、89%(2021年數據)。這一波玻璃產品升級趨勢,福耀玻璃將會是受益者。

為了應對未來潛在增長需求,福耀玻璃仍在全球多地進行產能擴張。目前,海外產能為680萬套,主要集中在美國和俄羅斯,國內產能3400萬套,分布在福清、長春、重慶、上海、廣州等地。2024年初前后,福耀玻璃分別斥資32.5億、57.5億在福建、合肥大力擴充玻璃產能。

第二,福耀玻璃單價持續上漲,且有進一步上漲空間。

2016-2023年,福耀玻璃的單平米價格從152元上升至213元,年復合增速為4.94%。

伴隨汽車電動化、智能化快速發展,汽車玻璃產品升級明顯,尤其是天幕玻璃以及AR-HUD前擋風玻璃(PS:增強現實抬頭顯示器,即駕駛員視線區域內合理疊加顯示一些駕駛信息,比如儀表盤數據、導航圖像等)。

過往,傳統天窗玻璃單車在100元左右,全景天窗玻璃上升至300-800元,而天幕玻璃進一步上升至900元左右。普通前擋風玻璃在200元左右,而AR-HUD前擋風玻璃則要1000元左右。要知道,中高端車型AR-HUD逐步變成標配。

在價維度方面,福耀玻璃也早在制造成本端有所動作。為了保證供應以及節約成本,福耀玻璃在多地建設浮法玻璃產線,自主供銷比例高達90%以上(浮法玻璃占汽車玻璃成本的34%)。更進一步的是,公司開始布局更上游的硅沙廠,已在海南、湖南、內蒙古、遼寧擁有四大工廠,進一步降低玻璃生產成本。當然,除浮法玻璃外,能源、純堿等原材料成本亦有不小波動風險,公司無法掌控,可能會對生產成本造成較大影響。

簡而言之,公司汽車玻璃單價因產品升級有望繼續上漲,且公司還往上游進行業務延伸,試圖持續降低生產成本,兩者均有利于提升產品的利潤空間,驅動盈利能力走強。

免責聲明

本文涉及有關上市公司的內容,為作者依據上市公司根據其法定義務公開披露的信息(包括但不限于臨時公告、定期報告和官方互動平臺等)作出的個人分析與判斷;文中的信息或意見不構成任何投資或其他商業建議,市值觀察不對因采納本文而產生的任何行動承擔任何責任。

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司