- +1

券商合并新一單?國泰君安、海通證券雙雙否認合并傳言

券商合并風聲再起。

5月27日,市場流傳出關于國泰君安證券股份有限公司(下稱“國泰君安”,601211.SH,02611.HK)和海通證券股份有限公司(下稱“海通證券”,600837.SH、06837.HK)合并的傳聞。反映到二級市場層面,合并預期加持下,早盤國泰君安和海通證券A股股價雙雙漲超3%,國泰君安一度漲逾4%。

對于本次合并傳聞,澎湃新聞記者撥打了國泰君安證券事務代表電話,相關工作人員告訴記者:“目前沒有相關未披露的事項,以我們的公告為準。”

與此同時,澎湃新聞記者以投資者身份致電海通證券投資者關系部門,對上述消息,海通證券也予以了否認,表示:“目前沒有相關計劃,消息以官方渠道為準。”

澎湃新聞記者注意到,在“培育一流投資銀行和投資機構”的要求下,不少券商被市場“撮合”合并,除了國泰君安與海通證券,還包括共用“中信”品牌的兩家頭部券商中信證券(600030)和中信建投(601066),同屬“匯金系”的中國銀河(601881)和中金公司(601995),實控人相同的平安證券和方正證券(601901),同屬浙江國資的浙商證券(601878)和財通證券(601108)等等。

大智慧VIP數據顯示,截至5月27日收盤,國泰君安收報14.06元/股,漲3.38%;海通證券收報8.34元/股,漲2.96%。

兩方面因素帶來合并預期

市場人士指出,國泰君安和海通證券產生合并預期,主要有兩方面因素,一是同屬上海國資,二是券商合并的政策暖風。

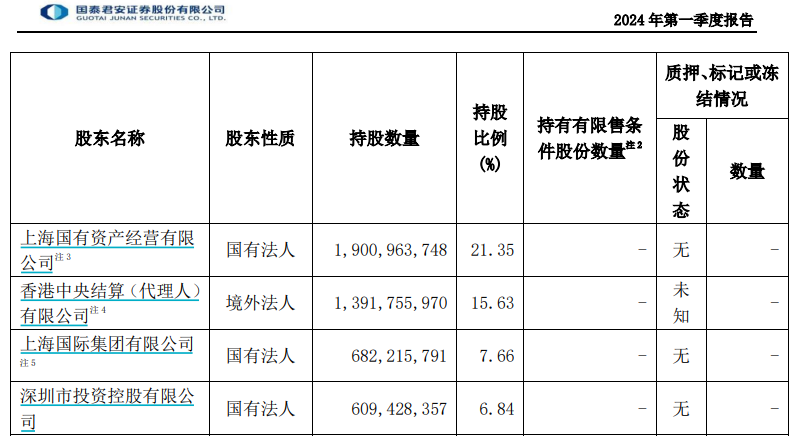

股東方面,國泰君安2024年第一季度報告顯示,上海國有資產經營有限公司是其第一大股東,持股比例為21.35%;上海國際集團有限公司持股比例為7.66%。

國泰君安官網最新資料顯示,上海國有資產經營有限公司為公司控股股東,上海國際集團有限公司為公司的實際控制人。

官網資料顯示,上海國際集團有限公司股東為上海市國有資產監督管理委員會,持股比例為100%。

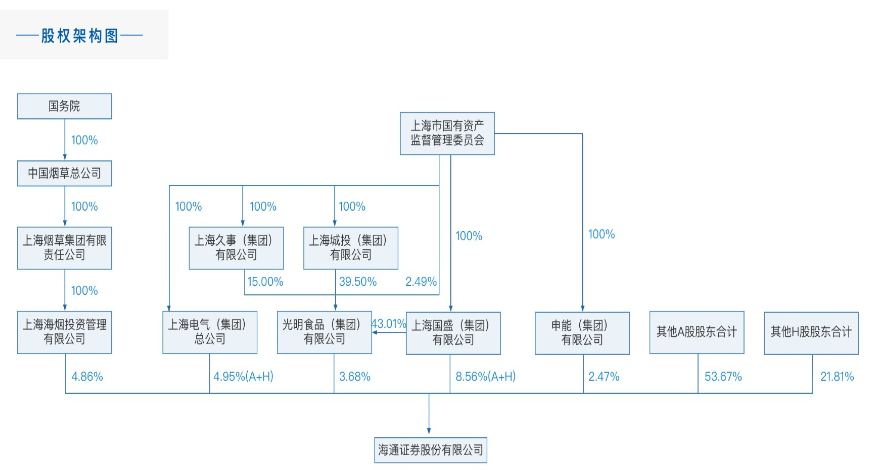

海通證券股權方面,官網最新顯示的股權架構圖顯示,上海市國有資產監督管理委員會全資控股的上海國盛(集團)有限公司是其持股比例最高單一股東,持股比例為8.56%(A+H)。

同時,上海市國有資產監督管理委員會還通過上海電氣(集團)總公司持股4.95%(A+H),通過光明食品(集團)有限公司持股3.68%,通過申能(集團)有限公司持股2.47%。

政策方面,2023年10月30日至31日,中央金融工作會議在北京舉行。作為我國金融領域最高規格、對下一階段的金融發展與改革具有重大指導意義的會議,會議提到“培育一流投資銀行和投資機構”。

隨后,證監會黨委傳達學習貫徹中央金融工作會議精神,表示“要加強行業機構內部治理,回歸本源,穩健發展,加快培育一流投資銀行和投資機構”。

2023年11月3日,證監會再次發聲,將支持頭部券商通過業務創新、集團化經營、并購重組等方式做優做強,打造一流的投資銀行,發揮服務實體經濟主力軍和維護金融穩定壓艙石的重要作用。

若合并總資產將排名行業第一

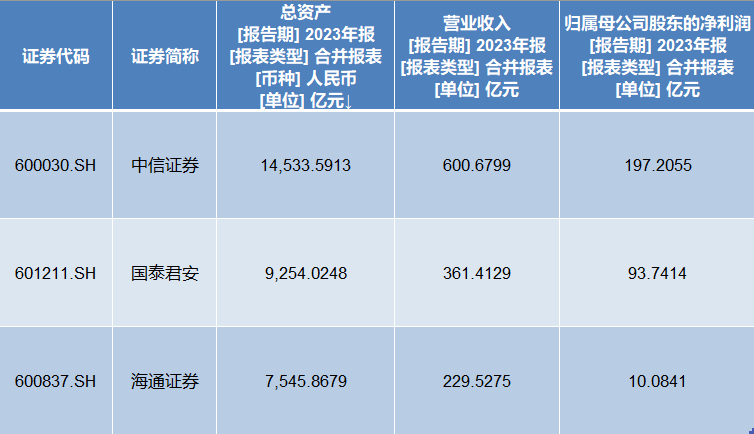

以2023年年報數據統計,如果國泰君安和海通證券合并一事成真,其總資產規模將超過中信證券,位居行業第一。

2023年年報數據顯示,截至報告期末,國泰君安總資產規模為9254.02億元,海通證券總資產規模為7545.87億元。

簡單相加測算顯示,如若國泰君安和海通證券合并,合并后的總資產規模將高達1.68萬億元,超過中信證券2023年末的1.45萬億元。

營收方面,去年中信證券實現營業收入600.68億元;國泰君安和海通證券分別實現營收361.41億元、229.53億元,合計為590.94億元。

歸屬于母公司股東凈利潤(下稱“凈利潤”)方面,2023年中信證券凈利潤為197.21億元;國泰君安和海通證券分別為93.74億元、10.08億元,合計為103.82億元。

不過需要指出的是,2023年海通證券凈利潤出現了較大幅度的下滑。海通證券2023年年報資料顯示,報告期內,公司凈利潤同比(與前一年同期相較)下降了84.59%。

分析稱券商合并或將只是個例

政策面暖風頻吹下,雖然目前存在合并預期的券商很多,但多位受訪人士認為,未來國內市場券商并購重組的案例或只是個例。

某券商投行部門負責人此前在接受澎湃新聞記者采訪時認為,雖然在當前國內券商規模普遍較小,監管支持并購重組打造航母級證券公司的背景下,加之當下券商行業的發展正得到各方越來越多的關注,出現了不少的券商合并臆測,但總體來看,券商出現并購潮的可能性并不大。

“一方面,券商能夠合并的情況非常特殊,較難復制。例如,首先需要一方的實控人有退出需求;其次,兩家券商在業務上,需要互補性較強;再次,兩家公司的管理班底,能夠妥善地處理合并事項。”該投行負責人說。

該投行負責人進一步指出,另一方面,相較銀行業開展業務會面臨較強的區域限制,券商行業的投行、自營等業務,并沒有地域限制。目前證券行業的業務發展同質化相對嚴重,疊加多年來券商合并實現“1+1>2”效應的案例并不多,因此券商現階段出現并購潮的可能性或不大。

另有分析人士表示,從規模結構看,一個國家的大券商只能是少數幾家,加之有實力實現并購的機構,數量也比較少。因此,國內券商的合并或仍然只是個案,大范圍出現券商并購或合并的情況可能性較小。

華西證券曾在研報中指出,證券公司同業并購動因主要有三:一是監管對于券商并購的鼓勵;二是券商希望抓住行業格局劇變前的窗口期通過并購邁過大型綜合性券商門檻;三是2018年以來對金融機構股東資格等公司治理體系的完善政策,以及對于金融控股公司監管的加強,使得部分民營資本有意愿退出券商。

在合并路徑上,華西證券進一步指出,并購重組是我國頭部券商以及華爾街知名券商發展中最為寶貴的經驗之一。例如,中信證券通過并購建立強大的營銷網絡;同時,兼并收購也是美國經紀與財富管理行業龍頭嘉信理財發展中最為寶貴的經驗之一。

不過,華西證券強調,不符合公司戰略以及整合困難的并購反而會拖累公司發展,如摩根士丹利惠添收購案便是不符合公司戰略的反面案例。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2024 上海東方報業有限公司