- +1

公募一季報重倉股出爐:紫金礦業、美的集團、招商銀行新進前十

4月23日,公募基金2024年一季度報告已全部披露完畢,公募基金調倉動向也隨之曝光。

Wind數據顯示,截至2024年一季度末,貴州茅臺、寧德時代蟬聯第一、第二大重倉股,紫金礦業、美的集團、招商銀行則新進前十大重倉股,五糧液、瀘州老窖、恒瑞醫藥、邁瑞醫療、山西汾酒這5只個股也仍位列前十大重倉股中。

此外,藥明康德、騰訊控股、中芯國際退出前十大重倉股,瀘州老窖、邁瑞醫療遭遇減持。

中金公司最新研報顯示,2024年一季度公募基金資產規模上升,債券資產占比升高,權益資產占比基本持平。2024年一季度A股先抑后揚,年初受內外部復雜環境影響市場有所調整,2月初以來,國內穩增長、穩預期的政策舉措積極出臺并落地,部分領域改革預期抬升,投資者風險偏好有所修復,市場表現在全球權益類資產中占優。

紫金礦業、美的集團、招商銀行新進前十

據Wind數據最新數據,在2024年一季度報告中,公募基金的前十大重倉股依次為:貴州茅臺(600519.SH)、寧德時代(300750.SZ)、五糧液(000858.SZ)、紫金礦業(601899.SH)、瀘州老窖(000568.SZ)、恒瑞醫藥(600276.SH)、美的集團(000333.SZ)、招商銀行(600036.SH)、邁瑞醫療(300760.SZ)、山西汾酒(600809.SH)。

來源:澎湃新聞記者據Wind數據制作

與2023年末相比,紫金礦業、美的集團、招商銀行新進前十大重倉股,藥明康德(603259.SH)、騰訊控股(00700.HK)、中芯國際(688981.SH)則退出。貴州茅臺與寧德時代蟬聯第一、第二大重倉股的位置。

從增持情況來看,基金前十大重倉股中,紫金礦業獲增持最多。截至2024年一季度末,紫金礦業持倉增加6.27億股,持股總市值環比增加215.36億元,共有1101只基金持有該股。其中,華夏上證50ETF、華泰柏瑞滬深300ETF、易方達滬深300ETF對于紫金礦業的持倉數量位列前三。

招商銀行、美的集團也緊隨其后,分別獲增持2.68億股、1.58億股,持股總市值環比增加128.77億元、146.37億元。

從減持情況來看,瀘州老窖遭減持最多。截至2024年一季度末,瀘州老窖持倉減少2036.14萬股,持股總市值環比減少23.54億元;邁瑞醫療也同樣遭遇減持,相對上期持倉數量減少687.63萬股,持股總市值環比減少32.88億元。

就前十大重倉股整體而言,公募基金三季度重倉股標的主要分布在消費品及服務、醫療保健、工業及材料這幾大行業板塊。

主動偏股型基金股票倉位略微下降

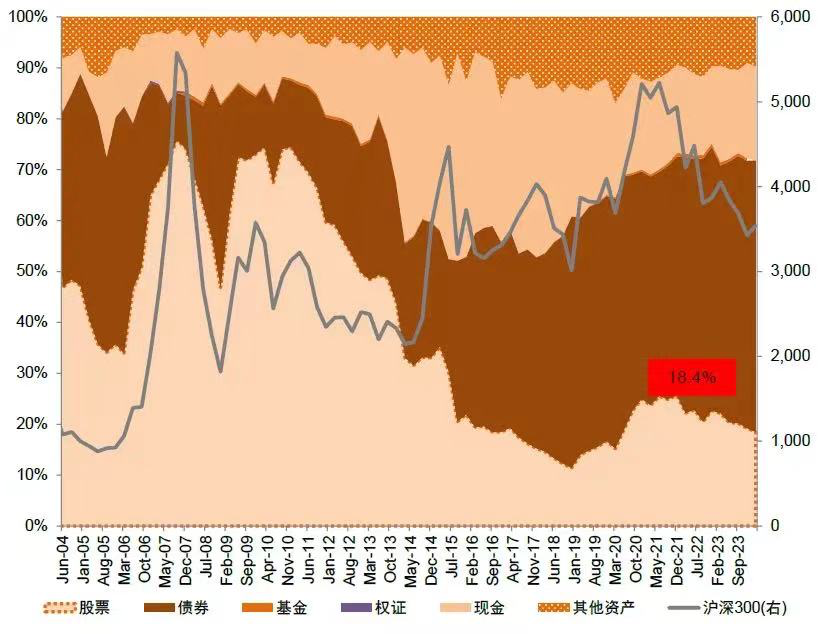

中金公司最新研報顯示,一季度公募基金整體資產規模繼續回升,資產總值由上季度的30.2萬億元升至31.8萬億元,股票資產規模與上季度基本持平,由5.8萬億元小幅升至5.84萬億元,股票占資產總值比重較上季度回落0.8個百分點至18.4%;債券資產規模上升1萬億元至16.9萬億元,債券資產占比較上季度繼續上升至53.1%。

全部基金資產中股票占比小幅下降0.8個百分點至18.4%;資料來源Wind,中金公司研究部

中金公司指出,主動偏股型基金股票倉位下降。主動偏股型基金倉位由去年四季度88.2%降至87.7%,偏股混合型基金倉位由87.9%略降至87.4%,靈活配置型基金股票倉位由76%降至75.5%,仍處于歷史較高水平。

從主動偏股型基金的重倉持股來看,主板加倉,科創板、創業板減倉;高股息及資源股加倉,成長股減倉,具體來看,中金公司總結了以下五點特征。

一是龍頭公司持股集中度近幾個季度首次回升。主動偏股型基金重倉前100公司重倉市值占比由52.7%升至55%,重倉前50市值占比由40%升至42.3%。其中,寧德時代、紫金礦業、美的集團持倉市值提升較多;藥明康德、貴州茅臺、立訊精密持倉規模下降較多;港股中國海洋石油獲加倉較多,小鵬汽車減倉較多。

二是主板倉位大幅回升,科創板、創業板倉位下降。主板一季度重倉倉位由去年四季度的68%上升至71.5%。成長風格配置減倉,科創板重倉倉位由上季度的12.2%回落至10.5%,仍超配3.6個百分點;創業板倉位下降1.5個百分點至18.2%,仍然超配2.3個百分點;北交所一季度重倉倉位0.15%,小幅回落。

三是加倉有色金屬、通信及家用電器等行業,減倉醫藥生物、電子及計算機。加倉行業方面,大宗商品漲價背景下,以有色金屬、石油石化為代表的資源股獲加倉較多,倉位分別較上季度上升1.8/0.4個百分點,煤炭行業倉位也小幅上升;具備高股息特征的通信、家用電器、公用事業和銀行分別獲加倉1.0/1.0/0.9/0.5個百分點;減倉行業方面,成長領域減倉較多,醫藥生物行業本季度倉位下降3.2個百分點,TMT板塊有所分化,電子/計算機行業倉位分別下降1.5和1.4個百分點。

四是高股息主題倉位提升明顯。人工智能主題重倉比例較上季度回落;央企整體配置比例由13.9%升至15.4%,電信、建筑、石油石化、煤炭和銀行等五個行業核心大型央企倉位由2.5%升至3.3%,高股息主題關注度持續升高,重倉比例上升1.1個百分點至7.1%,連續四個季度獲加倉;專精特新主題倉位則連續三個季度下降,由上季度4.9%降至3.6%;數字經濟主題倉位小幅縮減0.9個百分點至9.8%。

五是賽道方面,新能源車產業鏈和酒倉位上升。其中,酒和新能源車產業鏈獲加倉最多,分別加倉0.7/0.5個百分點;半導體、創新藥減倉較多,倉位分別下降1.7%/1.6%個百分點,軍工倉位下降約0.7個百分點,光伏風電倉位連續第六個季度繼續下降約0.3個百分點,消費電子倉位小幅下降約0.2個百分點。

一季度主動偏股型基金重倉股比例;資料來源:Wind,中金公司研究部

中金公司總結道,從公募持倉情況來看,股票持倉占比雖然小幅下降,但整體水平仍處于歷史高位。結構上,高股息和資源股成為上個季度的交易主線,機構配置比例有所提升,而TMT和醫藥等成長行業倉位則大幅下降,其中高股息的公用事業、家電、電信和銀行等行業獲得加倉,以及有色金屬、石油石化等資源股也獲加倉較多。

配置上,中金公司認為,臨近一季報披露期關注景氣度較高的出口領域;外部因素及供給出清帶來上游資源品行業機遇,關注黃金、石油石化、有色金屬等資源板塊;高股息板塊需要注意邏輯變化,關注重心需要轉向分紅比例和意愿有望提升企業。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2024 上海東方報業有限公司