- +1

國資委批復(fù)同意中國寶武等要約收購中糧包裝,金屬包裝市場如何生變?

中糧包裝 視覺中國 資料圖

中國金屬包裝龍頭之一中糧包裝控股有限公司(下稱“中糧包裝”,0906.HK)的整合工作正加速推進。

鋼鐵央企中國寶武最新披露,近日,國務(wù)院國資委批復(fù)同意由中國寶武聯(lián)合國新投資有限公司(下稱“國新投資”)對中糧包裝股份有限公司發(fā)起的自愿全面現(xiàn)金要約收購,同步也批準(zhǔn)了中糧集團下屬中國食品(控股)有限公司將其所持有的中糧包裝33065.88萬股股份(股權(quán)比例29.7%)轉(zhuǎn)讓給中國寶武與國新投資聯(lián)合成立的境外要約主體Champion HOLDING (BVI) CO., LTD。

中糧包裝在2月19日的公告也披露稱,就申萬宏源融資(香港)有限公司代表CHAMPION HOLDING (BVI) CO.,LTD提出有先決條件的自愿全面現(xiàn)金要約以收購中糧包裝控股有限公司的所有已發(fā)行股份,要約人于公告日期已就要約獲得國資委批準(zhǔn),國資委亦已批準(zhǔn)中國食品向要約人轉(zhuǎn)讓出售股份。要約人將繼續(xù)行事,務(wù)求達成先決條件。

要約人CHAMPION HOLDING (BVI) CO.,LTD由長平實業(yè)直接全資擁有,長平實業(yè)則分別由中國寶武及國新投資持股61.54%和38.46%。

此前的2023年12月6日,中糧包裝發(fā)布公告,要約人擬以每股6.87港元的價格,收購中糧包裝全部已發(fā)行1113423000股股份,較最后交易日在聯(lián)交所所報收市價每股6.48港元溢價約6.0%。預(yù)計最高需要支付超過76.49億港元現(xiàn)金,招商銀行已同意向其提供貸款以支付收購相關(guān)成本及開支。

同日,中糧包裝第一大股東中國食品與要約人訂立不可撤銷承諾,同意并承諾盡快接納有關(guān)出售股份的要約,并將盡力尋求國資監(jiān)管機構(gòu)批準(zhǔn)。

值得一提的是,公告還顯示,要約人提出有先決條件的自愿全面現(xiàn)金要約,以收購中糧包裝所有股份并擬將其私有化,其后將其退市。這也意味著,如果此次私有化成功,中糧包裝逾14年的港股上市旅程將迎來終點。

不過,中國寶武同時提及,本次要約收購需要履行的監(jiān)管審批主要涉及國務(wù)院國資委、商務(wù)部、國家發(fā)展和改革委員會、國家外匯管理局、國家市場監(jiān)督管理總局以及相關(guān)境外反壟斷主管部門。

此次收購可視作國資委內(nèi)部資源整合。中國寶武是中央直接管理的國有重要骨干企業(yè),總部位于上海。除了已成長為“鋼鐵航母”之外,2023年6月,中國寶武也已正式轉(zhuǎn)為國有資本投資公司,目前致力于構(gòu)建以鋼鐵制造產(chǎn)業(yè)為基礎(chǔ),先進材料產(chǎn)業(yè)、綠色資源產(chǎn)業(yè)、智慧服務(wù)產(chǎn)業(yè)、產(chǎn)業(yè)不動產(chǎn)業(yè)務(wù)、產(chǎn)業(yè)金融業(yè)務(wù)等相關(guān)產(chǎn)業(yè)(業(yè)務(wù))協(xié)同發(fā)展的“一基五元”格局。

中糧包裝則是另一央企中糧集團旗下企業(yè),系國內(nèi)金屬包裝行業(yè)龍頭企業(yè)之一,現(xiàn)已形成鋁制包裝、馬口鐵包裝、塑膠包裝三大類產(chǎn)品,擁有40多家境內(nèi)外營運子公司,深度覆蓋各類啤酒、飲料、食品、日化等消費品包裝市場,下游客戶包括百威英博、青島啤酒、可口可樂、加多寶、蒙牛、伊利等知名客戶。此前披露公告顯示,中糧包裝核心收入來源主要為兩片飲料罐以及馬口鐵包裝。

截至2023年6月底,中糧包裝總資產(chǎn)為140.55億元,凈資產(chǎn)為57.70億元。去年上半年,該公司收入為52.94億元,歸母凈利潤為2.73億元,經(jīng)營活動產(chǎn)生的現(xiàn)金流量凈額為5179.8萬元。

對于此次收購,中糧包裝在公告中提及,為保持本集團競爭力,本集團無可避免地制定及實施必要的業(yè)務(wù)轉(zhuǎn)型,旨在探索新發(fā)展機會、實現(xiàn)營運優(yōu)化及實施長期增長措施。要約完成后,要約人將成為控股股東,而要約人及中糧包裝相信,要約人將為中糧包裝的戰(zhàn)略發(fā)展提供強大的股東支持,并使中糧包裝可靈活作出戰(zhàn)略投資決策,以實現(xiàn)中糧包裝的潛在長期價值。通過優(yōu)化區(qū)域布局,加強資源共享,充分發(fā)揮規(guī)模效應(yīng)和協(xié)同效應(yīng),最終實現(xiàn)戰(zhàn)略目標(biāo),將中糧包裝定位為金屬包裝行業(yè)的強者。

另外,中糧包裝還提及,自2021年10月19日起,已超過兩年未能符合上市規(guī)則關(guān)于25%最低公眾持股量規(guī)定。要約人相信,要約為一項退出安排,讓該等 股東有機會,以較股份現(xiàn)行價格具吸引力的溢價即時變現(xiàn)彼等于中糧包裝的投資以換取現(xiàn)金,因此讓股東有機會將其資本重新調(diào)配至彼等可能認(rèn)為在當(dāng)前環(huán)境更具吸引力的其他投資機會。要約價每股要約股份6.87港元較股份最后交易日在聯(lián)交所所報收市價每股6.48港元溢價約6.0%。

此外值得關(guān)注的是,目前國內(nèi)金屬包裝市場中,除中糧包裝外,其他龍頭包括奧瑞金(002701.SZ)、寶鋼包裝(601968.SH)。其中,寶鋼包裝也是中國寶武旗下上市公司。

同時,作為中糧包裝第二大股東,奧瑞金也對其控制權(quán)表現(xiàn)出極大興趣,為捍衛(wèi)自己的市場地位迅速做出了應(yīng)對。目前在市場看來,圍繞著對中糧包裝的收購,中國金屬包裝行業(yè)也將迎來洗牌。

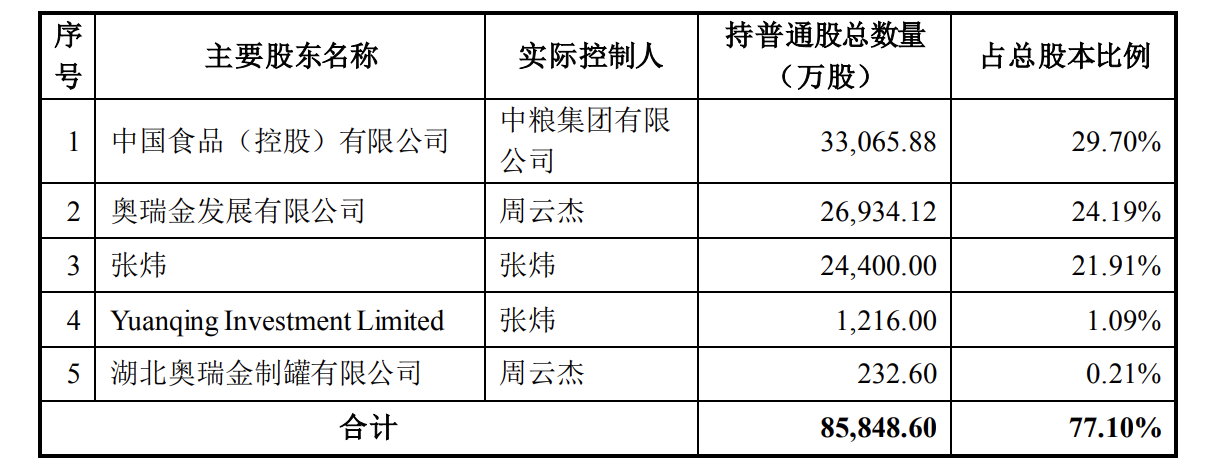

截至2023年6月30日,中糧包裝主要股東。

奧瑞金也是金屬包裝行業(yè)首家A股上市公司,官網(wǎng)顯示,截至2022年年底,奧瑞金已擁有包括三片罐、兩片罐、制蓋、飲料灌裝、金屬材料印刷在內(nèi)的三十多家制造基地,三片罐年產(chǎn)能約為95億罐、兩片罐年產(chǎn)能約為135億罐。

就在2023年12月12日,奧瑞金發(fā)布關(guān)于籌劃重大資產(chǎn)重組的提示性公告,正在籌劃向中糧包裝全體股東發(fā)起自愿有條件全面要約,以現(xiàn)金方式收購中糧包裝全部已發(fā)行股份(要約人及其一致行動人持有的股份除外)。

而在2月6日,奧瑞金再次公告,公司全資子公司北京景和包裝服務(wù)有限公司、北京景和包裝制造有限公司與廈門瑞彬消費產(chǎn)業(yè)投資基金合伙企業(yè)(有限合伙)當(dāng)天在北京市簽署了《北京市華瑞鳳泉企業(yè)管理合伙企業(yè)(有限合伙)合伙協(xié)議》。合伙企業(yè)出資總額超30億元,并將向公司全資子公司北京市華瑞鳳泉管理咨詢有限公司增資人民幣309208萬元,用于籌劃上述交易。

截至目前,奧瑞金間接持有中糧包裝24.40%的股份,為該公司參股公司。奧瑞金稱,本次交易完成后,公司預(yù)計將取得中糧包裝控制權(quán)。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務(wù)許可證:31120170006

增值電信業(yè)務(wù)經(jīng)營許可證:滬B2-2017116

? 2014-2025 上海東方報業(yè)有限公司