- +1

海底撈、呷哺呷哺、九毛九共同的困境與追求

對于所有餐飲人而言,2020年絕對是記憶猶新的一年。這一年前所未有的疫情管控措施給行業(yè)帶來了前所未有的沖擊。

但在資本市場上,卻出現(xiàn)了冰火兩重天的情景,2020年下半年餐飲板塊市值不斷突破新高逐漸成為大消費領(lǐng)域的資本寵兒。根據(jù)wind數(shù)據(jù),2020年大消費行業(yè)股價年漲幅TOP10企業(yè)中,港股三大內(nèi)地餐飲巨頭——海底撈(06862.HK)、呷哺呷哺(00520.HK)、九毛九(09922.HK)均榜上有名,年漲幅分別為92.46%、82.97%和124.81%。但在進入2021年,三家公司的股價卻都齊齊走入下跌趨勢。

(海底撈股價走勢圖)

那么為什么這三家的股價在2020年會逆勢上漲,到了21年卻都急速下跌呢?

逆勢上漲的過去:市場曾給予偏愛

讓我們把時鐘撥回到2020年,彼時的市場風格還在追逐確定性,擁抱龍頭股。

當時普遍認為疫情加速了中小餐飲企業(yè)的出清,消費者也會更傾向于去品牌餐飲就餐。海底撈主打服務(wù),太二主打個性化和口味,呷哺呷哺主打性價比和茶飲,三家企業(yè)形成差異化競爭。餐飲行業(yè)連鎖化率提升,將帶動餐飲產(chǎn)業(yè)鏈快速發(fā)展的邏輯逐漸兌現(xiàn)。

與此同時,疫情并未影響巨頭們開店擴張的速度。快速擴張的門店數(shù)量,仿佛讓市場看到了企業(yè)未來業(yè)績增長的光明未來。

以龍頭海底撈為例,數(shù)據(jù)顯示,2020年海底撈新開門店544家,全球門店數(shù)量達到1298家,僅中國大陸就有超1200家門店,聘用員工超過13萬人 ;呷哺呷哺2020年新開張91間呷哺呷哺餐廳及38間湊湊餐廳。

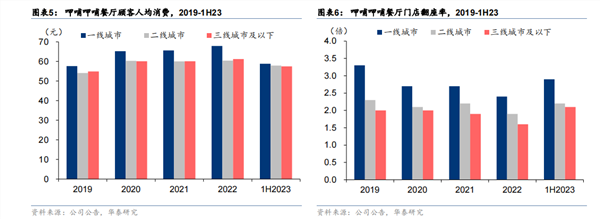

之所以要如此瘋狂開店,是由于要支撐高股價就必須擴店。按照餐飲業(yè)“單日經(jīng)營收入=餐廳數(shù)量*平均翻臺率*臺數(shù)*顧客人均消費額”的公式。在翻臺率方面,海底撈是24小時全天候開店,已經(jīng)做到極致。人均客單價方面,公司客單價每年同比增長2-4%,略高于CPI。而提價幅度過高會引發(fā)顧客不滿,且對公司盈利貢獻有限。所以,只有增加門店數(shù)量,公司的高估值邏輯才能持續(xù)。

海底撈創(chuàng)始人張勇也曾在2020年6月做出了“2020年9月全球疫情將正式結(jié)束”的判斷,因此想借開店來彌補去年上半年疫情帶來的損失。

但是,現(xiàn)在看來這顯然是一個過于樂觀的判斷。

海底撈與呷哺呷哺:成本上升,增收不增利

疫情的持續(xù)時間超出了所有餐飲人的意料。錯誤的判斷再加上反應(yīng)的滯后,造成了海底撈等巨頭成本的大幅上升。

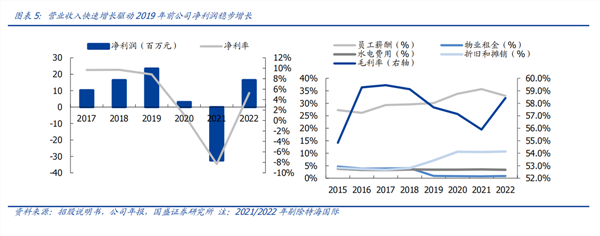

數(shù)據(jù)顯示,2020年海底撈員工薪資支出躍升至9.67億元,同比增長了20%, 。此外,2020年其折舊和攤銷費用為3億元,同比增長60%,在此影響下,2020年海底撈的凈利潤僅有3.1億元。

到了2021年,海底撈更是進入增收不增利的局面。

海底撈2021年以營收411.12億,占據(jù)上市餐飲企業(yè)“C位”,同比增長43.7%,凈虧損則高達41.6億元,2020年同期為盈利3.10億元,而這一巨額虧損也意味著海底撈幾乎賠進了2018至2020年三年的集團利潤總和。

凈利巨虧的同時,還有連年下滑的翻臺率,2021年海底撈平均翻臺率為3次一天,2018年、2019年和2020年分別為5次/天、4.8次/天和3.5次/天。

為改善集團業(yè)績,海底撈在2021年11月推出“啄木鳥計劃”,并關(guān)閉翻臺率低的門店。

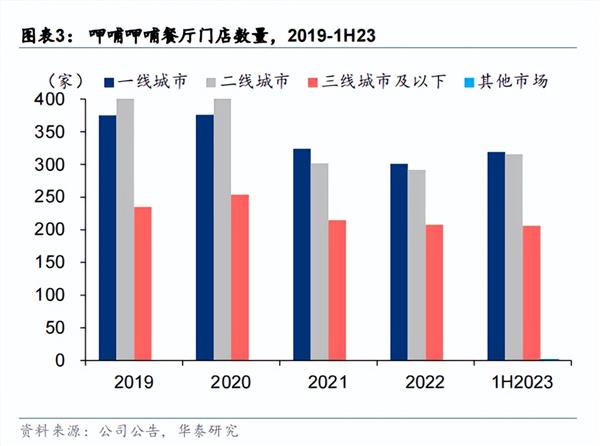

無獨有偶,也是在2021年,呷哺呷哺可謂是度過了最動蕩的一年,業(yè)績下滑、高層“內(nèi)訌”、降價、關(guān)店、公司市值收縮等。

業(yè)績上,呷哺呷哺增收不增利,2021年營收61.47億元,同比增長12.7%,凈利潤虧損總額為2.93億元,同比下跌16049.92%,這也是呷哺呷哺上市以來首次虧損。其中:

為了減負,2021年,呷哺呷哺集團關(guān)閉229間餐廳,均為虧損門店;期內(nèi),呷哺呷哺還宣布品牌降價,回歸大眾消費路線。

九毛九:率先收縮,集中資源在太二酸菜魚

而作為行業(yè)新星的九毛九問題則出現(xiàn)的更早。其實,自2019年起九毛九的發(fā)展就已遇到瓶頸,2020年在疫情的沖擊之下,歸母凈利潤同比下降24.54%。

2019年公司經(jīng)營利潤率由17.3%降至16.7%,整體翻臺率也從2.4小幅降至2.3。

面對疫情沖擊,九毛九西北菜選擇戰(zhàn)略收縮門店并精簡人員。2020年公司關(guān)閉了客流量相對較少的九毛九餐廳,并且停止廣東及海南省以外的九毛九餐廳的經(jīng)營,門店數(shù)由2019年的143家降至2020年的98家。2021年,九毛九門店繼續(xù)收縮,同時,精簡剩余九毛九餐廳的員工數(shù)量,每家繼續(xù)營運的九毛九餐廳員工人數(shù)平均減少約20%。

在收縮戰(zhàn)略下,2021年,九毛九集團營收約41.8億元,同比增加54.0%,凈利潤約3.4億元,同比增長169.70%,業(yè)績增長主要歸功于太二餐廳大幅擴張,由2020年的233間餐廳擴張至2021年的350間餐廳。

在九毛九旗下眾多品牌中,太二已成為九毛九的“頂梁柱”,備受“倚重”和“寵愛”。2021年太二營收為32.15億元,約占總營收的78.8%,同比提升6.5個百分點;九毛九餐廳營收僅占18.2%。然而,太二的增長瓶頸端倪初現(xiàn),期內(nèi)太二的翻座率從2020年的3.8下降到了2021年的3.4,同店銷售增速僅5.7%,遠低于九毛九品牌的24.5%。

增長的瓶頸:門店擴張邏輯被證偽

雖然九毛九在擴張節(jié)奏上與海底撈和呷哺呷哺不同,但三者的股價走勢卻是大致相同。在2020年三家公司股價都迎來上漲,但在進入2021年后,三者的股價就進入了持續(xù)的調(diào)整期。

共同的原因首先是都陷入了增長瓶頸。一個難以否認的事實是,火鍋行業(yè)正在逐步臨近品類天花板。

前瞻產(chǎn)業(yè)研究院數(shù)據(jù)顯示,2015年至2017年兩年間,火鍋行業(yè)增長率就從12.19%掉至10.29%。到了2019年,國內(nèi)火鍋行業(yè)實現(xiàn)總收入9600億元,同比增長9.63%。

而在2020年,如果排除疫情等其他因素影響,其預(yù)測全年總收入也只是達到1萬億左右水平,增幅約為4%。既然整體市場趨于飽和,那么,接下來就是“殘酷”的存量市場、同質(zhì)化競爭。

其次還在于前文提到的曾經(jīng)支撐估值的的門店擴張邏輯已經(jīng)被證偽,在此背景下,疊加一些港股市場情緒的原因,三家餐飲巨頭股價下跌也就不難理解了。

重新出發(fā)的當下:復(fù)蘇貫穿2023年

而當時間進入2023開年,復(fù)蘇成了行業(yè)的主旋律。

經(jīng)歷三年疫情后,消費者渴望通過聚餐找回昔日的熱鬧。由此,2023年春節(jié)檔迎來了第一波高潮。各大酒樓年夜飯預(yù)訂爆單,熱門餐廳排號超千位,海底撈5天接待顧客超650萬人次。

接下來的“五一”假期,淄博燒烤現(xiàn)象級出圈,帶動整個餐飲市場沸騰,成為各地黃金周的重頭戲。

2023年年初,巴奴毛肚火鍋、呷哺呷哺、西貝等品牌皆宣布了擴張計劃。此外,鄉(xiāng)村基、大米先生、老鄉(xiāng)雞等中式快餐品牌也在強勢跨區(qū)域拓展。

諸多品牌不斷進擊的背后,是餐飲業(yè)的年度關(guān)鍵詞——復(fù)蘇,這在各大品牌的財報中可見一斑。

以半年報統(tǒng)計,海底撈、呷哺呷哺、九毛九、廣州酒家、同慶樓、全聚德、味千中國、唐宮中國等營收凈利雙增。

以三巨頭為例,截至2023年6月30日,海底撈持續(xù)經(jīng)營業(yè)務(wù)取得營業(yè)收入188.9億元,較去年同期持續(xù)經(jīng)營業(yè)務(wù)收入151.56億元增長24.6%;呷哺集團的收入由21.564億元增加32.0%至報告期的28.461億元;九毛九的收入由人民幣約18.99億元增加51.6%至人民幣約28.79億元。

共同的追求:第二增長曲線與破圈

在行業(yè)整體增速放緩、門店擴張不可持續(xù)后,在做好基本盤的同時,尋找第二增長曲線就成了共同的目標。并且比起恢復(fù)增長的主業(yè),市場顯然更為關(guān)注的還是餐飲巨頭們的第二增長曲線。

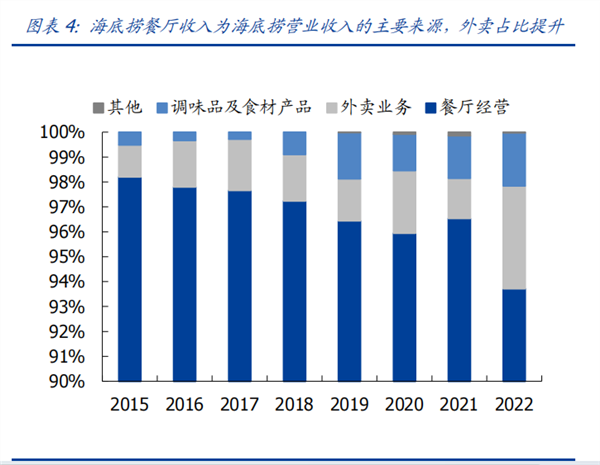

對于連鎖餐飲的第二增長曲線,有觀點認為是外賣業(yè)務(wù)。以海底撈為例,海底撈2022年組建了外賣運營事業(yè)部,整合外賣、社群、直播、線上等多渠道流量,從2022年年初的不到450家,增至年末的1400家以上,基本完成絕大多數(shù)門店的整體改造,并上架了系列套餐新品。

但餐飲業(yè)2022年的外賣業(yè)務(wù)其實更多是一種特殊情況下的自救,這本質(zhì)上仍是基于門店提供到家服務(wù),提升空間有限。一部分原因在于,火鍋本身食用頻次有限,加上重油重鹽重糖,追求健康趨勢以及成本考慮,人們不可能將其變成一日三餐,品牌營銷所能刺激的需求天花板十分明顯。

比起應(yīng)急的外賣,預(yù)制菜或許是火鍋真正的第二曲線。火鍋本身是大賽道,也是連鎖化程度和標準化程度最高的品類,根據(jù)美團餐飲數(shù)據(jù)觀,2021年火鍋品類連鎖化率為20.7%,高于同期餐飲整體連鎖化率。

味型的標準化是預(yù)制菜工業(yè)化出品的前提,火鍋在這方面優(yōu)勢明顯,火鍋底料已經(jīng)跑出像海底撈關(guān)聯(lián)的頤海國際、天味食品等上市公司。此外,火鍋本身烹飪門檻較低,對于不會做飯的人們來說,是友好且解饞的方式。

此外,面對行業(yè)同質(zhì)化的圍墻,火鍋從業(yè)者迫切需要轉(zhuǎn)變思維,聚焦“場景破圈、功能破圈、人群破圈”,從中找到屬于自己的突圍策略。

首先是場景破圈。火鍋餐企要打造新的用餐場景,通過打造全新的場景建立品牌的新特點,實現(xiàn)SKU的場景化。

其次是功能破圈。當下,火鍋產(chǎn)業(yè)同質(zhì)化嚴重,餐企要打開局面,實現(xiàn)產(chǎn)品差異化是重中之重。功能破圈就是讓火鍋餐企們創(chuàng)新產(chǎn)品差異化的路子,改變產(chǎn)品的研發(fā)方向,開拓產(chǎn)品的新功能。

人群破圈,即關(guān)注“Z世代”群體,為Z世代年輕人創(chuàng)造社交貨幣。在當下的營銷和產(chǎn)品設(shè)計中,火鍋餐企應(yīng)當更多地關(guān)注他們的需求,從共鳴點入手,更好地把握主力消費人群。

另起爐灶:出海成為又一個方向

除了第二增長曲線和破圈外,各大餐飲公司也在嘗試著出海。據(jù)紅餐網(wǎng)不完全統(tǒng)計,2023年,大龍燚、譚鴨血、劉一手、吼堂、蜀大俠等火鍋品牌也都有去到海外開出門店。

甚至于像酸菜魚這樣的特色大單品也在加速涌向海外。2023年,魚你在一起加緊在舊金山、紐約、溫哥華、東京等海外城市布局;太二酸菜魚則在美國開出了新店。

目前來看,部分餐企在海外市場的布局過程中已嘗到了一些甜頭。

比如呷哺呷哺新加坡首店試營業(yè)期間,前3天就接待約1000名顧客。蜜雪冰城悉尼CBD門店試營業(yè)首日,門店人流爆滿,營業(yè)額突破24000元人民幣,高于國內(nèi)門店平均日營業(yè)額;海底撈也早已將國際業(yè)務(wù)拆分,做成了一家港股上市公司。

事實上,餐企加速出海并非一時興起。眼下,國內(nèi)餐飲市場內(nèi)卷加劇,進入存量競爭時代,而國外市場尚擁有廣闊的空間。據(jù)弗洛斯特沙利文數(shù)據(jù)分析,截至2021年,海外中式餐飲營收2611億美元,占國際餐飲市場的9.9%。預(yù)測2026年,海外中式餐飲市場規(guī)模有望達4098億美元,人民幣近3萬億市場規(guī)模。

未來伴隨中國餐飲市場競爭地加劇,以及全球化帶來的新機遇,勢必會有越來越多連鎖餐企加入探索出海的新路浪潮,即使前方險阻,中國餐企出海的步伐只會越來越快。

未來推演:做大靠標準化,做強靠差異化

展望未來,標準化和差異化或?qū)⒁恢必灤┻B鎖餐飲行業(yè)競爭的始終。一句話總結(jié)就是:“做大靠標準化,做強靠差異化。

首先來看標準化,在一眾的餐飲連鎖企業(yè)中,海底撈、呷哺呷哺、九毛九能脫穎而出成為行業(yè)前三,自然也有相似的成功之處。

研讀海底撈、呷哺呷哺、九毛九的運營模式,可以發(fā)現(xiàn)它們的發(fā)展戰(zhàn)略是在跟隨世界上最成功的連鎖餐飲企業(yè)——麥當勞:

1)高標準連鎖店:迅速擴張門店;2)資本結(jié)構(gòu)健康:現(xiàn)金流充沛;3)品牌效應(yīng)強勁:人氣穩(wěn)定翻卓率,客戶粘性高。

在連鎖餐飲這條賽道上,同一企業(yè)下做到標準化是成功的必要條件。并且火鍋是中餐行業(yè)最佳賽道,標準化個性化兼具。火鍋在中餐行業(yè)中市占率第一,具有標準化、個性化、社交屬性、成癮性等特征,是中餐中最容易規(guī)模化擴張的賽道。

連鎖企業(yè)通過標準化,確保每個門店都遵循統(tǒng)一的原則和流程,從而保持品牌形象和服務(wù)質(zhì)量的穩(wěn)定性。無論顧客訪問新店還是老店,都能享受到同等水平的商品質(zhì)量和服務(wù)體驗。

因此,標準化是連鎖企業(yè)持續(xù)發(fā)展的必要條件。一些品牌商會低估加盟的復(fù)雜性,認為只要搶占市場份額并獲得規(guī)模效應(yīng)就能成功。他們希望簡單地賣掉自己的招牌,而不愿指導加盟商如何在預(yù)期內(nèi)盈利。如果加盟商在預(yù)期內(nèi)無法盈利,變卦是自然而然的事。

在做到標準化、規(guī)模化之后,差異化就成了不同企業(yè)之間更高維度競爭的關(guān)鍵。

當下,火鍋產(chǎn)業(yè)同質(zhì)化嚴重,餐企要打開局面,實現(xiàn)產(chǎn)品差異化是重中之重,通過改變產(chǎn)品的研發(fā)方向,開拓產(chǎn)品的新功能。火鍋從業(yè)者迫切需要轉(zhuǎn)變思維,從中找到屬于自己的突圍策略。在營銷和產(chǎn)品設(shè)計中,更多地關(guān)注“Z世代”群體,更好地把握主力消費人群。

企業(yè)們都在用各自擅長的方式力求形成現(xiàn)象級的明星品牌、展現(xiàn)出更大的發(fā)展可能性。大浪淘沙、潮起潮落,品類創(chuàng)新在符合協(xié)同性的同時,亦面臨騰挪空間、產(chǎn)品質(zhì)量標準、服務(wù)預(yù)期水平的挑戰(zhàn)。從“網(wǎng)紅”到“長紅”的路,依然備受考驗。

海底撈護城河相對最深:品牌影響力帶來議價權(quán)

而差異化落地到海里撈、呷哺呷哺、九毛九這三個企業(yè)上又有各自的表現(xiàn)。

除了前文提到的海底撈主打服務(wù),太二主打個性化和口味,呷哺呷哺主打性價比和茶飲外,

管理體系上: 海底撈的核心在于連住利益、鎖住管理,獨創(chuàng)師徒制,建立了行業(yè)領(lǐng)先的薪酬體系;九毛九擁有開放創(chuàng)新/共贏的企業(yè)文化;呷哺呷設(shè)立了四級管理架構(gòu)。

供應(yīng)鏈上: 海底撈主要向關(guān)聯(lián)方采購,與主要供應(yīng)商關(guān)系超過5年;九毛九和呷哺呷哺主要向第三方采購,與主要供應(yīng)商關(guān)系分別超過3年/5年。

而從護城河的角度來看,海底撈的護城河是相對最深的。其中最主要的就是海底撈品牌影響力所帶來的租金議價能力。

作為頭部品牌,海底撈自帶流量,在商場中,海底撈幾乎都開在商場的四、五層,不僅要和B1、B2那些做個區(qū)分,也承擔著為二、三層珠寶、服裝、化妝品店引流的重任。

這為其與商場合作時有較高的租金議價權(quán),拋開裝補,仍包括長免租期、長租期等特別對待,租金成本顯著低于同類品牌。根據(jù)中信建投統(tǒng)計,海底撈2019年租金成本比重為4%,同期火鍋、正餐租金分別對應(yīng)12%、11.3%。

綜上,存量競爭時代下,連鎖餐飲優(yōu)勝劣汰會進一步加速,未來只有韌性更強、差異化更突出、抗風險能力更高的品牌才能收獲增長果實。

本文為澎湃號作者或機構(gòu)在澎湃新聞上傳并發(fā)布,僅代表該作者或機構(gòu)觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發(fā)布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務(wù)許可證:31120170006

增值電信業(yè)務(wù)經(jīng)營許可證:滬B2-2017116

? 2014-2025 上海東方報業(yè)有限公司