- +1

安踏擬折價配股凈籌資117億港元:償還財務負債+補充營運資金

運動鞋服巨頭安踏擬募資百億港元。

4月18日早間,安踏體育用品有限公司(安踏體育,02020.HK)在港交所公告,擬配售1.19億股新股,該認購事項的所得款項總額預計約為118.02億港元,認購事項完成后,配售股份數相當于經擴大已發行股份總數的約4.2%,賣方將持有合計14.775億股份,扣除相關費用、成本及支出后,凈籌款預計約117.31億港元。

這家國內運動鞋服巨頭大手筆配售新股,募資超百億港元,一方面是為償還安踏集團未償付的財務負債,另一方面作為集團一般營運資金。安踏體育還補充道,具體所得款項用途將根據公司的運營情況、實際需求,以及根據監管機構相關意見進行調整。

據公告披露,4月17日,安踏體育、包括安踏國際、安達控股及安達投資在內的賣方以及配售代理訂立了配售及認購協議,賣方擬通過配售代理出售合共1.19億股配售股份,將向賣方發行合共1.19億股認購股份。

配售代理包括整體協調人及聯席配售代理UBS AG Hong Kong Branch、聯席配售代理摩根士 丹利亞洲有限公司以及聯席配售代理Citigroup Global Markets Limited(花旗環球金融有限公司)。據公告所述,配售代理已同意按配售價作為賣方的代理促使承配人購買,如果沒有成功,則配售代理自行購買。

值得一提的是,安踏此次配售股份的配售價為98.18港元,相當于上個交易日收盤價108.80港元折讓約8.84%,較最近5個交易日平均收盤價約111.56港元折讓約11.1%。

同日,安踏體育還公告稱,對2025年到期的10億歐元零息有擔保可換股債券進行調整,根據債券的條款及條件及基于日期為2023年4月17日的配售及認購協議項下的股份發行事項,換股價將由101.90港元調整為101.46港元。除此之外,債券的所有其他條款及條件保持不變。

上述調整將自股份發行事項完成當日生效,將不遲于配售及認購協議日期后14日,也就是2023年5月1日發生。

安踏巨額募資意欲何為?在香頌資本執行董事沈萌看來,配股募資是為了降低流動負債,減少流動性風險,而流動負債的快速增加不排除是為了增強日常經營的流動資金需要,或許在一定程度上反映了市場方面出現不少壓力。

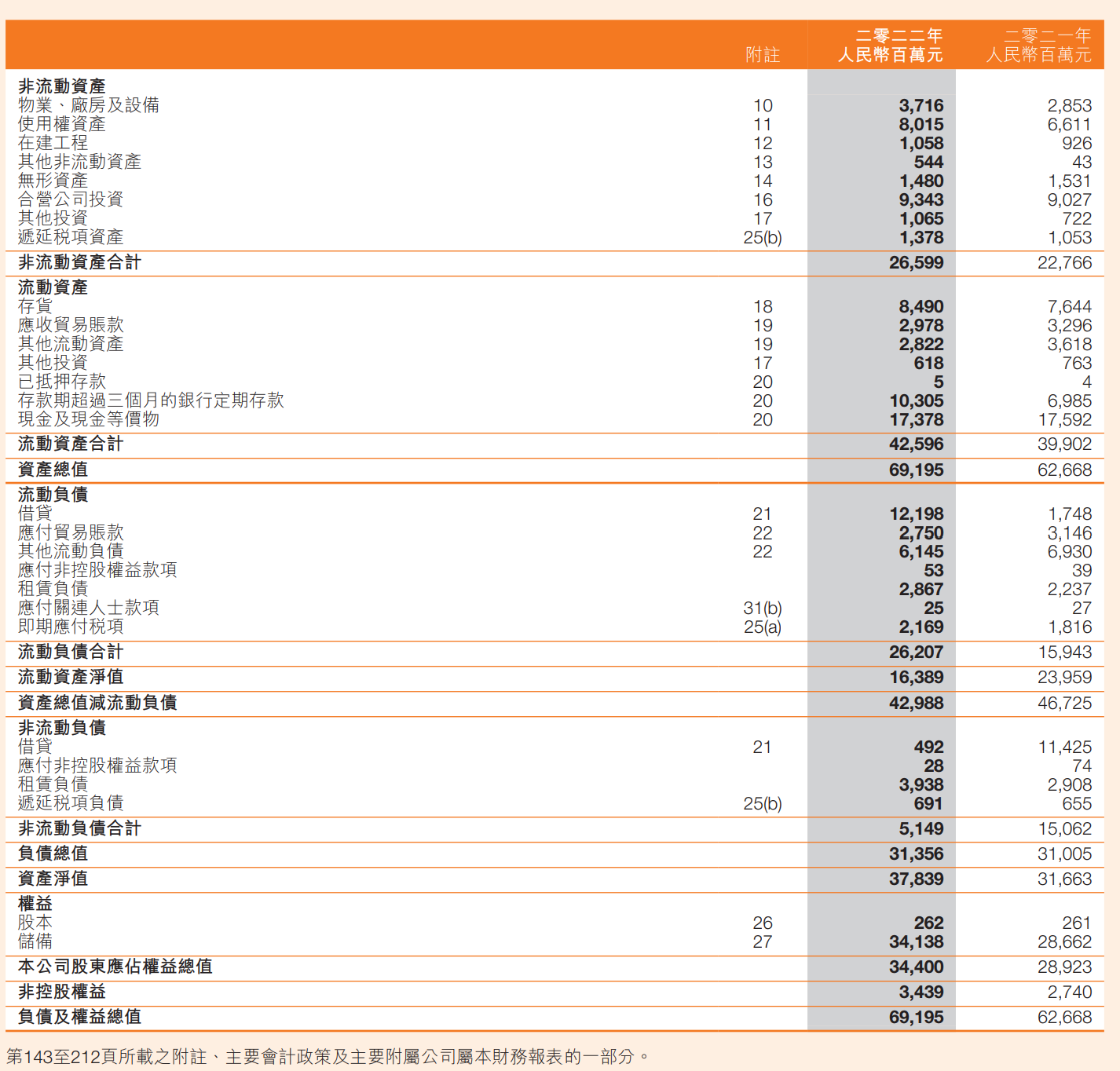

查閱2022年財報,安踏體育去年的負債比率為18.3%,同比下降2.7個百分點,流動負債合計約為262.07億元,同比驟增64%,一年增加了約102億元的流動負債。而2022年,安踏的收入同比增長8.8%至536.51億元,股東應占溢利同比下降1.7%至75.9億元;毛利率減少1.4個百分點至60.2%。

安踏體育綜合財務狀況表 來源:安踏體育2022年年報

安踏體育最新發布的2023年第一季度運營表現顯示,主品牌安踏在第一季度的零售額同比增長中單位數(可理解為約5%),FILA品牌同期的零售額同比增長高單位數(接近10%),所有其他品牌的零售額同比增長75%-80%。在2022年年報中,安踏、FILA與所有其他品牌的收入占比分別為51.7%、40.1%與8.2%。

近年來,安踏主品牌重金押注DTC(Direct To Customer,指直面消費者的營銷模式),2022年,安踏體育經營產生的現金流量凈額約為121.47億元,同比增加2.86億元,截至2022年12月31日,安踏體育賬面上的現金及現金等價物、存款期超過三個月的銀行定期存款及已抵押存款合計為276.9億元。

有觀察人士分析認為,安踏此舉并非是為了債務,目前旗下主品牌安踏和FILA都是“現金奶牛”,“并不缺錢,或亞瑪芬集團需要更多運營資金。”

4月18日,安踏體育(02020.HK)大幅低開8.8%,隨后跌幅收窄。截至18日,安踏體育(02020.HK)收跌7.44%,報收100.7港元,近5個交易日累計跌超10%。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司