- +1

中公教育跌的很“冤”

作者:藍色多瑙河 編輯:小市妹

從今年二月初高點至今,股價跌幅將近70%,市值蒸發(fā)了超過1800億,基本面依然穩(wěn)固的中公教育,被錯殺了嗎?

本文將重點討論三個問題:

1.政策動向有無動搖到職業(yè)教育發(fā)展的根本邏輯?

2.中公教育過去的三年10倍的邏輯是否還在?

3.中公教育能否抵擋住K12教育玩家的跨界競爭?

【安全墊高】

2021年,教育股遭遇“團滅”。

這一年,多數(shù)教育股在趨嚴的政策下分崩離析,上市的,股價跌到地板上無人問津,未上市的,也在裁員收縮尋求轉型。

截至9月22日,中概股年內前十大跌幅股中就有8家為教育股,這8家教育股平均股價跌幅超過90%。

而在A股市場,同樣的一幕被上演。截至9月22日萬德教育服務指數(shù)(882574.WI)年內跌幅逼近50%,該指數(shù)第一大成分股中公教育年內跌幅近70%,成為跌幅最大的股票。

近萬億的教育市場,談笑間灰飛煙滅。

但是需要注意的是,政策重點打擊的是K12教培行業(yè),而一些面向成人領域的職業(yè)教育股也跟著大跌,有些不合邏輯。其中的典型是曾經(jīng)市值超過2500億的中公教育半年股價跌幅接近70%,它被錯殺了嗎?

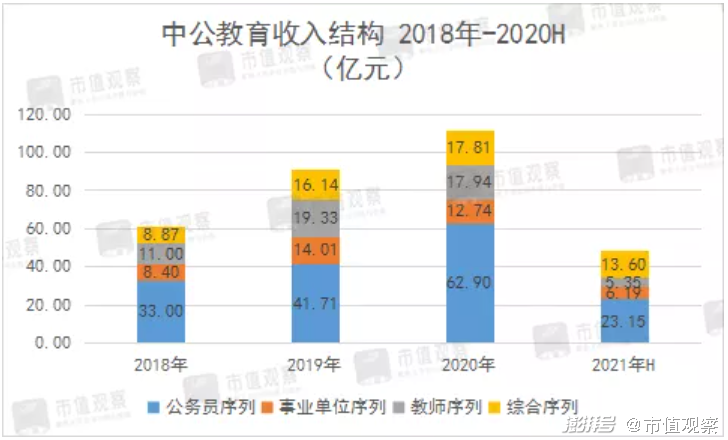

拆開中公教育近三年的收入構成來看,主要分為四大塊:公務員(國考、省考)、事業(yè)單位、教師以及綜合。其中包括公考、事業(yè)單位、教師在內的招錄考試占公司總營收的比例在80%左右。

注:為方便比較,2018年各分部收入為加入“線上培訓”收入的估算收入

中公教育的招錄培訓面向的重點人群是大學畢業(yè)生或大學畢業(yè)兩三年的成人,剩余占營收比例20%的綜合序列,面向的人群也多是工作之后的在職人員。

中公教育在今年中期報告中明確提到:公司主要服務于18歲-45歲的大學生、大學畢業(yè)生和各類職業(yè)專才等知識型就業(yè)人群。更是與K12教培機構劃清了界限。

K12教培機構“團滅”,是因為國家對其政策打壓的立場是明確的,也是不可逆的,但對職業(yè)教育的態(tài)度卻截然不同。

從2005年《大力發(fā)展職業(yè)教育的決定》到2019年的《國家職業(yè)教育改革實施方案》和《中國教育現(xiàn)代化2035》,以及2021年新頒布的《民辦教育促進法實施條例》對民辦教育堅持支持與規(guī)范并重。政策是不斷給予職業(yè)教育鼓勵和支持的。

這樣做的邏輯其實不難理解,相對于K12教育制造焦慮,增加家庭消費負擔,職業(yè)教育解決的是就業(yè)問題,同時為國家公共服務輸送了大量人才。

從這個角度看,中公教育顯然有更高的政策安全墊,年內股價遭遇大跌極有可能是資本的一次錯殺。

【三級火箭模式】

作為一家在職業(yè)教育賽道深耕20余年的老玩家,中公教育歷來業(yè)績穩(wěn)健,公司2019年借殼亞夏汽車登陸A股市場后,更是一路受到資本追捧。

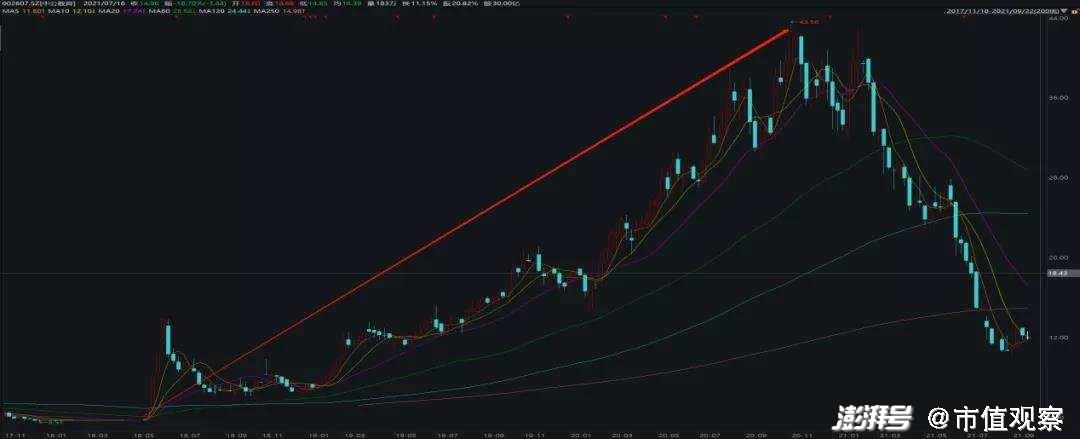

Wind數(shù)據(jù)顯示,2018年6月至2020年11月,在不到三年的時間,中公教育的股價從不到4元/股飆升到近44元/股,上演了罕見三年十倍股行情。

這一走勢背后是公司堅實的業(yè)績支撐。財報數(shù)據(jù)顯示,2018年-2020年,中公教育的營收從62.37億元升至112.0億元,年復合增速為34%,扣非凈利潤從11.13億元升至18.67億元,年復合增速29.5%。

中公教育之所以能持續(xù)保持如此穩(wěn)健的業(yè)績,甚至在遭遇疫情“挫折”后也能迅速恢復過來,其根本邏輯是公司所處的廣闊賽道及行業(yè)龍頭地位所致。

目前,中公教育在業(yè)務上已經(jīng)形成“公考”+“事業(yè)單位、教師”+“考研及其他職業(yè)培訓”的“三級火箭”模式。

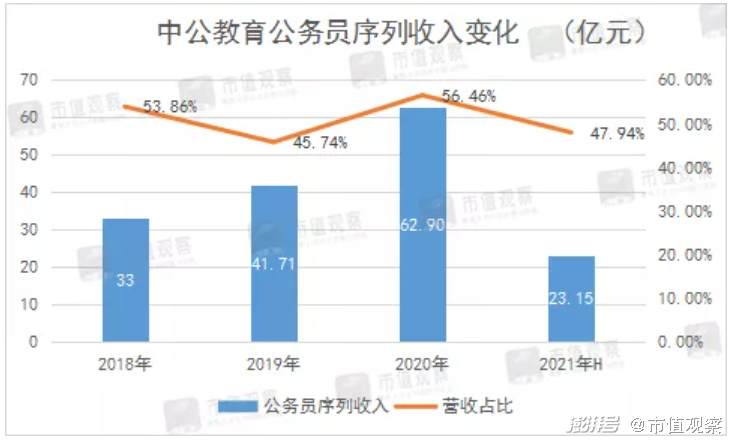

第一級火箭——公考。中公教育在公考領域的先發(fā)優(yōu)勢十分明顯,公司市占率目前超過30%,領先第二名約10個百分點,同時還在高速成長。

具體而言,2018年-2020年,公考收入從30.8億元增至62.9億元,占公司總收入的比例徘徊在50%左右,且實現(xiàn)了38%的年復合增速超,是公司第二高的增長板塊。

目前,公考領域雖然邁入成熟階段,但在國內城鎮(zhèn)化尚未完成與公共服務供給不足的背景下,前景依然十分可觀。據(jù)國信證券測算,2025年公考市場規(guī)模或達到280億元,是當前規(guī)模的約2倍。中公教育有望利用龍頭地位搶占更多的市場份額。

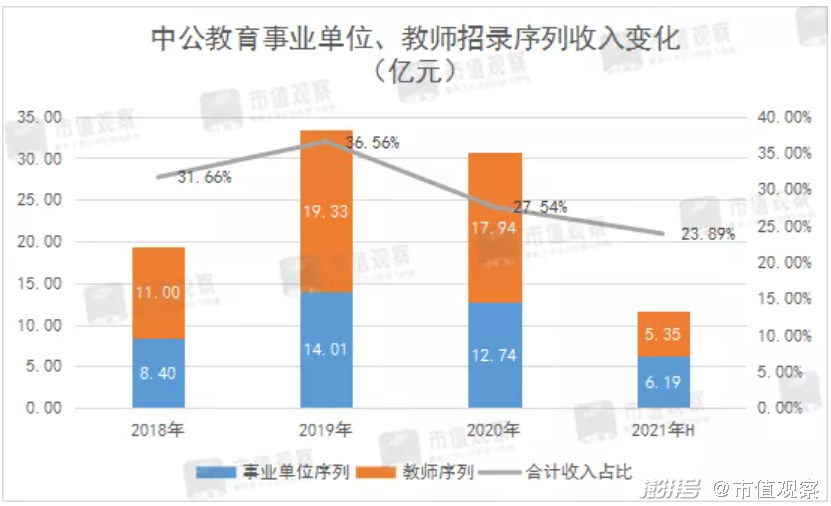

第二級火箭是事業(yè)單位與教師招錄考試。這兩大板塊作為后起之秀,有機會利用中公教育的教研能力與網(wǎng)點規(guī)模復制公考領域的成功。

過去幾年,這兩大板塊由于考試難度低帶來的低參培率,以及考試時間分散的特點,增加了市場開發(fā)難度。但中公教育利用自己規(guī)模優(yōu)勢及公考人群的重疊性,在這兩大板塊取得了穩(wěn)步增長。

2018年-2020年,該兩大板塊收入約占總體收入的32%,而且市場份額均處于行業(yè)第一。此外,其相對于公考還有著更高的成長預期,據(jù)國興證券測算,到2025年,事業(yè)單位考試市場規(guī)模約60億元,約為現(xiàn)在的3倍,教師考試市場規(guī)模約為324億元,約為現(xiàn)在的3.2倍。

第三級火箭是考研與IT技能培訓等綜合板塊。該板塊是近些年中公教育重點打造的新業(yè)務。

中公教育在中期報告中稱:公司從去年下半年到今年上半年,堅定跨板塊擴展經(jīng)營的決心,持續(xù)對活躍的新業(yè)務注入密集的資源,尤其是在考研、學歷提升、IT等重點門類上進行前瞻性戰(zhàn)略投入。報告期內,考研、學歷提升、醫(yī)療等新業(yè)務保持了較高的活躍度。

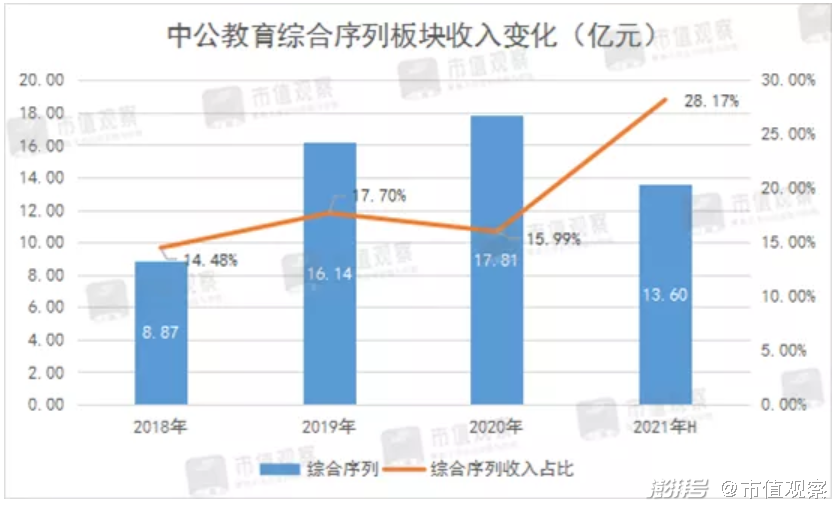

從數(shù)據(jù)上看,過去三個財年,綜合板塊收入占比徘徊在16%左右;今年上半年,在加大投入力度下,該板塊收入占比一舉達到28%,意味著綜合技能培訓市場確實有潛力可挖。

據(jù)國信證券測算,到2025年,考研市場規(guī)模在200-250億元之間,中公教育約占到20%的市占率。此外,公司有望打造10個如IT業(yè)務3-5億元規(guī)模的分部業(yè)務。這就使得這部分的市場規(guī)模有望接近300億元。

三級火箭模式下,未來五年,中公教育的收入有足夠的翻倍空間,在保持競爭地位不變的前提下,公司極其有望兌現(xiàn)高增長的業(yè)績預期。

【抵擋洪水猛獸】

近千億元的職業(yè)教育市場正在吸引著越來越多的玩家進入,包括今年從K12教育“逃生”出來,尋求轉型的跨界競爭對手。

中公教育能否抵擋住這些“洪水猛獸”?

據(jù)媒體報道,今年有不少K12教培機構進入成人教育市場。如3月份,新東方首次投資公考輔導創(chuàng)業(yè)公司導氮教育;7月份,好未來正式對外披露成人業(yè)務板塊“輕舟”,覆蓋考研、語培、留學三個領域;猿輔導則在很早就布局了粉筆公考,業(yè)務直接瞄準中公教育所在的招錄考試。

職業(yè)教育行業(yè)因“K12”教培機構跨界進入引發(fā)的供給端變化,或許是中公教育股價大跌的一個原因,畢竟投資人見慣了競爭燒錢對一家教育公司財務的侵蝕。

這一擔憂也引發(fā)了市場對中公教育“護城河”的探討,在我們看來,職業(yè)教育供給端的大量增加,短期內并不會對中公教育形成“有影響力”的沖擊。

原因有二:其一,如前文所述,職業(yè)教育未來五年有翻倍的增量空間,供給的增加更多是在挖潛在市場,而不是吞噬對手;其二,職業(yè)教育市場,尤其是招錄市場有其自身的特殊性,并非價格戰(zhàn)能解決問題的。

關于原因一不再贅述,原因二,職業(yè)教育尤其是招錄培訓的一個重要特點即:消費者相對于培訓價格更在乎時間成本。他們對機構的“培訓效果與高通過率”要求更高,這種訴求下,品牌效應與教研效果就更為重要。

在品牌效應方面,像中公教育這樣沉淀時間比較久、規(guī)模龐大的職教品牌,對消費者的吸引力不言而喻。

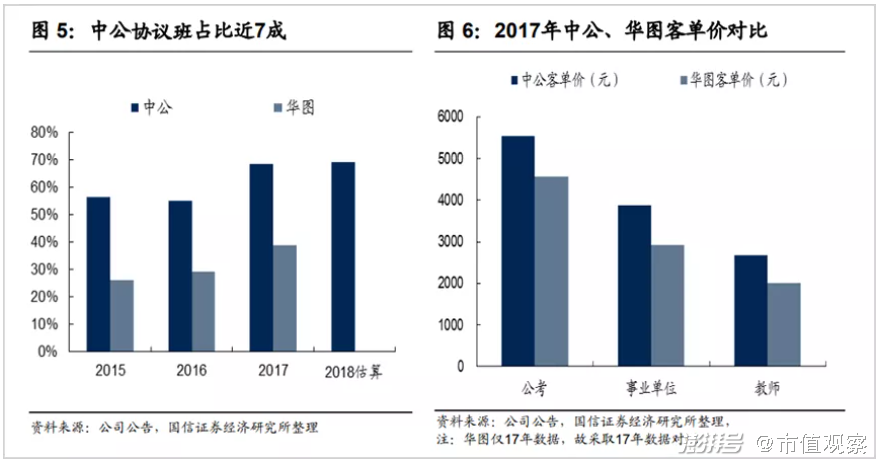

在此基礎上,中公教育還推出了“協(xié)議班”這樣的競爭“殺手锏”。據(jù)統(tǒng)計,中公教育的協(xié)議班收入占總收入超過7成,是全行業(yè)比例最高的。協(xié)議班規(guī)定,考試不過直接按條件退款,這直接切中了消費者的痛點,與此同時,其高收費的標準還提升了公司的客單價。

協(xié)議班并非所有的職教機構能大比例推廣的,由于其規(guī)模經(jīng)濟與扎實教研能力支撐的特點,搞不好就會陷入虧損。中公教育能大幅推廣協(xié)議班正是源于公司同時具備這兩方面的優(yōu)勢。

首先是規(guī)模優(yōu)勢,截至今年上半年,中公教育在全國300多個地級市中擁有1859個直營網(wǎng)點,能夠覆蓋到足夠多的人群。

其次是教研能力,截至上半年,中公教育研發(fā)人員(包括技術與教研)達到3065人,而且公司還打造了一套多層次的研發(fā)組織,能夠快速響應到各大教學網(wǎng)點。

綜上,這些優(yōu)勢是競爭對手短期內無法趕上的,這也就意味著職業(yè)教育的市場格局短期內并不會出現(xiàn)大的震蕩。

目前市場對中公教育的擔憂除了對相關政策的變動之外,還有明年2月初,公司股東首次大比例股份解禁的壓制。這兩大因素下,目前中公教育的靜態(tài)PE不到31倍,明顯低于過去三年72.4倍的均值。

免責聲明

本文涉及有關上市公司的內容,為作者依據(jù)上市公司根據(jù)其法定義務公開披露的信息(包括但不限于臨時公告、定期報告和官方互動平臺等)作出的個人分析與判斷;文中的信息或意見不構成任何投資或其他商業(yè)建議,市值觀察不對因采納本文而產(chǎn)生的任何行動承擔任何責任。

——END——

本文為澎湃號作者或機構在澎湃新聞上傳并發(fā)布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發(fā)布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務許可證:31120170006

增值電信業(yè)務經(jīng)營許可證:滬B2-2017116

? 2014-2025 上海東方報業(yè)有限公司