- +1

市值蒸發3000億,美的何時“王者歸來”

文|熔財經

作者|XL

來自基金的“捧殺”

作為國內家電行業巨頭,美的剛交出了2021年年中報,營收同比增長25.14%。雖然二季度凈利負增長,但考慮到上半年疫情和工業原材料上漲、芯片短缺等沖擊,這份業績也算不俗。

美的急需靠這份財報從最近一輪的下跌中緩過勁來。

從今年2月份開始,美的集團股價就開始了曠日持久的疲軟,市值一度僅剩4320億元。盡管8月31日已反彈至4607.66億元,但與2月18日7615.08億元的歷史高點相比,依然蒸發了3000億。

何為“瘋狂而分化的投資時代”?巨頭美的從2020年至今的表現,或許是最為恰當的代言。

2020年,美的市值經歷了從急跌到暴漲。年初疫情爆發,涉及線下經營的公司被投資者“拋棄”而全線淪陷,但是很快,美的就向資本市場證明了自己是個例外。

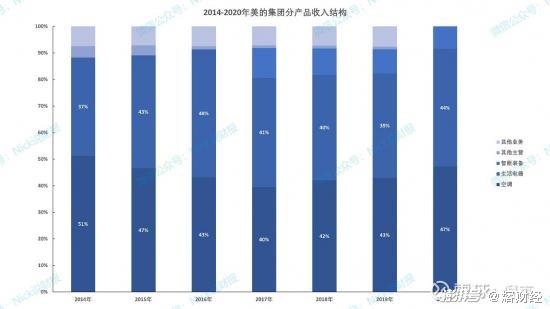

美的與格力、海爾同為國內家電巨頭,但它的收入結構有所區別:冰箱、電磁爐等消費家電收入占比跟空調不相上下;40%收入來自海外市場;近三分之一的收入來自電商渠道。

因此在國內疫情嚴重的時候,美的率先加大出口力度,保住了規模;后續海外疫情加重,又轉而加大在國內和電商渠道的銷售力度——一套組合拳下來,得以平安渡過嚴峻的2020年。

一眾基金看清形勢后瘋狂加倉。據安信證券數據,2020年四季度末有677只基金買入了美的,比一季度318只多了一倍,而持有市值達到548億,是一季度低點(177億)的3倍。

但基金抱團能把美的市值推上歷史最高點,也能把它拉下神壇。

2021年,情況又變了。截至2021年6月30日,共507家基金持有美的,較上一個季度末減少了300余家。《熔財經》發現,其中,頭部基金易方達的減持動作最令人矚目。

易方達消費精選不斷減持美的集團

此背景下,美的試圖通過大額回購自救。2021年2月24日公布了上限為140億元的回購方案,創下A股回購的最高記錄;5月9日,又公布了上限為50億元的回購方案,美的創始人何享健更是拿出8億元增持了1070萬股。

盡管如此,美的集團在資本市場依舊尚未力挽狂瀾。半年內市值蒸發3000億,基金撤退的原因是什么?財報數據尚可,資本市場預期為什么又那么悲觀?“家電茅”的名號在先,美的何時能翻身?這些都成為市場討論的焦點。

大環境下的受限

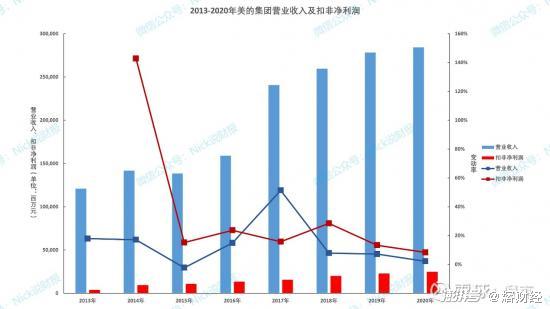

其實單看財報,美的業績并不差——去年營收2857.10億元,同比增長2.27%;凈利潤272.23億元,同比增長12.44%,且空調營收超過格力,登上“一哥”寶座。最新的半年報中,雙方空調業務的營收差距更是進一步擴大至92億元,空調“一哥”位置被站穩。

但《熔財經》需要指出,財報具有滯后性,與現下的實際狀況并非同步。先知先覺的資金似乎嗅到了其中的反差,悲觀情緒的背后,是對美的集團業績預期的猶疑。

首先是被討論最多的,家電主業盈利承壓。2021年,包括銅、鐵等家電原材料在內的大宗商品價格紛紛上漲,全球銅價在二季度創下了每噸10724.50美元的歷史新高,整體漲幅高達7%。此背景下,美的曾作為殺手锏的T+3打法遭受嚴重的挑戰。

2015年,美的開始在小天鵝洗衣機生產線上推動T+3實驗,意在改變過去由總廠匯總省級經銷商的訂單組織生產,然后再從主機廠到省代、到零售商層層壓貨的傳統產銷模式,轉為直接匯總零售商的訂單,多批次小批量的柔性生產模式。

小天鵝的供貨周期被從原來的23天壓縮到12天,渠道庫存積壓現象明顯改善。投入使用的第一年,T+3就幫助美的、小天鵝打贏了跟海爾的洗衣機戰爭,反超了原來的龍頭海爾。2018年,美的又把這種生產機制移植到了空調和其他品類上,立竿見影的效果,為外界津津樂道。

這一模式在原材料價格走低或平穩時優勢的確明顯,正如小天鵝打贏海爾的背景,正是當時洗衣機的主要原材料價格大幅下降,美的和小天鵝利用T+3帶來的快速響應機制,加速生產低成本洗衣機,然后在市場上發動了“價格戰”。

可問題是,在原材料價格持續上漲的當下,這一優勢就可能化為劣勢。由于成本端缺乏相應的緩沖區,價格傳導是否順暢成為維系毛利率的關鍵所在。

數據顯示,2021年4-5月,美的空調線上均價提升13.4%,線下均價提升1.8%。而美的集一季度毛利同也比下降了2%,市場會擔心其盈利能力是否受到沖擊。

再者,美的多元化布局對業績尚未有顯著貢獻,第二條業績增長曲線不明晰,“家電”的標簽依舊貼得死死的。

美的并非處在一個寬容的大環境下。

2018年,中國家電零售市場規模8104億元,同比增幅只有1.9%,到了2019年甚至發生了收縮,回落到8032億元,2020年更是受到了疫情沖擊。這意味著國內家電行業進入了存量博弈時代,格力、美的這樣的寡頭要保持增長,以后只能吃掉其他人的地盤。

對于美的,基金為何會用腳投票?有種觀點說得很有代表性:“與其說是美的沒有增長點,不如說是沒讓大家有足夠的想象空間。”

主業盈利在原材料大幅漲價下承壓,加上缺乏新的增長曲線,幾種力量共同構成了“缺乏想象空間”的預判,美的股價就這樣被摁在地上摩擦。

出圈家電入坑醫療

但美的集團的多元化布局,想象空間真的如此受限嗎?

跟任何一個尋求突破的企業一樣,美的從沒放棄出圈求機會。往近了說,今年2月,美的集團以22.97億元拿下萬東醫療29.09%的股份,成為后者第一大股東,這一舉措備受關注。

萬東醫療是醫學影像領域的老牌玩家,多年來業績增長平穩,也符合美的追求高端制造的調性。而且醫療健康是萬億級賽道,格力、海爾智家早已下場,這么說來也是必然之舉。

但也有聲音認為,萬東醫療雖然在醫用X射線機上是個前輩,然而中低端市場已成紅海,競爭頗為慘烈,萬東醫療的優勢并不明顯,美的這是去撿漏還是接盤,還說不準。

更有甚者,就在外界期待“新爸爸”帶領萬東醫療闖出黃金大道時,萬東股價在7月21日突然出現了跌停,然后開啟下滑模式,為美的出圈前景再添一筆疑云。

這些都是既定的短期風險因素,但投資者也不妨從更長遠的角度來衡量。

美的2020年報釋放出的一個明確信息,是它根本不滿足于成為一個家電龍頭,而是要成為一個互聯網及IoT化的企業、一個科技型的集團與數字化企業。

美的從收購庫卡深入進軍機器人市場、到并購合康來布局工業互聯網2.0時代、再到進軍電梯業務,提前做好舊城改造的布局,而后到近期收購萬東醫療深耕布局醫療健康產業等,這一系列重大舉措的背后,正是美的在積極尋求新增長曲線的體現。

這些埋下的暗線中哪一條可以成為美的集團新的增長曲線,目前下結論還為時尚早。但從美的多年來深耕的業務領域來看,都會頗具前瞻性地做好研發投入、人才儲備以及主要業務拓展。而提前進行深耕與布局,將會很好化解企業發展瓶頸等危機,市場不能忽略這一點。

美的仍可期

股價低迷狀態下,市場必須要思考一個問題:美的未來的優勢和主要成長空間在哪里?

首先,營收結構的固有優勢。

雖然傳統的空冰洗市場已經趨于飽和,但細分場景眾多的小家電市場成長勢頭顯著。可以這么說,對于家電企業而言,未來的營收增量主要還在于小家電市場。此外,根據中國家用電器工業信息中心數據,2020年家電行業線上市場份額達到46.2%,同比增長8.4%;而線下市場則同比下降20.2%。由此可見,家電銷售對于線上渠道的依賴與日俱增。

這一趨勢仿佛是為美的量身定做:從2020年年報中細分品類的市占率及排名能清晰看出,美的在小家電與線上渠道上都保持了極強的競爭力。

我們在開頭就提到過,美的集團營收結構在家電三巨頭中的獨特性,它是產品結構最為均衡的一家。結合即將到來的物聯網時代,美的均衡的收入結構下蘊含著巨大的商業價值——智能家居。

智能家居的核心在于技術層面,包括人工智能、5G、云計算等,因此技術人才儲備尤為重要。美的集團技術人員規模從2015年的8672人提升到2020年16071人,五年間增長了一倍。

當前布局智能家居的企業眾多,華為、小米、海爾、格力等等。與之相比,美的最大的優勢是在白電、小家電兩個領域的產品都有極高的認可度,在智能家居時代極易產生網絡效應,繼而形成家電產品對家庭的網絡化覆蓋,進一步提升美的在各個細分市場的競爭力。

此外需要關注到的是,國內家電市場零售規模近幾年連續下降,但家電出口保持了較為不錯的增長。美的在國外的擴展之中表現就非常不錯,2020年外銷毛利率大于內銷毛利率。因此,外銷也是公司未來發展的重要途徑之一。

最后回歸到公司基本面,文章第一部分也提到過,美的財報表現亮眼,賬上現金充足。此外有息負債不多,借款利率很低,應收周轉天數、存貨周轉天數、預付款、存貨、預收貨款都變化不大,經營十分穩健;資本支出較少,所以公司每年都能創造大量的自由現金流。

格力一直被拿來跟美的對比,但基本面上,格力的營收規模近兩年都沒再增長了,甚至還有所下滑;研發投入方面,格力2018年研發費用70億,到了2020年下降到61億。毛利率從2014年開始一路下行,至今沒能企穩,而美的表現相較之下平穩。

從2月至今,二級市場的行情呈現出極端走勢,冷熱分化的市場蘊含著巨大機會。透過眼下的頹勢,“家電茅”的優勢仍在,王者歸來并非沒有可能。

參考文章:

《從“雙擊”到“雙殺”,美的為何縮水2500億?》,遠川商業評論

《市值蒸發3000億元,美的還是不是一家好公司?》,鋅刻度

《美的集團系列完結篇:家電行業的天花板及美的未來的思考》,財報是一本故事書

《美的集團2020年年報解讀》,CK說財報

*本文圖片均來源于網絡

熔財經:城市商業新媒體,區域經濟鏈接者,產業趨勢發現地。

本文為澎湃號作者或機構在澎湃新聞上傳并發布,僅代表該作者或機構觀點,不代表澎湃新聞的觀點或立場,澎湃新聞僅提供信息發布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯網新聞信息服務許可證:31120170006

增值電信業務經營許可證:滬B2-2017116

? 2014-2025 上海東方報業有限公司