- +1

從金融到老年教育/健康服務(wù),銀行養(yǎng)老版塊日趨完善

作者/石鈺

前言:

“莫道桑榆晚,為霞尚滿天”。

迅速崛起的銀發(fā)一族,激發(fā)出各種“銀色商機(jī)”,從養(yǎng)老地產(chǎn)、老年健康護(hù)理到老年旅游,甚至連銀行都開始入局。

近日,中國銀行推出個人養(yǎng)老服務(wù)品牌“歲悅長情”,為養(yǎng)老客群提供專屬金融、綜合康養(yǎng)、品質(zhì)生活、適老智能等一體化服務(wù)。

中國銀行并不是個例。面對潛力巨大的銀色經(jīng)濟(jì)市場,無論是國有大行、股份行還是地方性銀行,都已將老年客戶作為經(jīng)營的重點(diǎn),且很多已經(jīng)取得了不錯的成績。

比如:

中信銀行推出全國首張中老年客戶專屬借記卡“信福年華”卡;

上海銀行率先在全國打造養(yǎng)老金融服務(wù)專業(yè)網(wǎng)點(diǎn);

興業(yè)銀行推廣名為“安愉人生”的老年人專屬金融方案;

招商銀行、光大銀行、華夏銀行等著手成立養(yǎng)老金融部門,發(fā)型養(yǎng)老理財產(chǎn)品等等。

2020年11月國務(wù)院辦公廳印發(fā)《關(guān)于切實(shí)解決老年人運(yùn)用智能技術(shù)困難實(shí)施方案》,提出銀行在加快數(shù)字化轉(zhuǎn)型的過程中要堅持傳統(tǒng)服務(wù)方式與智能化服務(wù)創(chuàng)新并行。

隨著國家政策的進(jìn)一步推動,銀行將全面開啟養(yǎng)老服務(wù)的“競技賽”:從少數(shù)入局到多數(shù)下場,從專屬金融理財產(chǎn)品到一站式養(yǎng)老金融服務(wù)。

在銀行布局養(yǎng)老產(chǎn)品/服務(wù)過程中,蘊(yùn)藏著巨大的商業(yè)機(jī)會。

正文:

PART 01

銀行客群全面“老齡化”,老年人群真實(shí)需求洞察

此前AgeClub咨詢團(tuán)隊(duì)調(diào)研報告中曾提到,國內(nèi)銀行業(yè)面臨著客戶全面老齡化趨勢,在很多銀行機(jī)構(gòu)中,年輕人過度消費(fèi)存款較少,老年客戶用戶數(shù)量雖然只占30%,但是存款金額占比超過70%。

有數(shù)據(jù)佐證這一結(jié)論:

中信銀行,中老年客群是價值客戶增量的主要來源。截至2020年7月底,中信銀行50歲以上老年客戶達(dá)到1503萬,占全行借記卡客戶數(shù)20.60%;老年客戶管理資產(chǎn)達(dá)到1.25萬億,占全行客戶管理資產(chǎn)余額54.75%;

2016年興業(yè)銀行社區(qū)銀行中,老年客戶占比達(dá)80%,老年人持有60%的金融資產(chǎn)總量。2020年,興業(yè)銀行“安愉人生”養(yǎng)老金融服務(wù)服務(wù)老年客戶超過1500萬人,管理老年客戶綜合金融資產(chǎn)超過1.3萬億元。

老年人成為銀行貸款、理財?shù)闹饕顿Y者,給各大銀行帶來改變和機(jī)遇。

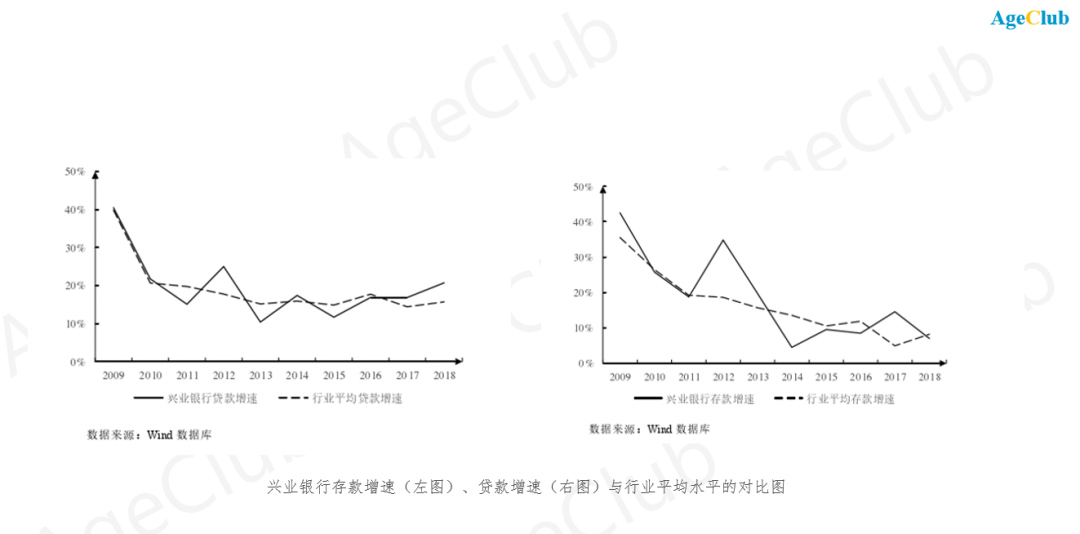

以興業(yè)銀行為例,近10年,興業(yè)銀行存貸款增速整體圍繞行業(yè)平均存款增速上下波動,但2012年存款增速比平均水平高出15個百分點(diǎn),貸款增速比行業(yè)平均水平高出8個百分點(diǎn)。據(jù)興業(yè)銀行年報披露,這得益于公司持續(xù)加大產(chǎn)品創(chuàng)新,“安愉人生”養(yǎng)老金融服務(wù)體系的推出吸引了大量老年客戶群體,提高了該行存貸款增速。

龐大的老年市場,為銀行拓展業(yè)務(wù)創(chuàng)造了廣闊空間,這也吸引銀行開始圍繞“老年客群”設(shè)計并提供專屬特色服務(wù)。

這些服務(wù),承載的是老年人的真實(shí)需求。

AgeClub觀察多家銀行網(wǎng)點(diǎn)、大型商超、菜市場等老年人高頻消費(fèi)場所后發(fā)現(xiàn),老年群體對金融服務(wù)的需求,呈現(xiàn)出“復(fù)雜”、“矛盾”、“多樣化”等特點(diǎn)。

1、老年金融服務(wù)消費(fèi)者畫像

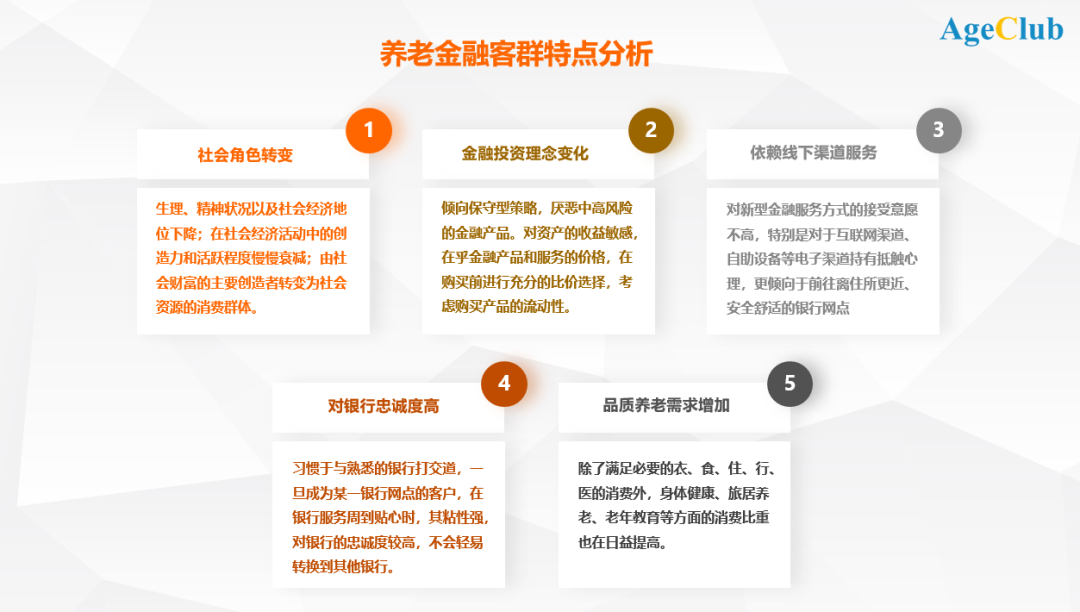

總體上,養(yǎng)老金融客群呈現(xiàn)出一些明顯特征(見下圖)。

2、消費(fèi)行為上,老年客群面對養(yǎng)老金融產(chǎn)品呈現(xiàn)出 “矛盾且割裂”的特點(diǎn)。

面對中老年人群的“服務(wù)”似乎一直存在一個“悖論”:

一面是廣場舞打開了中老年使用移動應(yīng)用的場景,app的社交版塊成為碎片化的廣場舞參與個人“呼朋引伴”的第一渠道;

另一面是老年在宜家餐廳的相親活動,徹底抹殺了相關(guān)的線上需求,餐廳與其環(huán)境和服務(wù)本身便構(gòu)成了場景,移動設(shè)備始終缺席。

同樣,如果把目光轉(zhuǎn)向接受銀行服務(wù)的中老年群體,也會發(fā)現(xiàn)一對表象更加割裂的矛盾事實(shí):

清晨阿姨老伯在銀行門前廣場上排起長隊(duì)認(rèn)購國債,不厭其煩地向銀行工作人員詢問認(rèn)購權(quán)益和各種細(xì)節(jié);而傍晚在同一個廣場上,同一群阿姨老伯被一同起舞的銀行員工手把手著把玩手機(jī)銀行APP,踩著節(jié)拍就消費(fèi)出五萬十萬的理財產(chǎn)品。

短短十幾個小時內(nèi),銀發(fā)一族可能構(gòu)成多大的金融服務(wù)市場這個問題,生成了兩個截然不同的答案。

由這些“悖論”似乎可以得出一個結(jié)論:老年人群是矛盾并且割裂的,不僅僅在線上社交產(chǎn)品,也在任何消費(fèi)場景中。

3、在消費(fèi)對象上,老年人對理財產(chǎn)品有較大需求;同時,“新老年”品質(zhì)養(yǎng)老需求升級,延展出非金融“增值服務(wù)”需求。

老年人對理財產(chǎn)品的“需求”是顯而易見的。

據(jù)支付寶《2020老年人數(shù)字生活報告》,理財是老年人在過去三年里使用率最高的服務(wù);

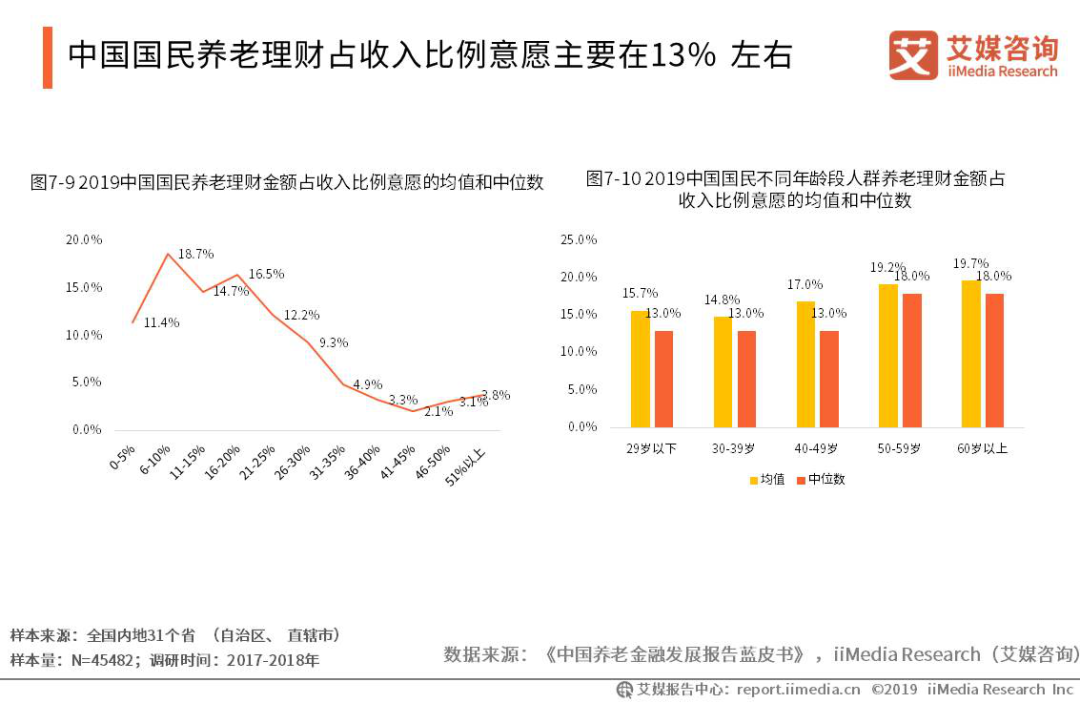

據(jù)《中國養(yǎng)老金融發(fā)展報告藍(lán)皮書》,50歲+年齡段養(yǎng)老理財金額占收入比例的均值,超過其它所有年齡段。

除了理財產(chǎn)品之外,“新老年”品質(zhì)養(yǎng)老需求升級,老年客群對金融服務(wù)衍生出了“增值服務(wù)”的需求。根據(jù)阿里研究院一項(xiàng)最新報告:過去十年間,中國老年人口的收入明顯增加,使得老年人群的需求更為多樣。

65歲的小楊父母是中信銀行客戶,他們希望能“玩轉(zhuǎn)”子女給他們買的智能設(shè)備,能隨時通過中信銀行的電話專線咨詢醫(yī)生有關(guān)健康問題;能報名加入當(dāng)?shù)氐睦夏甏髮W(xué),學(xué)習(xí)國畫和樂器;到超市買東西也像年輕人一樣用手機(jī)“叮”地刷一下,付款成功……

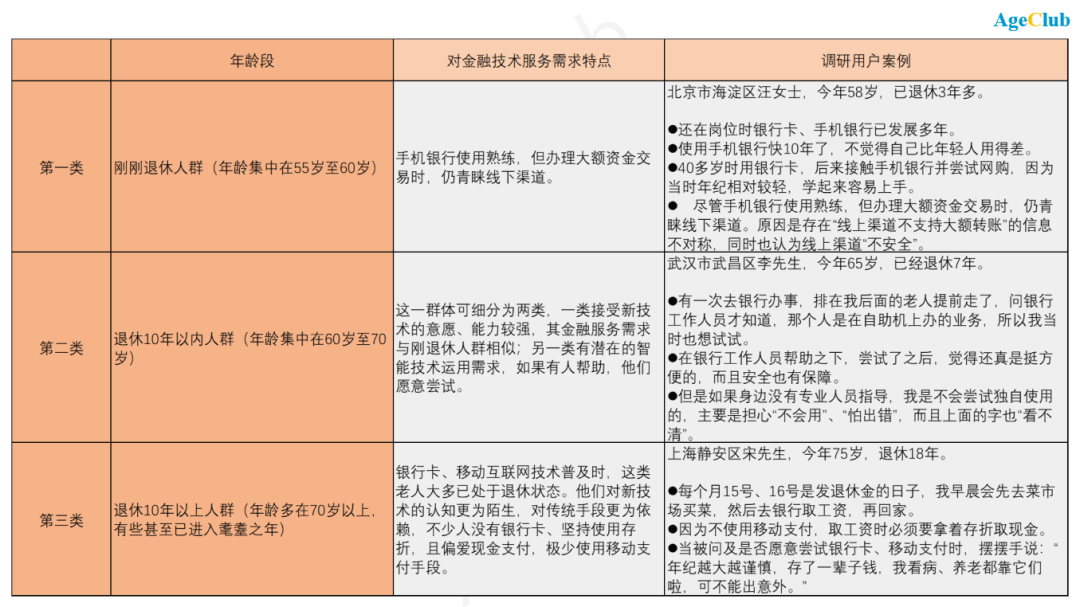

4、在金融技術(shù)服務(wù)上,老年群體年齡劃分造就多層級市場需求,需求也存在較大差異。

老年客群在金融服務(wù)需求上表現(xiàn)出的“復(fù)雜性”、“多樣性”、“矛盾性”,也對銀行在服務(wù)中老年客群時提高了“難度”,后者需要分類施策,提供有針對性、差異性、綜合性的服務(wù)。

比如,既需要鼓勵推廣新技術(shù)、新方式,做好產(chǎn)品“適老化”改造,服務(wù)好“有潛在智能技術(shù)運(yùn)用需求,但需要引導(dǎo)幫助”的老年人;也要考慮到“退休10年以上老人”的消費(fèi)特點(diǎn),保留老年人熟悉的傳統(tǒng)服務(wù)方式,做好銀行網(wǎng)點(diǎn)硬件設(shè)施“適老化”改造等等。

同時,在“養(yǎng)老金融產(chǎn)品”之外,鑒于“新老年”品質(zhì)養(yǎng)老需求升級,銀行還需提供更多養(yǎng)老增值服務(wù)。

PART 02

從產(chǎn)品差異化到客群差異化,銀行打出養(yǎng)老服務(wù)“組合拳”

基于老年客群需求,AgeClub梳理發(fā)現(xiàn), 過去十幾年,銀行系“養(yǎng)老金融服務(wù)”經(jīng)歷了從“產(chǎn)品差異化”到“客群差異化”的發(fā)展階段:從“金融產(chǎn)品”到在原有產(chǎn)品基礎(chǔ)上向老年客戶提供綜合的增值服務(wù)。

鑒于此,AgeClub將就銀行養(yǎng)老服務(wù)體系中的“金融產(chǎn)品”與“非金融增值服務(wù)”兩大版塊,分別進(jìn)行分析和研究。

1、銀行養(yǎng)老金融理財產(chǎn)品

2009年,中信銀行推出國內(nèi)同業(yè)第一張面向老年人的借記卡“七彩華齡”卡,開啟了針對老年客戶的專屬金融服務(wù)。

中老年對銀行具有天然信任感,隨著老齡化的加劇,養(yǎng)老金融需求催生了各大銀行投身“養(yǎng)老理財產(chǎn)品”和養(yǎng)老金融服務(wù), 其中銀行養(yǎng)老產(chǎn)品主要包括養(yǎng)老型儲蓄產(chǎn)品與養(yǎng)老型理財產(chǎn)品。

1)銀行系養(yǎng)老理財產(chǎn)品市場現(xiàn)狀

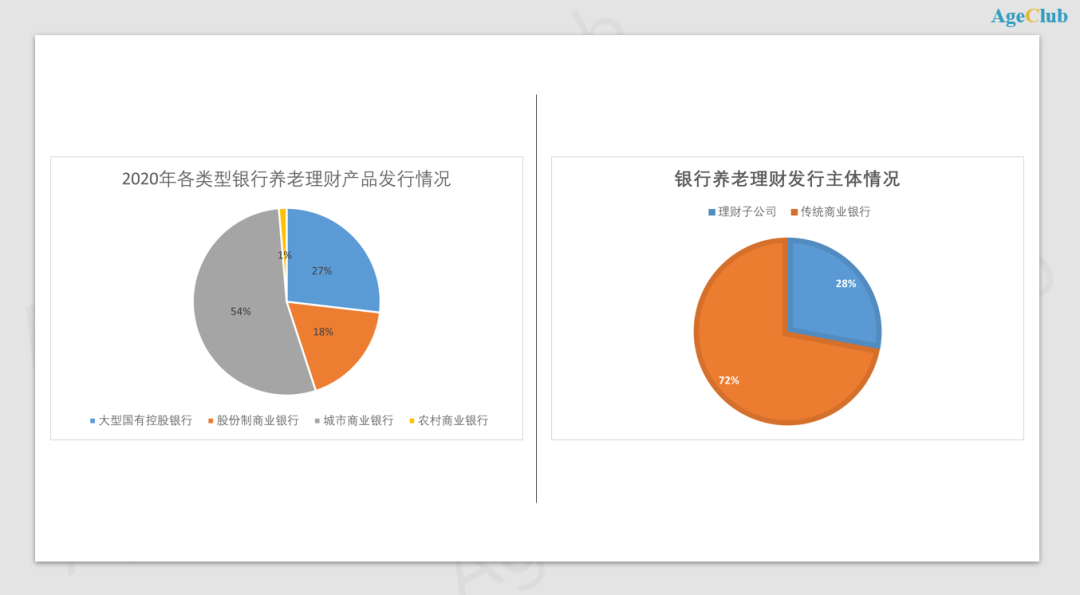

根據(jù)普益標(biāo)準(zhǔn)統(tǒng)計,截止2020年7月31日,市場上共發(fā)行了149款養(yǎng)老型理財產(chǎn)品。

圖注:2020年不同銀行養(yǎng)老理財產(chǎn)品系列發(fā)行情況

從發(fā)行主體來看,商業(yè)銀行發(fā)行比例最大,國有控股銀行理財子公司次之,股份制商業(yè)銀行占比位列第三。其中,上海銀行產(chǎn)品數(shù)量最多,發(fā)行了57款,占比高達(dá)40.85%。

圖注:2020年各類型銀行養(yǎng)老理財產(chǎn)品發(fā)行情況,

數(shù)據(jù)來源:普益標(biāo)準(zhǔn)

從產(chǎn)品銷售區(qū)域來看,銀行養(yǎng)老產(chǎn)品的銷售主要集中在以京津冀為中心的華北地區(qū)以及東南沿海地區(qū)。

相對發(fā)達(dá)的經(jīng)濟(jì)水平和人均較高的居民收入為養(yǎng)老產(chǎn)品提供了合適的市場環(huán)境,穩(wěn)定收入的退休人群對養(yǎng)老理財?shù)男枨蟠蟠笤黾印?/p>

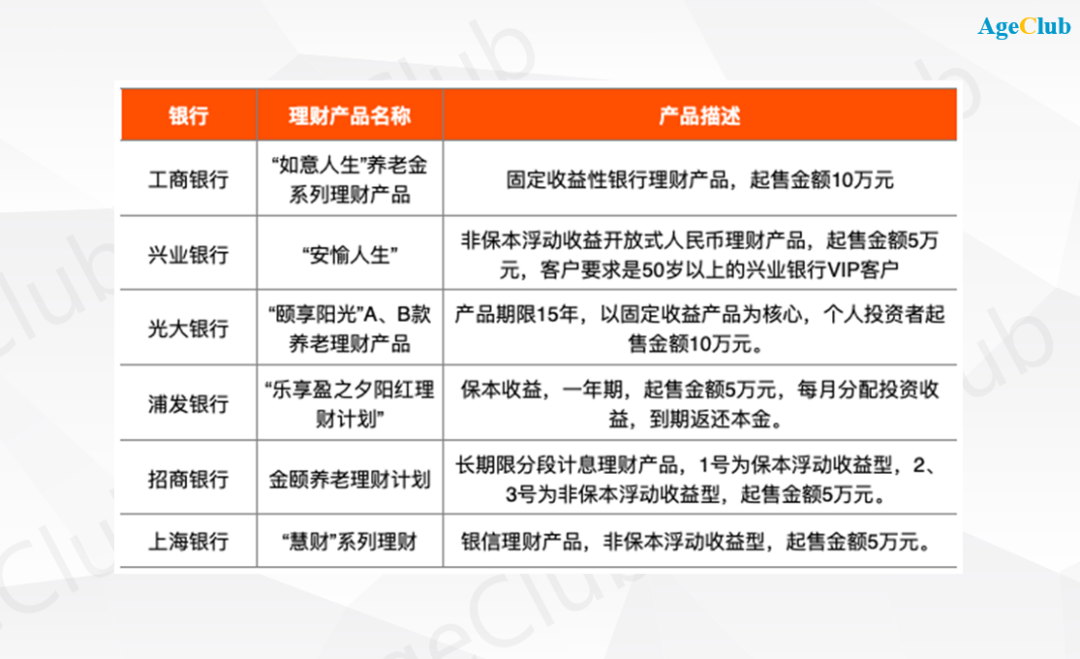

2)銀行系養(yǎng)老理財產(chǎn)品主要特征

圖注:部分銀行發(fā)行的養(yǎng)老理財產(chǎn)品

AgeClub對比普通的銀行理財產(chǎn)品發(fā)現(xiàn),近兩年銀行養(yǎng)老型理財產(chǎn)品具有一些明顯特征:

產(chǎn)品投資期限整體偏長。以2019年發(fā)行的152只養(yǎng)老理財產(chǎn)品為例,其平均投資期限超過1年,達(dá)428天,而普通理財產(chǎn)品的平均投資期限約為185天;

產(chǎn)品風(fēng)險等級偏低。2020年發(fā)行的養(yǎng)老理財產(chǎn)品風(fēng)險等級主要為中等風(fēng)險、中低風(fēng)險和低風(fēng)險等級,其中以低風(fēng)險等級產(chǎn)品占比最大,為41%;

一年以下的養(yǎng)老理財產(chǎn)品的預(yù)期收益率平均 3.68%,一年以上的養(yǎng)老理財產(chǎn)品的預(yù)期收益率平均為 4.2% 。

3)銀行系“養(yǎng)老理財”產(chǎn)品存在多種問題。

整體來看,養(yǎng)老理財產(chǎn)品銷售目前仍處于不溫不火的狀態(tài),養(yǎng)老理財產(chǎn)品的發(fā)展也存在多種問題。

首先,雖然銀行養(yǎng)老理財產(chǎn)品在產(chǎn)品名稱上體現(xiàn)了養(yǎng)老這一主題,但是大部分產(chǎn)品在條款設(shè)置和投資策略上與其他非養(yǎng)老理財產(chǎn)品并沒有大的差別。比如依然沿用到期支付收益的方式。

其次, 目前養(yǎng)老理財產(chǎn)品在產(chǎn)品設(shè)計上還缺乏多樣性和創(chuàng)新性。從產(chǎn)品系列來看,除上海銀行和上海浦東銀行發(fā)售了兩個系列產(chǎn)品外,其余各家銀行或理財子公司僅發(fā)行了一個系列養(yǎng)老產(chǎn)品,無法滿足投資者不同的理財需求,單純通過擴(kuò)大發(fā)行產(chǎn)品的數(shù)量無法從根本上滿足養(yǎng)老需求多樣化的問題。

最后,同質(zhì)化、投資期限長也成為“硬傷”。“養(yǎng)老理財產(chǎn)品大多為低風(fēng)險、開放式的產(chǎn)品設(shè)計,投資期限集中于半年至三年,呈現(xiàn)出較強(qiáng)的產(chǎn)品同質(zhì)化特征。

針對當(dāng)前各類“養(yǎng)老”理財產(chǎn)品存在的問題,銀保監(jiān)會主席郭樹清曾指出,要探討可能的發(fā)展路徑統(tǒng)一養(yǎng)老金融產(chǎn)品標(biāo)準(zhǔn),清理名不符實(shí)產(chǎn)品,并開展業(yè)務(wù)創(chuàng)新試點(diǎn),大力發(fā)展真正具備養(yǎng)老功能的專業(yè)養(yǎng)老產(chǎn)品。

2、銀行“養(yǎng)老增值服務(wù)”

過去幾年,伴隨著“新老年”品質(zhì)養(yǎng)老需求升級,銀行開始重視養(yǎng)老產(chǎn)業(yè)中對非金融增值服務(wù)的開發(fā),實(shí)現(xiàn)了從以往“單一為客戶提供保險產(chǎn)品”向“以專屬產(chǎn)品為核心,通過加載定制化、專業(yè)化的產(chǎn)品和增值服務(wù),為老齡客戶提供醫(yī)療、養(yǎng)老綜合保障服務(wù)”的轉(zhuǎn)變。

據(jù)AgeClub觀察,銀行“非金融養(yǎng)老服務(wù)”主要圍繞兩條思路進(jìn)行:一是老齡金融業(yè)務(wù)+老齡服務(wù),多業(yè)務(wù)結(jié)合開發(fā)養(yǎng)老產(chǎn)品服務(wù),形成綜合性養(yǎng)老服務(wù);二是老齡金融業(yè)務(wù)+互聯(lián)網(wǎng)的發(fā)展模式,全方位提升養(yǎng)老場景的體驗(yàn)。

思路(一)

多業(yè)務(wù)結(jié)合開發(fā)養(yǎng)老產(chǎn)品服務(wù),主要聚焦“三大剛需”

在多業(yè)務(wù)結(jié)合中,銀行的增值服務(wù)主要圍繞老年客群的健康管理、精神生活、生活消費(fèi)三大需求,構(gòu)建“一站式”綜合養(yǎng)老服務(wù)體系。

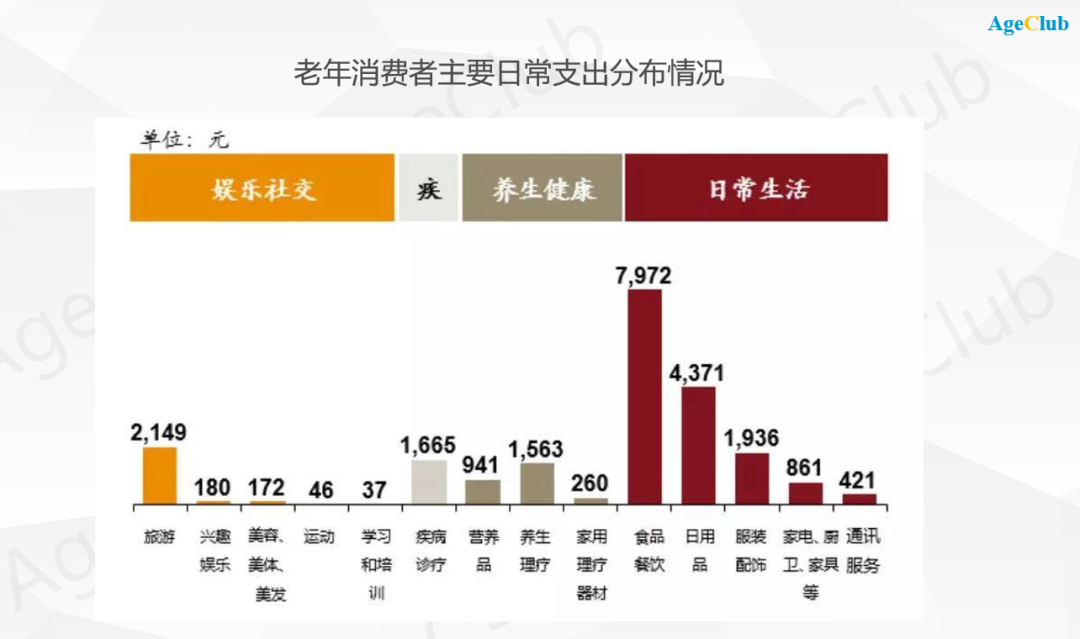

根據(jù)普華永道發(fā)布的《2017年中國老年消費(fèi)習(xí)慣白皮書》,老年人主要消費(fèi)支出為日常生活開支,其次是養(yǎng)生健康及娛樂社交。在健康養(yǎng)生上的消費(fèi),占老年人年總消費(fèi)的12%;疾病管理消費(fèi)占7%;娛樂社交占比11%。

圖注:數(shù)據(jù)來自普華永道《2017年中國老年消費(fèi)習(xí)慣白皮書》

老年人的主要支出類目,某種程度上預(yù)示著“銀發(fā)經(jīng)濟(jì)”的三大生意“切口”:生活消費(fèi)(日常生活)、健康管理(養(yǎng)生健康)、以及老年旅游/學(xué)習(xí)(娛樂社交)。

而據(jù)AgeClub觀察,銀行在對老年客群的“增值服務(wù)”中,也主要圍繞上述三個方面布局。

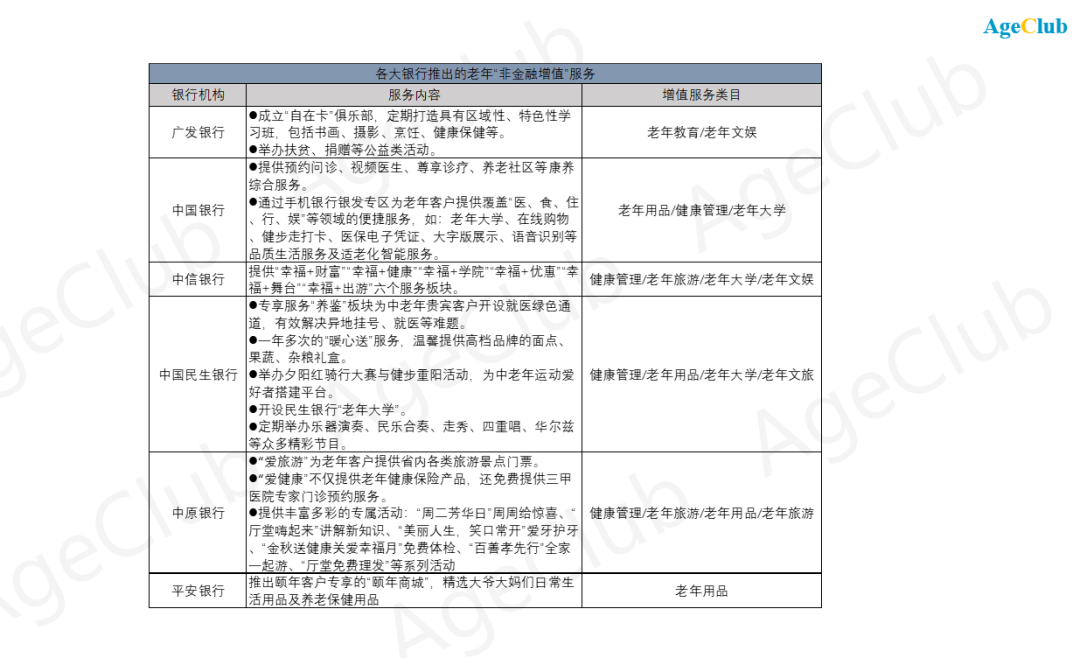

圖注:部分銀行涉及的“非金融增值服務(wù)類目統(tǒng)計

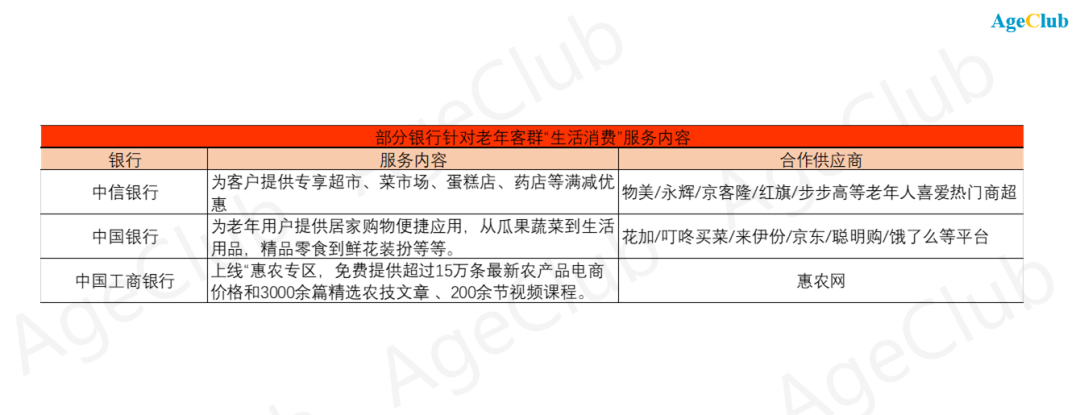

① 生活消費(fèi)服務(wù)

目前銀行在“老年生活消費(fèi)”上的服務(wù),整體上尚處“試水”階段,但已呈現(xiàn)出一些趨勢:

其一,針對老年人對周邊生活小場景使用率高、依賴性強(qiáng)的特點(diǎn),打造高頻接觸場景。

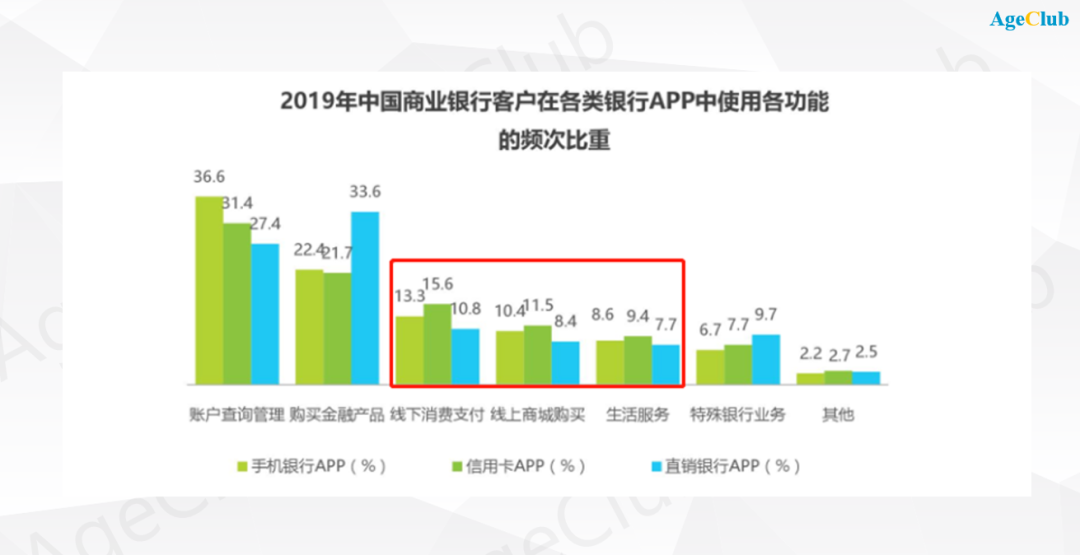

這種模式中,銀行APP作為“流量”入口,鏈接不同的生活服務(wù)平臺,為其 “輸送”老年客群。不管是線下商超,還是線上電商平臺、生活服務(wù)平臺等,都有通過“銀行”鏈接老年客群的機(jī)會。

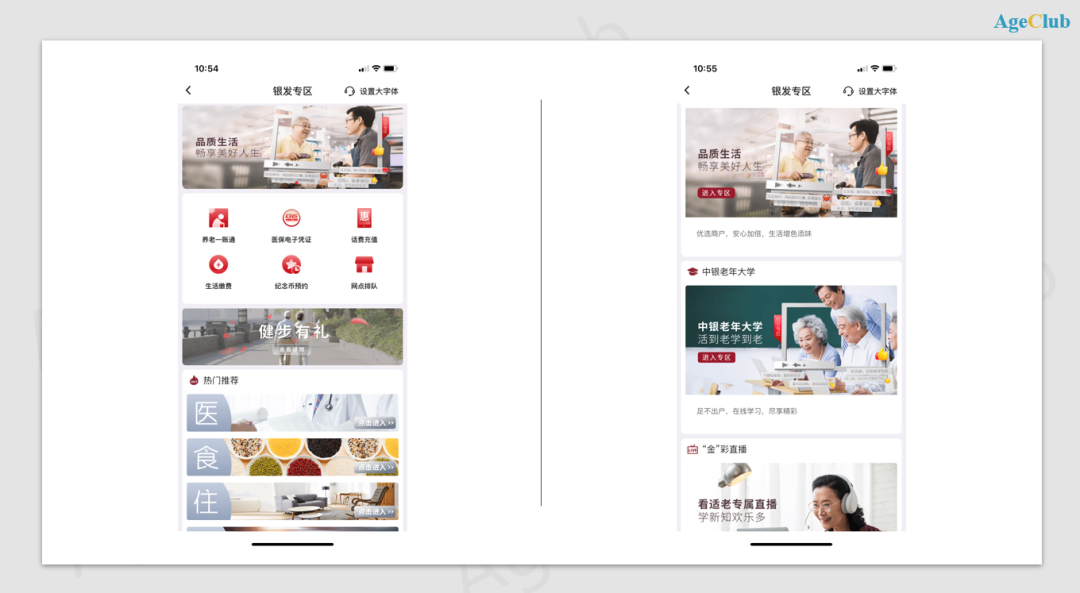

圖注:中國工商銀行/中國銀行生活服務(wù)專區(qū)

其二,“生活消費(fèi)服務(wù)”成為“老年客戶差異化權(quán)益增值服務(wù)”的落點(diǎn)之一。

中國銀行銀發(fā)專區(qū)打通了積分商城,該商城的所有消費(fèi)類目(包括家居百貨、手機(jī)數(shù)碼、家用電器、首飾箱包、汽車用品、個護(hù)美妝等),均只能通過積分兌換,無法直接下單購買;

中原銀行推出“芳華專區(qū)”,對老年客群青睞的日用品、小家電等推出七折兌換的優(yōu)惠權(quán)益。

圖注:中國銀行手機(jī)銀行銀發(fā)專區(qū)

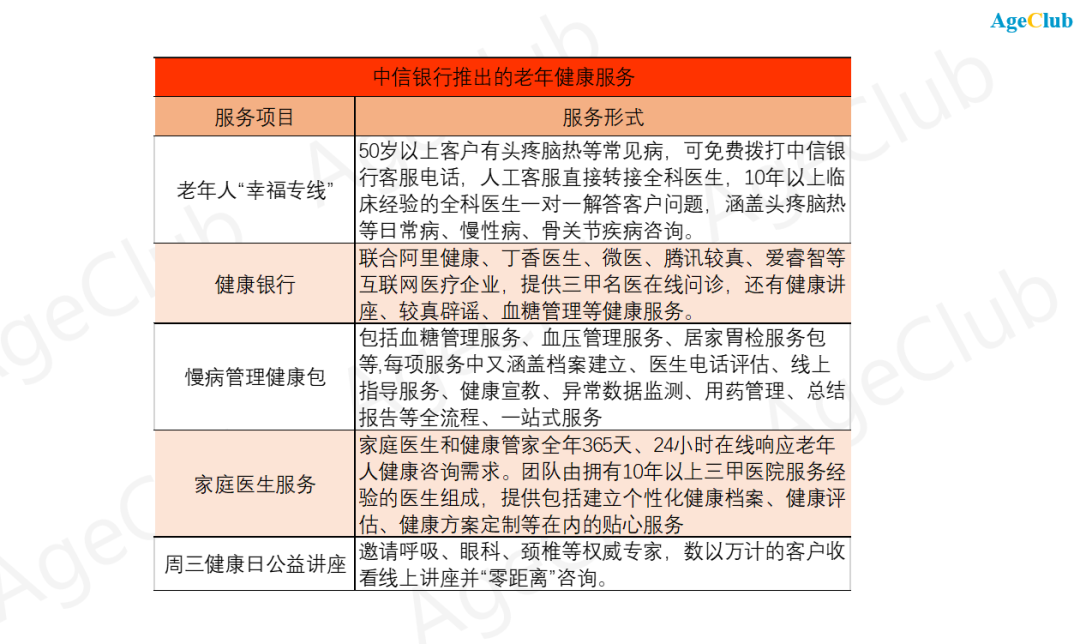

② 健康管理服務(wù)

某種程度上,銀行可打通老年人健康服務(wù)各種場景。

以中信銀行為例,從2009年便開始“老年金融服務(wù)”,在老年健康服務(wù)上,推出了多樣化的服務(wù)項(xiàng)目,其最大特點(diǎn)在于,在針對老年人健康服務(wù)中,采用傳統(tǒng)服務(wù)與智能服務(wù)并行的形式,人工電話與手機(jī)銀行、線上問診與線下講座相結(jié)合的形式。

相較于中信銀行偏重“健康服務(wù)”的方式,還有一些銀行則偏重于“健康管理消費(fèi)”,比如上海銀行、中國銀行。

上海銀行老年客戶憑借“上銀美好生活”老年卡,即可以折扣價在“健康管理專區(qū)”購買藥品、代步車等;

中國銀行銀發(fā)專區(qū),集合了相關(guān)供應(yīng)商,為老年客戶提供“預(yù)約掛號/潔牙/體檢”等消費(fèi)服務(wù),老年客戶以積分可兌換相關(guān)消費(fèi)。

③ 社交娛樂服務(wù)

銀行針對老年客群的“社交娛樂服務(wù)”主要聚焦在老年大學(xué)、老年旅游。

在“老年教育”上的服務(wù)形式主要有:

一是以綜合金融服務(wù)助力老年大學(xué)信息化發(fā)展。比如中信銀行與中國老齡協(xié)會合作,通過搭建云服務(wù)平臺,解決老年大學(xué)報名難、繳費(fèi)難、選課難等問題;通過大數(shù)據(jù)、系統(tǒng)管理,對老年大學(xué)學(xué)員報名、選課等數(shù)據(jù)進(jìn)行科學(xué)分析,為老年大學(xué)課程體系優(yōu)化提供參考等等。

二是提供老年大學(xué)專屬服務(wù),比如廣發(fā)銀行、中國銀行、中信銀行等。以中國銀行老年大學(xué)為例,目前已開設(shè)上手樂、健康、藝術(shù)、語言、金融、人文、家庭生活七大學(xué)院,不僅為銀發(fā)客戶提供了熱門老年大學(xué)課程,還設(shè)有中行特色金融課程。

從中國銀行“老年大學(xué)”課程設(shè)置情況來看,老年主要課程類目已經(jīng)搭建完成,但課程數(shù)量和內(nèi)容有待豐富;開始嘗試“特色課程”(比如旗袍、紙藝)服務(wù),未來這方面有很大開拓空間。銀行在“老年教育”服務(wù)上的“內(nèi)容空缺”,也是擁有“優(yōu)質(zhì)”課程資源的老年大學(xué)/老年教育創(chuàng)業(yè)公司的“合作機(jī)會”。

三是通過“直播”形式為中老年普及“金融理財”相關(guān)知識。比如2020年6月,工行首次登上支付寶做直播,面向中老年朋友科普理財防騙知識;以及中國銀行手機(jī)銀行“銀發(fā)專區(qū)”上線“中銀直播間”特色頻道,直播內(nèi)容從預(yù)防金融詐騙陷阱、到創(chuàng)意手工課、再到健康知識等等。

而在老年旅游上,銀行普遍服務(wù)形式是:以“聯(lián)名信用卡(或者老年專屬卡)作為身份標(biāo)識,銀行作為“用戶數(shù)據(jù)入口”,為“旅游”相關(guān)服務(wù)供應(yīng)商導(dǎo)流,后者則負(fù)責(zé)承接服務(wù)。

上海銀行美好生活卡針對年滿50周歲的老齡客戶,在旅游類目中合作眾信旅游,在眾信旅游所推薦的套餐里,美好生活卡可享95折優(yōu)惠或者金額立減;

中信銀行推出““中信如意信用卡”,并圍繞此卡打造 “幸福年華1+6”老年客戶服務(wù)體系,其中在旅游項(xiàng)目上,依托中信銀行20年的出國金融優(yōu)勢,實(shí)現(xiàn)“老有所游”。

思路(二)

老齡金融業(yè)務(wù)+互聯(lián)網(wǎng)的發(fā)展模式,推進(jìn)“適老化”改造

以“線上手機(jī)銀行+線下特色網(wǎng)點(diǎn)”的雙線服務(wù)模式,全面提升老年用戶體驗(yàn)。

其中,包括將線上線下服務(wù)渠道進(jìn)行適老化改造,在線上APP提供項(xiàng)目簡明、字體清晰、操作簡便的老齡專屬操作版本等服務(wù)內(nèi)容,在物理網(wǎng)點(diǎn)配置老齡專用產(chǎn)品,設(shè)置時段性老齡專柜等。

此前,AgeClub文章已詳細(xì)解讀過“銀行app適老化改造”,這里重點(diǎn)解讀銀行線下服務(wù)的優(yōu)化。

據(jù)AgeClub觀察,目前銀行網(wǎng)點(diǎn)線下服務(wù)優(yōu)化舉措大同小異,主要聚焦兩個方面:

一是從細(xì)處著手改善服務(wù)環(huán)境,突出網(wǎng)點(diǎn)的溫馨服務(wù)。共性是每個銀行都為老年改善硬件配套上的缺陷,比如設(shè)置無障礙坡道、護(hù)手扶欄、老花鏡等設(shè)施,并為特殊客戶開設(shè)綠色服務(wù)通道。

差異在于“硬件配套改善中更加貼合老年消費(fèi)者特點(diǎn)”才能真正提升老年人體驗(yàn),比如上海銀行,針對老年人喜歡使用存折的習(xí)慣,在養(yǎng)老金客戶量大的網(wǎng)點(diǎn)配置了存折取款機(jī);對ATM機(jī)具進(jìn)行改進(jìn),字體由原先的8號增大到18號,同時,為照顧老年人害怕吞卡的心理,調(diào)整了ATM吞卡設(shè)置模式(ATM不再吞卡,而是鎖定賬戶后將卡吐回);另外老花眼鏡也設(shè)置了不同度數(shù)的產(chǎn)品。

二是定期組織線下老年活動、專題講座等,主要有三類:

金融理財知識講座。針對中老年客戶理財知識匱乏這一痛點(diǎn),在網(wǎng)點(diǎn)、社區(qū)舉辦專題講座,分享養(yǎng)老理財、防止金融詐騙、線上理財工具等方面的相關(guān)知識;

智能化產(chǎn)品普及教育。比如和老年大學(xué)、社區(qū)街道和老年活動中心等場所機(jī)構(gòu)合作,手把手教導(dǎo)老人使用線上金融工具,將老年群體的產(chǎn)品進(jìn)行現(xiàn)場推銷,主動爭取老年人金融市場;

精神需求相關(guān)活動。例如舉辦健康養(yǎng)生講座、廣場舞大賽、書畫欣賞、運(yùn)動比賽等專題活動,從而增強(qiáng)銀行與老年客戶之間的粘性。

PART 03

從產(chǎn)品差異化到客群差異化,銀行打出養(yǎng)老服務(wù)“組合拳”

整體來看,針對老年人的非金融增值服務(wù)需求仍呈零星態(tài)勢,并未形成有效的規(guī)模,銀行在養(yǎng)老金融產(chǎn)品與養(yǎng)老服務(wù)上,仍有可發(fā)揮的空間,相關(guān)養(yǎng)老服務(wù)企業(yè)也有巨大的發(fā)揮空間。

1、 從養(yǎng)老金融產(chǎn)品來說,發(fā)揮銀行+養(yǎng)老服務(wù)企業(yè)協(xié)同力量,完善金融服務(wù)。

關(guān)于老人的金融服務(wù),銀行無論是負(fù)債端、資產(chǎn)端、還是中間業(yè)務(wù)方面都大有可為。

負(fù)債端,可以開發(fā)適合老人需要的存款類產(chǎn)品、老人理財類產(chǎn)品。譬如銀行可以對標(biāo)海外成熟投資模式。

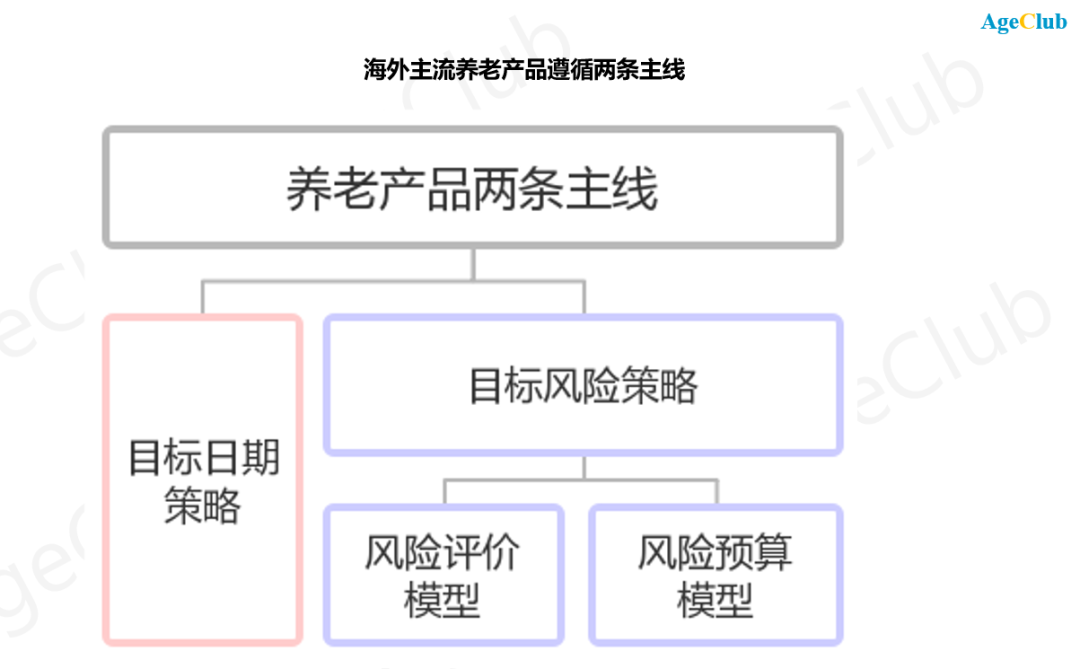

目前,海外主流養(yǎng)老機(jī)構(gòu)所提供的養(yǎng)老理財產(chǎn)品主要遵循兩條主線,即目標(biāo)風(fēng)險策略和目標(biāo)日期策略。

目標(biāo)風(fēng)險策略主要運(yùn)用風(fēng)險平價模型和風(fēng)險預(yù)算模型兩大投資策略進(jìn)行產(chǎn)品運(yùn)作,前者追求組合風(fēng)險敞口均衡,后者強(qiáng)調(diào)每種資產(chǎn)的風(fēng)險貢獻(xiàn)度與其風(fēng)險預(yù)算相匹配;

目標(biāo)日期策略則基于生命周期理論,參考養(yǎng)老保險生命表及覆蓋率兩個指標(biāo),通過模型求解、參數(shù)設(shè)定、蒙特卡洛模擬等步驟實(shí)現(xiàn)生命周期基金覆蓋養(yǎng)老生活支出的投資目標(biāo)。

資產(chǎn)端,可區(qū)分個人和養(yǎng)老機(jī)構(gòu)兩方面:

個人方面,可開辦針對養(yǎng)老金、年金和商業(yè)保險的抵押、托管類投融資產(chǎn)品,老人財富管理產(chǎn)品,老人房產(chǎn)抵押貸款或其他融資,老人貴重物品抵押融資,老人就醫(yī)消費(fèi)臨時融資等等;

養(yǎng)老機(jī)構(gòu)方面,可以開辦有關(guān)養(yǎng)老住房場所購建、養(yǎng)老設(shè)備購置、智能養(yǎng)老系統(tǒng)開發(fā)、養(yǎng)老產(chǎn)品生產(chǎn)、專業(yè)人員培訓(xùn)等系列融資產(chǎn)品,滿足養(yǎng)老機(jī)構(gòu)全方位融資需求。比如中國銀行推出“床位貸”,養(yǎng)老院憑入住合同能找銀行貸款。

中間業(yè)務(wù)方面,可以建立養(yǎng)老生態(tài)平臺系統(tǒng),將老人、養(yǎng)老機(jī)構(gòu)、政府、銀行等相關(guān)部門全部融入系統(tǒng),開辦老人各種代繳、代付等代理性產(chǎn)品,代購老人用品,甚至直接銷售老人用品。

2、從養(yǎng)老服務(wù)來說,依托銀行現(xiàn)有的金融產(chǎn)品體系,打造類似于AARP模式的老年專屬會員卡,開拓中老年消費(fèi)市場。

結(jié)合每個月的養(yǎng)老金“排隊(duì)領(lǐng)取”行為,和平均1小時的銀行大廳和柜臺停留時間,銀行成為“流量入口”,帶來了“養(yǎng)老服務(wù)”的想象空間。

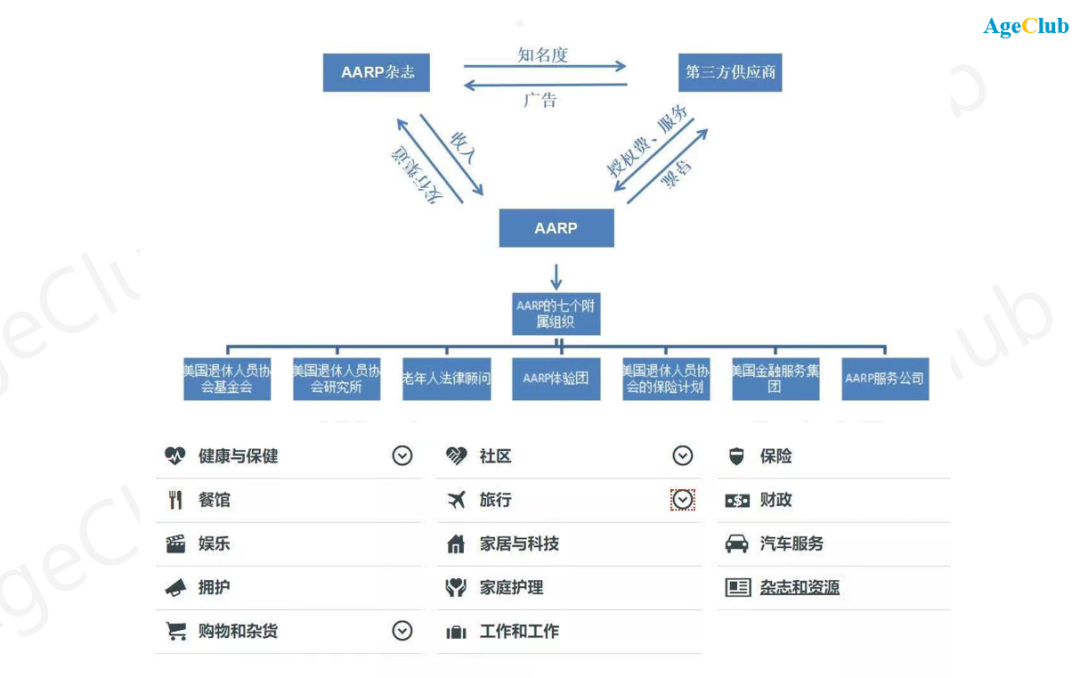

圍繞這一邏輯,可以參考借鑒美國AARR模式(美國退休人員協(xié)會)。

圖注:AARP部分業(yè)務(wù),來源:AARP網(wǎng)站

AARR以《AARP雜志》為核心構(gòu)建產(chǎn)業(yè)鏈。

針對讀者年齡階段差異,《AARP雜志》采取“一刊多版”的出版發(fā)行方式,共有三個紙媒版本:50-59歲版,60-69歲版,70歲以上版。各版本針對的讀者按年齡層次劃分使得雜志的定位更強(qiáng),內(nèi)容更加詳盡細(xì)化。

除了《AARP雜志》之外,該協(xié)會的服務(wù)覆蓋老人的衣、食、住、行、娛樂、健康、保險、護(hù)理、金融等各個方面,這些服務(wù)均由AARP遴選的服務(wù)商提供。擁有3700萬會員的AARP有著極強(qiáng)的議價能力,為會員爭取了許多消費(fèi)折扣,2016年收入高達(dá)16億美元。

將這一模式運(yùn)用到“銀行養(yǎng)老服務(wù)”,銀行可通過金融服務(wù)與養(yǎng)老機(jī)構(gòu)或服務(wù)商建立緊密合作關(guān)系,創(chuàng)新研發(fā)“投資+養(yǎng)老權(quán)益”產(chǎn)品模式。

一方面,銀行掌握精準(zhǔn)的客戶信息,通過對客戶金融交易行為進(jìn)行分析,可以形成精準(zhǔn)客戶畫像。同時,與養(yǎng)老客戶較為頻繁地溝通接觸,容易獲得客戶的跨界需求,銀行可以發(fā)揮媒介作用,實(shí)現(xiàn)為養(yǎng)老服務(wù)機(jī)構(gòu)引流客戶。

另一方面,銀行可以將養(yǎng)老產(chǎn)業(yè)機(jī)構(gòu)的養(yǎng)老服務(wù)權(quán)益進(jìn)行整合打包,作為非金融增值服務(wù)推薦給有需要的老年客戶,銀行負(fù)責(zé)金融資產(chǎn)的保值增值,養(yǎng)老產(chǎn)業(yè)機(jī)構(gòu)負(fù)責(zé)養(yǎng)老權(quán)益的落地實(shí)現(xiàn)(包括入住養(yǎng)老社區(qū)、日常生活照料、康養(yǎng)旅居服務(wù)),共同為老年客戶提供養(yǎng)老場景下的貼心服務(wù)。

這方面,國內(nèi)的光大銀行已經(jīng)開始嘗試。

光大銀行APP線上養(yǎng)老服務(wù)專區(qū)為例,將養(yǎng)老服務(wù)遷移到線上,由銀行客戶經(jīng)理承載“養(yǎng)老顧問”角色,為用戶提供養(yǎng)老社區(qū)、金融超市、金色課堂、養(yǎng)老旅游、醫(yī)療健康等服務(wù)。銀行作為“輕資產(chǎn)用戶數(shù)據(jù)入口”,為“旅游+老年大學(xué)+醫(yī)療”相關(guān)服務(wù)供應(yīng)商導(dǎo)流,后者則負(fù)責(zé)承接服務(wù)。

對于銀行來說,雖然在“一站式養(yǎng)老服務(wù)”上已經(jīng)有所涉獵,但未來的趨勢和要求是:更加專業(yè)、細(xì)致、全面。比如AARP模式養(yǎng)老服務(wù)細(xì)分類目超過14項(xiàng),基本覆蓋了養(yǎng)老服務(wù)的全部場景;而在健康管理服務(wù)上,不僅僅針對老年患者本身,還針對病人家屬進(jìn)行健康知識培訓(xùn)……這些都是銀行可以優(yōu)化的地方。

對于養(yǎng)老相關(guān)服務(wù)企業(yè)來說,在銀行的“養(yǎng)老服務(wù)”生態(tài)圈中,它們通過引入一系列優(yōu)質(zhì)的合作伙伴及供應(yīng)商,如連鎖藥房、優(yōu)質(zhì)旅行代理、涉老品牌設(shè)備供應(yīng)商等,為養(yǎng)老客戶提供購物優(yōu)惠、居家護(hù)理、康復(fù)醫(yī)療、外出旅游、體檢套餐、文化娛樂等多方面專屬優(yōu)惠。

而養(yǎng)老相關(guān)企業(yè)比如老年旅游、教育、健康管理相關(guān)服務(wù)公司,有機(jī)會打包資源以“供應(yīng)商”的角色參與共建。

-END-

本文為澎湃號作者或機(jī)構(gòu)在澎湃新聞上傳并發(fā)布,僅代表該作者或機(jī)構(gòu)觀點(diǎn),不代表澎湃新聞的觀點(diǎn)或立場,澎湃新聞僅提供信息發(fā)布平臺。申請澎湃號請用電腦訪問http://renzheng.thepaper.cn。

- 報料熱線: 021-962866

- 報料郵箱: news@thepaper.cn

互聯(lián)網(wǎng)新聞信息服務(wù)許可證:31120170006

增值電信業(yè)務(wù)經(jīng)營許可證:滬B2-2017116

? 2014-2024 上海東方報業(yè)有限公司